|

|

Глава 5. ПРОИЗВОДНЫЕ ФИНАНСОВЫЕ ИНСТРУМЕНТЫ НА РЫНКЕ ЦЕННЫХ БУМАГОбщее понятие о производных ценных бумагах и их функциях Производные ценные бумаги, или финансовые деривативы, — это группа разнообразных финансовых инструментов, относительно недавно появившихся на рынке в результате эволюции финансовых отношений и рынка ценных бумаг. Усложнение взаимосвязей на товарных, сырьевых и финансовых рынках потребовало поиска новых путей привлечения капитала и защиты от рисков, новых — более доходных — форм спекулятивных операций без вовлечения в оборот больших средств, а также создания инструментов, обслуживающих расширяющийся рынок ценных бумаг. Именно с решением этих задач связано появление производных ценных бумаг, множественность их видов и функций. Первой функцией производных цепных бумаг на финансовом рынке является удостоверение прав владельцев и обеспечение оборота основных ценных бумаг. Эту функцию выполняют сертификаты акций и облигаций, купоны. Второй функцией производных ценных бумаг является предоставление льгот владельцам ценных бумаг при их приобретении. Реализовать эту функцию позволяют, например, варранты, ордера, бонусы, гарантии облигаций и др. Варрант — это ценная бумага, закрепляющая право владельца основных ценных бумаг (чаще всего акций) обменять их в установленное время по определенному курсу на соответствующее количество других ценных бумаг. Варрант можно рассматривать также как свидетельство, дающее право на покупку акций эмитента в течение определенного периода по заранее оговоренной цене. Варрант делает ценные бумаги эмитента более привлекательными и защищенными в глазах инвесторов. Близки к варрантам по своим свойствам ордера, которые закрепляют право дополнительной покупки ценных бумаг в определенный период времени по оговоренной цене, а также бонусы, дающие право акционеру в течение определенного срока покупать акции с установленной единовременной скидкой. Вместе с облигационным займом могут выпускаться гарантии облигаций, позволяющие в дальнейшем приобретать больше облигаций по определенной фиксированной цене с теми же условиями выплаты дохода. Особенностью гарантий облигаций является то, что они могут быть проданы отдельно от облигаций, с которыми были выпущены. Выпуск облигаций с гарантиями увеличивает их стоимость, но одновременно повышает ликвидность, делая более привлекательными для инвесторов. Третьей функцией производных ценных бумаг является хеджирование (страхование) рисков неблагоприятного изменения конъюнктуры рынка. Эта функция реализуется прежде всего через обращение форвардных, опционных и фьючерсных контрактов. Все они являются срочными договорам'и с фиксированными ценами поставки (приема) активов. Механизм хеджирования построен на том, что параллельно со сделкой с активами совершается сделка с контрактами. Если динамика цен на рынке в будущем складывается так, что возможны потери по сделке с активами, то по сделке с контрактами обязателен выигрыш, и наоборот. Это объясняется тесной взаимосвязью и взаимообусловленностью развития рынков реальных активов и срочных контрактов. При такой финансовой операции, как заем с плавающей процентной ставкой, риск кредитора или заемщика хеджируется путем заключения соглашений, оформляемых ценными бумагами (кэпами, флюрсами, колла-рами). Так, кэп ограничивает верхний уровень изменения процентной ставки, флюрс (фло) — нижний, а коллар, являясь комбинацией кэпа и флюрса, — верхний и нижний пределы изменения процентной ставки по займу. Четвертой функцией производных ценных бумаг является использование их в спекулятивных операциях. Поскольку финансовые деривативы имеют свою собственную, отличную от базисного актива, стоимость и обращение на рынке, то они используются как инструменты в спекулятивной игре на разнице цен. Опционы Свободно обращающийся опцион (биржевой опцион) — это стандартный биржевой контракт на право (но не обязательство) покупки или продажи биржевого актива по цене исполнения на (или до) установленную дату с уплатой за это право определенной суммы денег, называемой премией. Фондовым активом, на который заключается опцион, может быть: — акция; — облигация; — фондовый индекс; — фьючерсный контракт; — любая другая ценная бумага. Таким образом, опцион представляет собой право покупки или продажи лежащего в его основе актива по заранее установленной цене и в течение определенного промежутка времени. Цена и другие условия оговариваются в опционном договоре. Распространено мнение, что первый реальный рынок свободно обращающихся опционов возник в 1973 г. в г. Чикаго. Однако свободно обращающиеся опционы не являлись чем-то новым в отличие от финансовых фьючерсов, о которых ничего не было известно до 1970 г. Свое начало свободно обращающиеся опционы берут в средних веках. Существовал рынок опционов на покупку тюльпанов и Гол- ландии. Многим людям фортуна улыбнулась, но многие и прогорели: в 1640 г. в голландской экономике наступил упадок, и не все «спекулянты» смогли выполнить свои обязательства по опционам. Прошло десятилетие, прежде чем положение восстановилось. Долгое время операции с опционами проводились на всемирном рынке с помощью специальных дилеров: к ним обращались потенциальные продавцы и покупатели опционов, и дилеры сводили их для подписания контракта, исполнение которого затем отслеживали. Система имела массу недостатков, среди которых: — дороговизна (высокие комиссионные дилерам), — сложность поиска клиентуры и прекращения контрактов. действие опционного контракта, то он должен был самостоятельно либо через дилера найти клиента В и за соответствующую цену выкупить контракт либо, также за определенную плату, найти третьего клиента, готового принять на себя обязательства инвестора А. Положение резко изменилось после того, как торговля опционами перешла на биржу и были созданы специальные клиринговые конторы. Принципы организации биржевой торговли опционами иные. Во-первых, решение о заключении сделки принимается ее участниками. Опционный контракт может быть заключен только на те акции, которые допущены к торговле на бирже. Сама компания, на акции которой заключается сделка, не имеет права в нее вмешиваться, так как опцион является самостоятельной ценной бумагой и не эмитируется компанией. Отдельные опционы на акции могут рассматриваться только как полные контракты. Обычно таким контрактом в США считается опцион на 100 акций, а в Великобритании — на 1000 акций. Во-вторых, все опционные контракты строго стандартизированы, то есть имеют стандартные характеристики по следующим показателям: — основная акция; — цена реализации; — срок исполнения опциона; — размер контракта. По виду биржевого актива, составляющего основу опциона, последний можно отнести к: — фондовым, исходным активом которым служат акции, обли — фьючерсным, в фундаменте которых — фьючерсные кон — валютным, базирующимся на купле-продаже валюты. В настоящем параграфе рассматриваются только опционы на фондовые активы, а в качестве основных ценных бумаг — акции, котирующиеся на бирже и отвечающие необходимым требованиям. Цена, по которой опцион предоставляет право его владельцу купить или продать лежащую в его основе ценную бумагу, называется ценой исполнения контракта или ценой реализации. Она фиксируется биржей и устанавливается с заданными интервалами так, что может быть и ниже, и выше текущей цены на акцию. Например, для акции стоимостью меньше 25 USD цена исполнения устанавливается с интервалом в 2,5 USD, то есть она может быть 22,5; 20; 17,5; 15 USD и т.д. Для акций с ценой реализации свыше 25 USD устанавливается интервал в 5 USD, то есть 30; 35; 40 USD и т.д. Обычно, исходя из рыночной цены основной акции, биржа предлагает сразу 2 опциона с ценами реализации в пределах одного интервала: например, если акция стоит 77 USD, то биржей будут предложены два опциона с ценой исполнения 75 USD и 80 USD. После установления цены опциона новый опцион на такую же акцию может быть установлен, если рыночная цена акции вышла за пределы ранее установленного интервала. Цена исполнения опционного контракта обязательно приводится в соответствие с условиями опциона в том случае, когда компания — эмитент акций — объявляет о дроблении (сплите) акций или выплате дивидендов акциями. Например, если опционный контракт был заключен на 100 акций с ценой реализации 120 USD за акцию и фирма-эмитент решила провести сплит акций в отношении 2 : 1, то опционный контракт считается действительным на приобретение 200 акций по цене, равной 60 USD за акцию. Опционы имеют ограниченный срок действия, задаваемый датами их окончания. Различают американский опцион, который может быть исполнен до наступления срока погашения, и европейский опцион, который исполняется только при наступлении срока погашения. Даты истечения срока действия обычно фиксированы с трехмесячным интервалом. Таким образом, у большинства свободно обращающихся опционов на акции или фондовые индексы срок окончания составляет 3,6 или 9 месяцев, хотя некоторые контракты могут продолжаться один год и более. Срок окончания опциона в США определяется в 11 часов 59 минут в субботу, следующую за третьей пятницей месяца до окончания опциона. В эту субботу сделки с опционами не совершаются. Сроки окончания опционов на акции определяются биржей и представляют собой квартальные циклы (табл. 5.1). Таблица 5.1

Таким образом, если опцион заключается в марте (до третьей пятницы месяца) по первому циклу, то месяц окончания опциона — апрель, май, июль; если по второму циклу, то — апрель, май, июнь, если по третьему циклу, то в апреле, мае, июне (речь идет об американском опционе). В-третьих, увеличению торговли опционами способствовали создание клиринговых корпораций. Формально клиринговая к<>|> порация становится продавцом опционов для всех, желающих kv пить его, и покупателем — для всех, желающих продать опцион Ш Клиринговая палата практически разделяет покупателей и продавцов на две отдельные группы. Если обладатель опциона на покупку хочет продать его, то ему нет необходимости вступать в переговоры с продавцом данного опциона, он может направить соответствующее поручение своему брокеру, а тот передаст его на биржу. Клиринговая корпорация вычеркнет имя владельца опциона из своего учета и внесет данные следующего обладателя опциона. Продавец опциона не задействован во второй сделке и удерживает свою позицию, поскольку контракт заключен с клиринговой корпорацией, а не с конкретным клиентом. Задача клиринговой палаты — контролировать баланс между количеством покупателей и количеством продавцов. Помимо этого клиринговая палата выступает гарантом совершения любой сделки, вплоть до принятия на себя обязательств ее клиентов, если последние не в состоянии их выполнить. В практике биржевой торговли различают два вида опционов: • опцион-колл, или опцион на покупку; • опцион-пут, или опцион на продажу. Опцион-колл дает держателю (владельцу) опциона право купить ценную бумагу по цене исполнения, а опцион-пут — право продать ценную бумагу по цене исполнения. Права и обязанности сторон представлены в табл. 5.2. Таблица 5.2

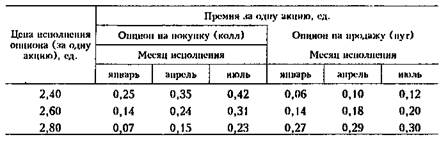

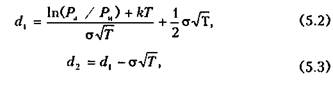

Текущую стоимость любого инвестиционного проекта (а значит его цену) можно найти так же, как это рассматривалось в случаях с акциями и облигациями, — задав ожидаемые в будущем потоки денег от данной инвестиции и проведя дисконтирование их за весь холдинговый период. Однако этот способ оценки опционов не приемлем из-за сложности оценки риска, связанного с опционом при изменении цены акции. Риск опциона меняется во времени, даже если цена акции остается неизменной, а отсюда следует, что невозможно задать однозначную ставку дисконта и продисконтировать будущие потоки денег. Тем не менее модели оценки стоимости опционов существуют (биномиальная модель), но здесь рассматриваются только основные понятия, связанные с формированием цены опциона. Функцию цены опциона выполняет премия, которую покупатель опциона выплачивает продавцу за свое право выбора: исполнить опцион, если ему это выгодно, или отказаться от его исполнения, если покупатель в результате понесет убытки. Так, цена фьючерсного контракта на покупку 1000 акций компании «Альфа» есть рыночная цена покупки этих акций, к примеру, через три месяца; в то же время цена опциона на покупку этих же акций через три месяца есть премия, которую покупатель опциона сейчас выплачивает его продавцу, и составляющая обычно небольшую часть рыночной цены одной акции. Исполнение прав по опциону происходит по цене самого биржевого актива. Таким образом, в полную стоимость опциона кроме премии входит еще и цена исполнения (или, по западной терминологии, стартовая цена). Цена исполнения — это цена, по которой опционный контракт дает право купить или продать биржевой актив. Например, заплатив за одну акцию премию 25 р., покупатель опциона на покупку получает право на приобретение 100 акций данного вида по цене 1000 р. Итак, пусть цена биржевого актива (акции) составляет 2,54 ед. Представим ценовой ряд на опцион (табл. 5.3). Таблица 5.3.

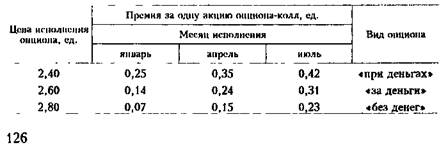

Опционная премия за январский опцион-колл с ценой исполнения 2,40 ед. (то есть за право купить 100 акций компании на да-ty окончания контракта в январе или до этой даты) равна 0,25 ед. за акцию. Если объем покупки составляет 100 акций, стоимость одного опционного контракта будет равна 25 ед. (100 акций по 0,25 за акцию). Для определения теоретической стоимости опциона может быть использована любая модель, но в каждом случае премия будет определяться рынком: опцион стоит столько, сколько за него готовы заплатить.При рассмотрении стоимости опциона необходимо учитывать две ее основные составляющие: • внутреннюю (или действительную) стоимость; • временную (или срочную) стоимость. Внутренняя стоимость зависит от текущей стоимогпi <основного биржевого актива и цены исполнения опциона и предггли* ляет собой разницу между первой и второй. Если цена исполмпшн Z1 опциона больше текущей стоимости биржевого актива, то он называется «без денег». Опцион с внутренней стоимостью называется «при деньгах». Опцион, цена исполнения которого близка к рыночной цене, называется «за деньги». Временная стоимость опциона — это то, что остается от премии при вычете из нее внутренней стоимости, следовательно, в опционах «за деньги» и «без денег» временная стоимость равна премии опциона. Временная стоимость зависит от ряда факторов, основными из которых являются: — срок действия опциона; — изменчивость цены актива; — процентная ставка (имеется в виду безрисковая процентная ПРИМЕР 5. /. Рассмотрим январский опцион-колл с ценой биржевого актива 2,54 ед. и ценой исполнения 2,40 ед. (размеры опционной премии см. в табл. 5.3). Как видно из таблицы, премия увеличивается с 0,25 до 0,35 ед. при исполнении опциона в апреле и до 0,42 ед. при окончании в июле. Проанализируем опционную премию. Как упоминалось выше, она состоит из двух элементов. Если выплата премии дает право купить акции по 2,4 ед. при цене 2,54, то цена опциона по меньшей мере должна быть 2,54 -2,4 = 0,14. Это и есть внутренняя стоимость опциона. Оставшиеся 0,25 - 0,14 = 0,11 ед. (стоимость полной премии) являются временной стоимостью. Очевидно, что премия будет больше для опционов, срок исполнения которых наступает позже. Это и есть опцион «при деньгах». Как видно из табл. 5.3, премия за январский опцион-колл с ценой исполнения 2,6 ед. равна 0,14 ед. Она такова, потому что цена исполнения выше текущей стоимости основного актива, равной 2,54 ед. Таким образом, у данного опциона-колл нулевая внутренняя стоимость (2,54 и 2,60 находятся в одном интервале установления цены) и он относится к опционам «за деньги». Очевидно, что опцион-колл с ценой исполнения 2,80 будет опционом «без денег». Результаты могут быть представлены в табл. 5.4. Таблица 5.4

Опцион-пут (на продажу) также можно обозначить «при деньгах», «за деньги», «без денег». Естественно, что эти термины применяются в реверсивном порядке по сравнению с опциона-ми-колл. Как и опционы-колл, опционы-пут с более длительным сроком исполнения стоят дороже, чем те, которые будут исполнены раньше. Относительно влияния срока действия опциона необходимо отметить, что чем больше срок, тем выше премия. Причем эта зависимость не линейная и может быть изображена так, как это представлено на рис. 5.1.

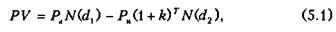

Рис. 5.7. Зависимость премии от срока опциона Кривая на рисунке называется «зонтиком временного кризиса». Чем больше срок исполнения опциона, тем ближе цена опциона к его действительной стоимости. В срок исполнения опцион не будет иметь временной стоимости, а будет иметь только внутреннюю. Изменчивость — это мера величины и диапазона колебаний цены биржевого актива за определенный промежуток времени. Однако она не показывает, в каком направлении будет изменяться цена. Чем более изменчив биржевой актив, тем выше премия опциона, так как больше вероятность того, что в результате исполнения опциона будет получена прибыль. Процентная ставка, не подверженная риску, является существенным фактором, оказывающим влияние на опционную премию. Премия выплачивается в момент заключения контракта, и она может быть уменьшена по крайней мере на величину процентной ставки, так как покупатель может положить ее на депозит. Это означает, что чем выше внутренние безрисковые процентные ставки, тем ниже должна быть премия. Влияние изменения процентной ставки на стоимость опциона не имеет однозначного направления. Для опциона на покупку увеличение процентной ставки ведет к увеличению премии, а для опциона на продажу — к ее уменьшению. Суть этого явления будет понятна из дальнейшего анализа. Для расчета стоимости опциона наиболее часто используется модель, разработанная в 1973г. американскими профессорами Ф.И/i и ком и М.Шоулзом. В основу модели Блэка-Шоулза положена методика финансового анализа денежных потоков (как в случае с акциями или облигациями), а также гипотеза о том, что цена акции может принимать лишь одно из двух значений в каждый момент времени (биномиальная модель цены). Не останавливаясь на выводе, представим формулу Блэка-Шоулза — формулу назначения цены опциона. Она имеет вид

где РV — стоимость опциона-колл на данный момент времени; Рл — текущая цена актива; Рп — цена исполнения опциона; k — безрисковая процентная ставка; Т — интервал времени; N (</,), N (d^) — вероятности стандартной нормальной случайно распределенной величины D.

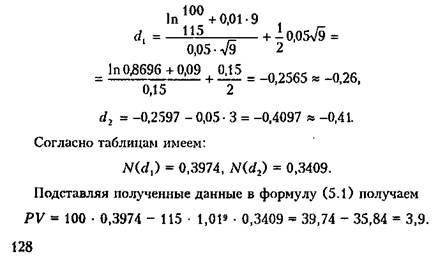

где от — среднеквадратичное отклонение или средний уровень колебания цены актива, лежащего в основе опциона, за промежуток времени Т. ПРИМЕР 5.2. Пусть текущая стоимость акции Рл = 100 ед.; цена исполнения Рн = 115, безрисковая процентная ставка & = 0,01; а = 0,05. Требуется рассчитать теоретическую стоимость (премию) опциона-колл на покупку одной акции со сроком исполнения Т = 9 месяцев. Для решения воспользуемся формулой Блэка-Шоулза (5.1). Сначала определим с/, и d? согласно формулам (5.2) и (5.3):

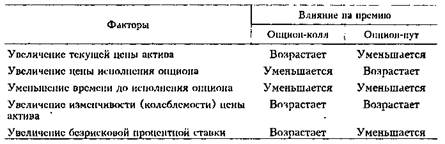

Сумма 3,9 рассчитана на основании достаточно жестких условий, а именно: цена акции может увеличиться на 15 % при месячном колебании в 5 %. До тех пор, пока цена акции не превысит 115 ед., покупателю опциона-колл нет смысла его исполнять, следовательно, нет смысла платить более высокую премию за опцион. Этот пример иллюстрирует тот факт, что премия опциона-колл значительно увеличивается в случае, если цена акции превышает цену исполнения опциона. Представим факторы, влияющие на опционную премию (табл. 5.5). Таблица 5.5.

Из всех факторов, представленных в табл. 5.5, самым сложным, с точки зрения определения численного значения, является изменчивость. Нетрудно доказать, что для европейских опционов, реализуемых в момент окончания их срока, имеет место соотношение

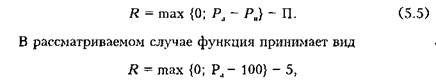

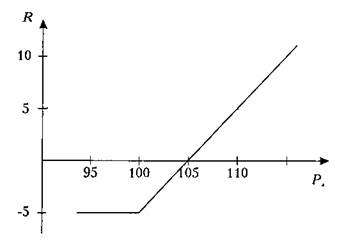

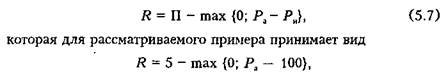

где Ск — стоимость опциона на покупку; Сп — стоимость опциона на продажу; РЛ — текущая цена актива; Рт — текущая цена исполнения контракта. На основании формулы (5.4) могут быть построены модели для определения теоретической цены как опциона-колл, так и опцио-на-пут. Существует достаточно большое количество опционных стратегий, поскольку опционы можно комбинировать как между собой, так и с другими ценными бумагами. Некоторые опционные стратегии имеют свои названия: • открытые позиции; • закрытые (хеджированные) позиции; • спрэды; • комбинации. Во всех последующих иллюстрациях на оси ОХ представляется цена биржевого актива, на оси О Y — прибыль (R), которая рассчитывается как функция следующих параметров: Рн — цена исполнения опциона; Ра — цена актива; П — опционная премия (из расчета на одну опцию); R — прибыль. При открытой позиции портфель состоит либо из акции, либо из опциона, либо из обязательства продать акцию или опцион. Если, к примеру, инвестор купит опцион-кол л и больше ничего, то это будет называться «открытый колл» (говорят: «У Вас открытый колл»). В данном случае будут иметь место шесть различных открытых стратегий: — купить колл (опцион-колл); — купить пут (опцион-пут); — надписать (продать) колл; — надписать (продать) пут; — купить акцию; — продать акцию. Рассмотрим более подробно первые четыре стратегии, так как именно они касаются покупки и продажи различных опционов. Стратегия «купить колл» ПРИМЕР 5.3. Инвестор покупает один опцион на приобретение 1000 акций компании «Альфа». Цена исполнения — 100 ед. за 1 акцию, дата исполнения — август, опционная премия — 5 ед. за акцию. Требуется рассчитать прибыль инвестора на одну акцию. Инвестор получит прибыль в том случае, если цена исполнения и уплаченная им премия будут меньше, чем рыночная стоимость акции в момент исполнения. В других случаях его убытки окажутся не более, чем премия. Формула для вычисления прибыли на одну акцию имеет вид

а ее график представлен на рис. 5.2. Анализируя функцию прибыли, можно сделать выводы, связанные с покупкой опциона-колл: — потенциальная прибыль владельца опциона является практи — максимальные убытки не превышают размера опционной — опцион покупается при ожидании роста цен на рынке.

Рис. 5.2. Стратегия «купить кол л» Стратегия «купить пут» ПРИМЕР 5.4. Инвестор покупает один опцион на продажу 1000 акций компании «Гамма». Цена исполнения — 100 ед. за одну акцию, дата исполнения — август, опционная премия — 5 ед. за акцию. Рассуждения аналогичны приведенным в примере 5.3. Из них следует формула для вычисления прибыли

Рис. 5.3. Стратегия «купить пут» 1.41 Смысл опциона на продажу состоит в том, что владелец опциона рассчитывает на снижение цены акции и к моменту реализации опциона купит акции по цене значительно ниже, чем цена исполнения, с учетом затрат, связанных с выплатой премии. На основании анализа функции (5.6) можно сделать выводы: — потенциальная прибыль определяется вычитанием из цены ис — максимальные убытки не превышают размера опционной — опцион-пут покупается при ожидании снижения цен на рынке. Стратегия «надписать (продать) колл» ' ПРИМЕР 5.5. Инвестор принимает решение о продаже опциона-колл компании «Альфа», описанного в примере 5.3. Он не владеет лежащей в основе опциона акцией и рассчитывает, что если ее цена не изменится, то опцион истечет без всякой пользы для покупателя, а премию продавец оставит себе. Это чисто спекулятивная стратегия, и прибыль продавца рассчитывается по формуле

график данной опционной стратегии представлен на рис. 5.4. Анализ функции 5.7 позволяет сделать выводы:

— величина максимального дохода ограничена премией; — в случае увеличения цены акций продавец опциона рискует — данная стратегия имеет смысл в том случае, если не ожидает Стратегия «надписать (продать) пут» ПРИМЕР 5.6.

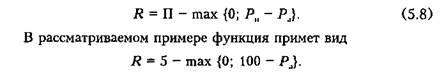

Инвестор принимает решение на продажу опциона-пут компании «Гамма», описанного в примере 5.4, так как рассчитывает, что курс, лежащий в основе биржевого актива, не упадет и останется относительно стабильным, что позволит продавцу заработать на компоненте временной стоимости. В случае снижения стоимости биржевого актива продавец опциона-пут обязан купить его по цене исполнения, что приведет к убыткам. Данная стратегия носит достаточно спекулятивный характер. Формула для расчета прибыли имеет вид Рис. 5.5. Стратегия «надписать (продать) пут» Относительно данной стратегии можно сделать выводы: — величина максимального дохода ограничена величиной премии; — потери продавца возрастают с падением цены на акцию. между прибылью и ценой акции, нетрудно заметить, что стратегически такие пары, как покупка и продажа опционов-колл и покупка и продажа опционов-пут являются взаимосимметричными относительно оси Ра, то есть прибыль различается по знаку и совпадает по абсолютной величине. Вторая группа опционных стратегий — так называемые закрытые, или хеджированные позиции. В закрытой позиции одновременно осуществляется торговля акцией и опционом на нее. Так, если надписывается закрытый опцион-кол л, то продается опцион-кол л и покупается акция. Если опцион-кол л исполняется, то есть продавец опциона-колл обязан продать акции по цене исполнения, то он «закрыт», потому, что у него есть акция для исполнения, Закрытые позиции часто называют хеджированными. Формирование портфеля акций и опционов, приходящихся на одну акцию, может реализовываться в любой пропорции. Например, пропорция хеджирования опционом-колл 2 : 1 означает, что покупается одна акция и продаются два опциона-колл. Обратная позиция, когда продается одна акция и покупаются два опциона-колл, соответственно обозначается как обратное хеджирование опционом-колл в пропорции 1 : 2 В случае стратегии закрытого опциона-колл в пропорции k : 1 формула вычисления прибыли примет вид

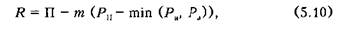

В случае реализации пропорции 1 : т формула расчета прибыли примет вид

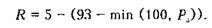

где Ри — цена покупки акции в момент продажи опциона. ПРИМЕР 5.7. Инвестор продает один опцион-колл на приобретение 1000 акций компании «Дельта». Цена исполнения — 100 ед., дата исполнения — август, опционная премия — 5 ед. за акцию. С целью закрытия позиции он одновременно покупает 1000 акций по цене 93 ед. за акцию. Прибыль на одну акцию рассчитывается по формуле

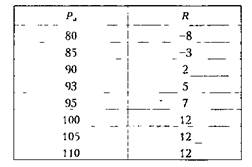

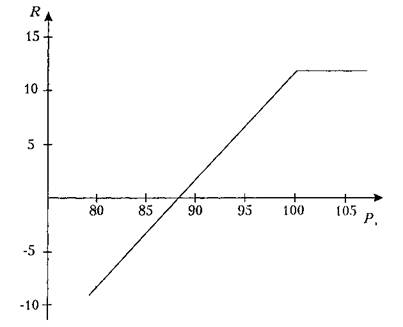

Для построения графика функций воспользуемся табл. 5.6 с различными значениями Рл и соответствующими им значениями R График функции примет вид, представленный на рис. 5.6. Таблица 5.6.

Анализ данной стратегии позволяет сделать выводы: — максимальный доход ограничен премией плюс разницей между ценой исполнения и ценой приобретения акции; — в случае значительного роста цен на акции клиеш нсччл потенциальные убытки (упущенная выгода), связанные с необходимостью продать пакет акций по цене исполнения Сопоставляя рис. 5.5 и рис 5.6, нетрудно заметить, что пла i ежи от закрытой колл-позиции совпадают с платежами от продажи сл-крытого пута.

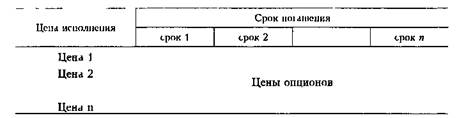

Рис. 5.6. Стратегия закрытого (хеджированного) опциона-колл Такое же соответствие имеется между упомянутым выше хеджированием опционом-колл (защищенная короткая продажа) и покупкой открытого опциона-пут. Третий тип стратегий — это спрэд-позиции, определяемые портфелем опционов-колл (колл-спрэд) или опционов-пут (пут-спрэд). Спрэд — одновременная покупка и продажа опциона одного вида (опциона-колл или опциона-пут) па один и тот же актив Поскольку опционы имеют свои даты погашения и цень^ испод-нения, то возможны следующие виды спрэдов: • горизонтальные, или календарные спрэд-опционы имеют р«и- • вертикальный спрэд — одна и та же дата исполнения, по \\\ i- • диагональный спрэд — разные даты и разные цены испол Эти названия обусловлены формой записи опционов, поскольку различные цены исполнения размещены по вертикали, а сроки погашения — по горизонтали (табл. 5.7). Таблица 5.7. Формирование спрэдов

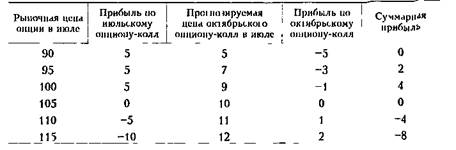

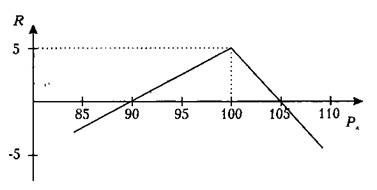

Горизонтальный спрэд может иметь следующие подвиды: — продажа краткосрочного опциона-колл (пут) и покупка дол — продажа долгосрочного опциона-колл (пут) и покупка крат Вертикальный спрэд может иметь следующие подвиды: — продажа опциона-колл (пут) и покупка опциона-колл (пут) с — продажа опциона-колл (пут) и покупка опциона-колл (пут) с Диагональный спрэд имеет четыре подвида, которые легко могут быть сконструированы как комбинации подвидов вертикального и горизонтального спрэдов. Рассмотрим пример применения стратегии горизонтального спрэд а. Данная стратегия базируется на влиянии временного фактора на стоимость опциона, а именно: в краткосрочных опционах временная составляющая их стоимости уменьшается обычно быстрее, чем в долгосрочных опционах. По этой причине вторая разновидность горизонтальных спрэдов — продажа долгосрочного опциона с покупкой краткосрочного того же вида — применяется в очень редких случаях, когда временная составляющая не оказывает влияния на стоимость. ПРИМЕР 5.8. Требуется продать один опцион на покупку 1000 акций компании «Альфа» (цена исполнения — 100 ед. стоимости за одну акцию, дата исполнения — июль, премия — 5 ед. за одну акцию) и одновременно купить один опцион на покупку 1000 акций этой же компании (цена исполнения — 100 ед. стоимости, дата исполнения — октябрь, премия — 10 ед.). Если рыночная цена акции компании «Альфа» в июле упадет ниже цены исполнения опциона, то июльский опцион просто не будет исполнен и его продавец получит прибыль 5 ед. за акцию. Таким образом, у него останется октябрьский опцион, за который он заплатил 10 ед. стоимости, и общий результат составит 5 ед. убытка в расчете на одну акцию. Если же рыночная цена акции по июльскому опциону превысит цену исполнения, например 112 ед. стоимости, тогда опцион будет реализован и убыток по июльскому опциону составит 112 ~ (100 + 5) = 7 ед. стоимости. Учитывая то, что уплаченная премия по октябрьскому опциону составит еще 10 ед. стоимости, общий убыток будет равен 7 + 10= 17 ед. стоимости. Данную стратегию лучше всего использовать, когда цена акции и цена исполнения опциона достаточно близки. Пусть, например, цена акции на момент исполнения июльского опциона равнялась 100 ед. Тогда прибыль от продажи этого опциона — 5 ед Результат по октябрьскому опциону равен разнице между премией по^немУ на момент исполнения июльского опциона и ранее уплаченной премией в размере 10 ед. Пусть премия по нему в июле составила / ед., тогда по октябрьскому опциону имеет место убыток в размере Ю -- 7 = 3 ед. А общий результат равен 5 — 3 = 2 ед. прибыли на одну акцию. Для построения графика зависимости прибыли от цены акции (рис. 5.7) составим таол. 5.8. Таблица 5.8.

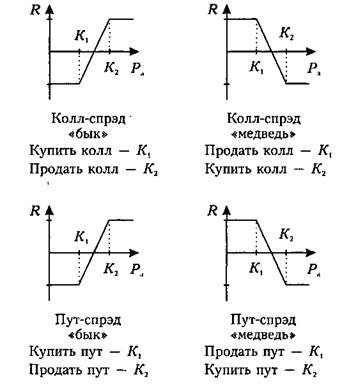

Как видно из графика, применение данной стратегий (горизонтального спрэда) имеет смысл, когда рынок стабилен и рыночная цена опциона близка к цене исполнения опциона. Вертикальные спрэды (спрэды с различными ценами исполнения) по своему назначению различаются на «быки» и «медведи» (рис. 5.8): при игре на повышение цен становятся в позицию «быка», на понижение — «медведя». Графики изменения доходов в зависимости от стоимости рыночной о актива для различных вертикальных спрэдов представлены на рис 5 8

Рис. 5.7. Стратегия горизонтального спрэда

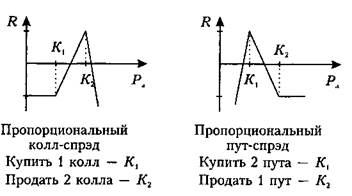

Рис. 5.8. Вертикальные спрэды Другие типы спрэд-стратегий — пропорциональные спрэды, где пропорция — это число купленных опционов-колл на один проданный. Надписатель такого портфеля имеет обратно-пропорциональный спрэд. На рис. 5.9 представлены графики доходов от колл-спрэда в пропорции 2 : 1 и от пут-спрэда в пропорции 2:1.

Рис. 5.9. Пропорциональные спрэды Спрэды можно также использовать для извлечения прибыли в расчете на стабильные цены. Пример — спрэд «бабочка» (batterfly), который формируется путем покупки двух опцио-нов-колл (одного по высокой и одного по низкой цене исполнения) и продажи двух опционов-кол л по средней цене (рис. 5.10).

Рис. 5.10. Спрэд «бабочка» Аналогичным образом такая же бабочка формируется при помощи путов: покупка одного опциона-пут по низкой цене и одного по высокой и продажа двух опционов-пут по средней цене,

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|