|

|

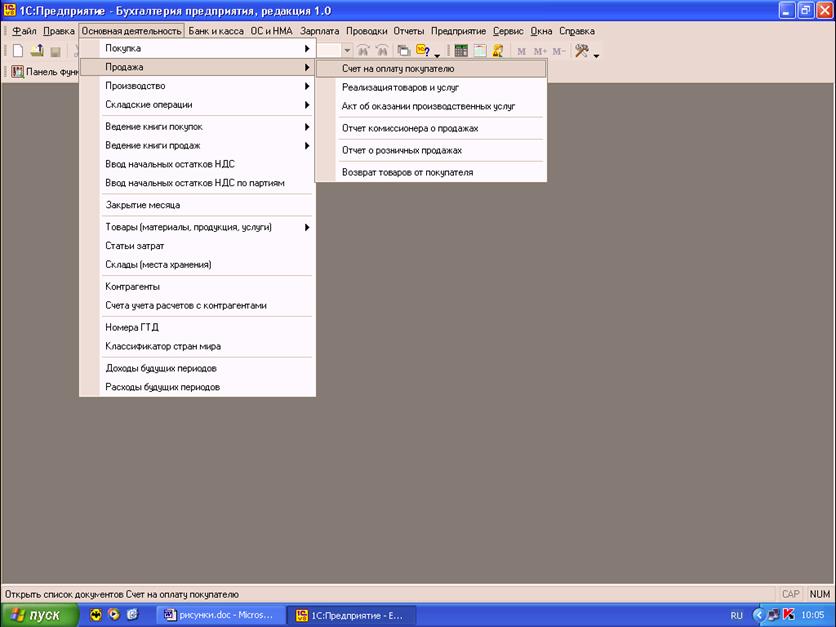

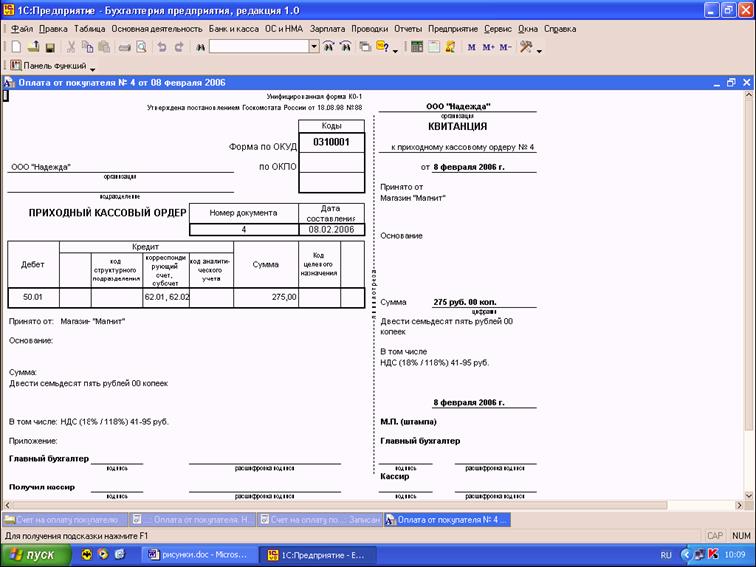

Реализация продукции, товаров и услугДля оформления отгрузки товаров и продукции по договору купли-продажи в системе предназначен единственный документ «Реализация товаров и услуг». Если взаиморасчеты ведутся не по расчетным документам, а по договору в целом, то дополнительно указывается заказ покупателя. На объем отгружаемых товаров заказ покупателя будет считаться исполненным. Из формы документа можно ввести счет-фактуру. В случае реализации импортных товаров можно заполнить данные о ГТД и стране происхождения по зарегистрированным в системе данным. Для реализации товаров по договору купли-продажи в документе должен быть выбран договор определенного вида «с покупателем». Для продажи продукции или товаров следует указывать вид операции «продажа комиссия», для реализации оборудования «оборудование». Счет на оплату можно распечатать в виде стандартной формы счета и отправить пользователю по факсу. По счету на оплату можно производить контроль оплаты и отгрузки. Параметры, по которым происходит контроль отгрузки и оплаты по счету, устанавливаются в договоре контрагента. Для оформления оплаты по счету, на основании документа «Счет на оплату покупателю» можно выписать документ «Приходный кассовый ордер» в случае наличной оплаты или зафиксировать безналичную оплату с помощью документа «Платежное поручение входящее» с последующим его акцептом. Отгрузку товаров по счету можно оформить с помощью документа «Реализация товаров и услуг». При оформлении документа реализации на основании счета, документ реализации заполняется всеми товарами, выписанными в счете, без учета ранее оформленных документов реализации. Если оплата пришла после получения товара покупателем, то на основание документа реализация товаров и услуг можно оформить Приходный кассовый ордер, или Платежное поручение входящее. Цепочку заполненных документов можно увидеть ниже на рисунках.

Глава 9. Учет НДС. Формирование книги покупок и книги продаж. Учет НДС Учет НДС в системе связан с регистрацией различного рода событий, которые влияют на способ учета НДС. Такими событиями являются: √ регистрация НДС, предъявленного поставщиком («входного» НДС); √ регистрация полученного счета-фактуры; √ оплата «входного» НДС; √ предъявление НДС к вычету; √ восстановление НДС; √ подтверждение ставки 0%; Операции по учету НДС можно разделить на две категории: √ операции, которые оперативно фиксируются в системе в течение отчетного периода; √ операции, которые фиксируются в конце отчетного периода (регламентные операции). Важно, что учет «входного» НДС ведется со следующей степенью детализации: √ организация, на балансе которой ведется учет ценностей; √ вид ценности (более укрупненная категория учета по сравнению с самим объектом ценности); √ поставщик ценности; √ счет-фактура поставщика; √ ставка НДС. Под видами ценностей понимаются категории учета ценностей, то есть «входной» НДС учитывается не с точностью до конкретного объекта ценности, а только с точностью до категории (материалы, ОС, НМЛ, объекты незавершенного строительства). Как правило, в бухгалтерском учете для учета «входного» НДС выделяется отдельный субсчет счета «Налог на добавленную стоимость по приобретенным ценностям» для каждого вида ценностей. Принадлежность поступивших ценностей к определенному виду определяется автоматически по счету бухгалтерского учета ценности, указанному в документе поступления. Аналогично, «выходной» НДС учитывается с точностью до: √ организации, на балансе которой ведется учет ценностей; √ вида ценности; √ покупателя; √ счет-фактура выданного; √ ставки НДС. Операции по учету НДС При поступлении ценностей сумма и ставка «входного» НДС явно указываются пользователем в документах поступления. Кроме того, указывается, будет ли сумма НДС выделена или включена в стоимость поступивших ценностей. Если сумма «входного» НДС не равна нулю и сумма не включается в стоимость ценности, то по бухгалтерскому учету формируется проводка на сумму выделенного НДС:

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|