|

|

ПОНЯТИЕ ПРИВЕДЕННОЙ СТОИМОСТИОценивая целесообразность финансовых вложений в тот или иной вид бизнеса, исходят из того, является это вложение более прибыльным (при допустимом уровне риска), чем вложения в государственные ценные бумаги, или нет. Используя несложные методы, пытаются анализировать будущие доходы при минимальном, «безопасном» уровне доходности. Основная идея этих методов заключается в оценке будущих поступлений F n (например, в виде прибыли, процентов, дивидендов) с позиции текущего момента. При этом, сделав финансовые вложения, инвестор обычно руководствуется тремя посылами: а) происходит перманентное обесценение денег (инфляция); б) темп изменения цен на сырье, материалы и основные средства, используемые предприятием, может существенно отличаться от темпа инфляции; в) желательно периодическое начисление (или поступление) дохода, причем в размере, не ниже определенного минимума. Базируясь на этих посылах, инвестор должен оценить, какими будут его доходы в будущем, какую максимально возможную сумму допустимо вложить в данное дело исходя из прогнозируемой его рентабельности. Базовая расчетная формула для такого анализа является следствием формулы (4.4):

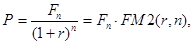

где F n — доход, планируемый к получению в n - м году; P — текущая (или приведенная) стоимость, т.е. оценка величины F n с позиции текущего момента; r — коэффициент дисконтирования. Экономический смысл такого представления заключается в следующем: прогнозируемая величина денежных поступлений через n лет (Fn) с позиции текущего момента будет меньше и равна P (поскольку знаменатель дроби больше единицы). Это означает также, что для инвестора сумма Pв данный момент времени и сумма Fn через n лет одинаковы по своей ценности. Используя эту формулу, можно приводить в сопоставимый вид оценку доходов от инвестиций, ожидаемых к поступлению в течение ряда лет. Легко видеть, что в этом случае коэффициент дисконтирования численно равен процентной ставке, устанавливаемой инвестором, т.е. тому относительному размеру дохода, который инвестор хочет или может получить на инвестируемый им капитал. Определяя коэффициент дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться надбавка за риск, причем, чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск. Иными словами, процентная ставкаr d, используемая в качестве коэффициента дисконтирования, будет в этом случае иметь следующий вид: rd = rf +rr,

гдеrf ––безрисковая доходность; rr ––премия за риск. Пример На вашем счете в банке 2 млн. руб. Банк платит 18% годовых, Вам предлагают войти всем капиталом в организацию венчурного предприятия. Представленные экономические расчеты показывают, что через шесть лет ваш капитал утроится. Стоит ли принимать это предложение? Оценка данной ситуации может быть сделана либо с позиции будущего, либо с позиции настоящего. В первом случае анализ основан на сравнении двух сумм, получаемых от вложения в рисковое предприятие и в банковское учреждение с гарантированным доходом. Первая сумма равна 6 млн. руб., вторая находится по формуле (4.4):

F6 = P • (1 + 0,18) 6 = 2 • 2,7 = 5,4 млн. руб.

Приведенный расчет свидетельствует об экономической выгоде сделанного вам предложения. Однако при принятии окончательного решения необходимо по возможности учесть фактор риска. Второй вариант анализа основан на дисконтированных оценках. Допустим, что финансовый консультант рекомендует оценить риск участия в венчурном предприятии путем введения премии в размере 5%. Таким образом, коэффициент дисконтирования будет равен 23%. Тогда по формуле (4.14) можно рассчитать приведенную стоимость PV ожидаемого поступления при участии в венчурном предприятии: PV= 6 • 1 /(1 + 0,23) 6 = 1,73 млн. руб. При таких исходных посылах предложение об участии в венчурном предприятии становится невыгодным. Множитель FM2(r, k) = 1/(1 +r)k называется дисконтирующим множителем, его значения также табулированы (см. приложение 3). Экономический смысл дисконтирующего множителя FM2(r, k) = 1/(1 + r)k заключается в следующем: он показывает «сегодняшнюю» цену одной денежной единицы будущего, т.е. чему с позиции текущего момента равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса k периодов спустя от момента расчета, при заданных процентной ставке (доходности) r и частоте начисления процента.

ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ Одним из основных элементов финансового анализа является оценка денежного потока C1, C2,,…, Cn , генерируемого в течение ряда временных периодов в результате реализации какого-либо проекта или функционирования того или иного вида активов. Элементы потока Ci могут быть либо независимыми, либо связаны между собой определенным алгоритмом. Временные периоды чаще всего предполагаются равными. Кроме того, для простоты изложения материала предполагается, что элементы денежного потока являются однонаправленными, т.е. нет чередования оттоков и притоков денежных средств. Также считается, что генерируемое в рамках одного временного периода поступления имеют место либо в его начале, либо в его конце, т.е. они не распределены внутри периода, а сконцентрированы на одной из его границ. В первом случае поток называется потоком пренумерандо, или авансовым. во втором — потоком постнумерандо (рис. 4.5). На практике большее распространение получил поток постнумерандо, в частности, именно этот поток лежит в основе методик анализа инвестиционных проектов. Некоторые объяснения этому можно дать исходя из общих принципов учета, согласно которым принято подводить итоги и оценивать финансовый результат того или иного действия по окончании очередного отчетного периода. Что касается поступления денежных средств в счет оплаты, то на практике оно чаще всего распределено во времени

неравномерно и потому удобнее условно отнести все поступления к концу периода. Благодаря этому соглашению формируются равные временные периоды, что позволяет разработать удобные формализованные алгоритмы оценки. Поток пренумерандо имеет значение при анализе различных схем накопления денежных средств для последующего их инвестирования. Оценка денежного потока может выполняться в рамках решения двух задач: а) прямой, т.е. проводится оценка с позиции будущего (реализуется схема наращения); б) обратной, т.е. проводится оценка с позиции настоящего (реализуется схема дисконтирования). Прямая задача предполагает суммарную оценку наращенного денежного потока, т.е. в ее основе лежит будущая стоимость. В частности, если денежный поток представляет собой регулярные начисления процентов на вложенный капитал (P) по схеме сложных процентов, то в основе суммарной оценки наращенного денежного потока лежит формула (4.4). Обратная задача предполагает суммарную оценку дисконтированного (приведенного) денежного потока. Поскольку отдельные элементы денежного потока генерируются в различные временные интервалы, а деньги имеют временную ценность, непосредственное их суммирование невозможно. Приведение денежного потока к одному моменту времени осуществляется с помощью формулы (4.14). Основным результатом расчета является определение общей величины приведенного денежного потока. Используемые при этом расчетные формулы различны в зависимости от вида потока — постнумерандо или пренумерандо. Необходимо отметить, что ключевым моментом в рассмотренных схемах является молчаливая предпосылка о том, что анализ ведется с позиции «разумного инвестора», т.е. инвестора, не накапливающего полученные денежные средства в сундуке, подобно небезызвестному Плюшкину, а немедленно инвестирующего их с целью получения дополнительного дохода. Именно этим объясняется тот факт, что при оценке потоков в обоих случаях, т.е. и при наращении, и при дисконтировании, предполагается капитализация по схеме сложных процентов.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

(4.14)

(4.14)