|

|

Отрасли и виды страхования

В зависимости от совокупности обстоятельств, с которыми страхователь связывает защиту имущественных и личных интересов, выделяются отрасли и виды страхования. Классификация по отраслям является более общей, внутри отраслей выделяются виды страхования. Согласно Гражданскому кодексу РФ выделяется три крупных объекта страхования: - риск утраты (гибели), недостачи или повреждения определённого имущества; - риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам – риск гражданской ответственности; - риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменений условий этой деятельности по независящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов – предпринимательский риск. В соответствии со ст. 4 Закона «Об организации страхового дела в РФ» выделяется три отрасли страхования: личное страхование, имущественное страхование, страхование ответственности. Личное страхование предусматривает страхование имущественных интересов, связанных с жизнью, здоровьем и трудоспособностью страхователя или застрахованного лица. Наиболее распространены следующие виды личного страхования: страхование жизни, страхование от несчастных случаев, медицинское страхование. В зависимости от условий страхования каждый вид подразделяется ещё и на подвиды. Так, например, в страховании жизни различают смешанное страхование, страхование жизни с фиксированным сроком выплаты, страхование на случай смерти и др. Имущественное страхование представляет собой систему отношений между страхователями и страховщиками по оказанию последними страховых услуг по защите имущественных интересов, связанных с владением, пользованием и распоряжением имуществом. Наиболее распространены следующие виды имущественного страхования: страхование транспорта (наземного, воздушного, водного), грузов, зданий, сооружений и оборудования, хозяйственных построек, отдельных помещений, продукции, инвентаря, мебели и т.д. Страхование ответственности – это страхование имущественных интересов, связанных с возмещением страхователем причинённого им вреда личности или имуществу физического лица, а также вреда причинённого юридическому лицу. К основным видам страхования ответственности относят страхование гражданской ответственности владельцев автотранспортных средств, гражданской ответственности перевозчика, гражданской ответственности предприятий – источников повышенной опасности, профессиональной ответственности, ответственности за неисполнение обязательств, иных видов ответственности. В экономической литературе часто называется ещё одна отрасль страхования – страхование рисков. Эта отрасль включает два вида страхования – страхование предпринимательских рисков и страхование финансовых рисков. В мировой практике используется несколько иная классификация. Страхование делится на две крупные сферы: страхование жизни и страхование иное, чем страхование жизни. Затем критерием классификации выступает, как правило, вид застрахованного риска, например, страхование от огня, либо сфера действия риска, например, морское страхование, страхование космических объектов. Ещё одним критерием для классификации страхования является круг страхователей и застрахованных лиц, например, коллективное страхование жизни, индивидуальное страхование от несчастных случаев.

Страховой рынок России и его развитие.

В финансовой литературе даются разные определения понятия «страховой рынок». Так, например, в учебнике «Финансы» под ред. Лушина С.И., Слепова В.А. сказано: «Страховой рынок представляет собой сложную развивающуюся интегрированную систему, к звеньям которой относятся страховые организации, страхователи, страховые продукты, страховые посредники, профессиональные оценщики страховых рисков и убытков, объединения страховщиков, объединения страхователей и система его государственного регулирования»[118]. В учебнике «Страховое дело» под ред. Л.А. Орланюк-Малицкой дано следующее определение страхового рынка: «Страховой рынок является совокупностью социально-экономических отношений по поводу купли-продажи специфического товара – страховой услуги, в процессе которых реализуется страховой интерес граждан и юридических лиц, удовлетворяется потребность в обеспечении страховой защиты их имущественных интересов».[119] По мнению Ю. Бугаева страховой рынок представляет собой систему экономических отношений, составляющую сферу деятельности страховщиков и перестраховщиков в данной стране, группе стран и в международном масштабе по оказанию соответствующих страховых услуг страхователям.[120] В финансово-кредитном энциклопедическом словаре 2002 г. понятие «Страховой рынок» не выделено. В более раннем издании финансово-кредитного словаря сказано: «Страховой рынок – при капитализме сфера оказания услуг по страхованию, осуществляемых страховыми компаниями. Выражает определённую систему экономических отношений между страховщиком – продавцом специфического товара страхового покрытия и страхователем - покупателем этого товара»[121] Страховые рынки классифицируют по различным признакам. По территориальному признаку различают: - внутренний – местный рынок, в котором имеется спрос на какие-либо виды страховых услуг; - внешний – действие страхования распространяется за пределы данного региона (страхование финансовых рисков, гражданской ответственности владельцев автотранспорта и др.) - мировой или международный – действие страхования распространяется за пределы страны (международный туризм, страхование ответственности за рубежом и др.) По отраслевому признаку: Рынок личного, имущественного страхования и страхования ответственности. На рисунке 13 отражены основные субъекты страхового рынка.

Рис. 13. Субъекты страхового рынка Необходимыми условиями существования страхового рынка является наличие потребностей общества в страховых услугах и наличие страховщиков, способных удовлетворить эту потребность. Развитие страхового рынка в России происходит недостаточно быстрыми темпами. Данные статистики свидетельствуют, что более половины граждан России и юридических лиц не имеют ни одного договора страхования. На страховом рынке по-прежнему невелик ассортимент страховых услуг. Россия занимает незначительное место на мировом рынке страховых услуг – всего 0,2 % мирового объёма страховых премий. Среднестатистический россиянин тратил на страхование порядка 25 дол. в год, тогда как в странах ЕС это цифра превышает 1800 дол. В России страхование значительно уступает другим видам финансовых услуг. Активы российских страховщиков несопоставимы с активами банков. Страхование в России сконцентрировано – 15 страховых компаний собирают более половины взносов на открытом рынке страхования, а на тройку лидеров («РЕСО-Гарантия», «Ингосстрах» и «Росгосстрах») приходится как правило 30 % всех собранных премий. Рынок открытого (конкурентного) страхования оценивается в России в 49 % от всего объёма рынка реального добровольного страхования. Безусловным лидером на российском рынке долгосрочного страхования жизни является американская компания AIG (24 %).[122] О невысоком уровне развития страхования в России свидетельствует показатель доли страхования в ВВП (таблица 23).

Таблица 23 Уровень проникновения страхования в разных странах, %

В Концепции развития страхования в Российской Федерации, одобренной распоряжением Правительства Российской Федерации от 25 сентября 2002 г. № 1361-р, выделены следующие факторы, которые негативно повлияли на развитие страхования: - существующий уровень платежеспособности и спроса граждан и юридических лиц на страховые услуги; - использование не в полной мере рыночного механизма в области страхования, и в частности неразвитость обязательного страхования, без чего не может активно развиваться рынок добровольного страхования; - отсутствие надежных инструментов долгосрочного размещения страховых резервов; - ограничение конкуренции в некоторых секторах рынка страховых услуг и на территориях, в частности, путем создания аффилированных и уполномоченных страховых организаций; - отсутствие системы мер по совершенствованию законодательства о налогах и сборах в сфере рынка страховых услуг; - низкий уровень капитализации страховых организаций, а также неразвитость национального перестраховочного рынка, приводящие к невозможности страхования крупных рисков без значительного участия иностранных перестраховочных компаний и необоснованному оттоку значительных сумм страховой премии за границу; - информационная закрытость рынка страховых услуг, создающая проблемы для потенциальных страхователей в выборе устойчивых страховых организаций; - несовершенство правового и организационного обеспечения государственного страхового надзора. Несмотря на негативные моменты, страховой рынок в России развивается, возникают новые направления и продукты в страховании. По мнению специалистов Всероссийского союза страховщиков к перспективным видам страхования в России следует отнести обязательное страхование ответственности предприятий, эксплуатирующих особо опасные производства, обязательное страхование производителей товаров, работ (услуг), страхование ответственности устроителей массовых мероприятий, накопительное страхование жизни, страхование интеллектуальной собственности, ипотечное страхование. Всероссийским союзом страховщиков в 2012 году была разработана Стратегия развития страхования до 2020 года. По мнению Союза страховщиков реализация данной стратегии позволит российскому рынку страхования осуществить прорыв в развитии – от рынка размером в 665 млрд. рублей (23 млрд. долларов США) в 2011 г. (что равняется примерно одной четверти от совокупной премии какой-либо из ведущих мировых страховых компаний) и уровнем проникновения страхования в 1,22% от ВВП (без учета ОМС) к рынку с уровнем проникновения в 4 - 5% от ВВП в 2020 г. Это может сделать российский рынок страхования одним из самых крупных и быстрорастущих рынков страхования в мире. В отличие от сегодняшнего дня, такой рынок станет неотъемлемой частью финансового сектора Российской Федерации с существенным объемом активов в управлении, являющихся источником длинных денег для экономики. В едином государственном реестре субъектов страхового дела на 31 декабря 2012 года зарегистрированы 469 страховщиков, из них 458 страховых организаций и 11 обществ взаимного страхования. В динамике число страховых организаций постоянно снижается, что связано с высокой конкуренцией и ростом требований со стороны государства по величине уставного капитала. Данные о развитии страхового рынка приведены в таблице 24.

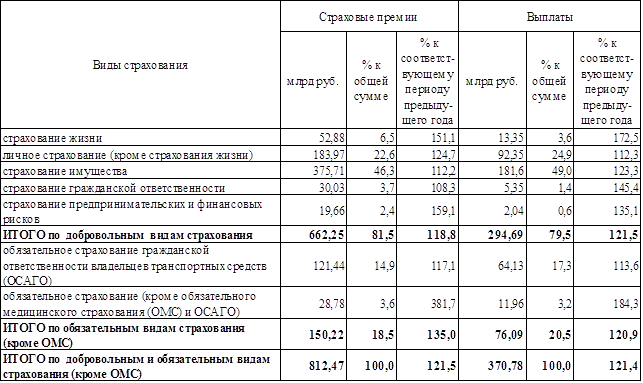

Таблица 24 Динамика российского страхового рынка в 2012 г.[123]

Общая сумма страховых премий и выплат по всем видам страхования за 2012 год составила соответственно 812,47 и 370,78 млрд руб. (121,5 % и 121, 4 % по сравнению с 2011 годом). Темп роста страховых премий и выплат по обязательным видам страхования и общей суммы страховых премий и выплат по всем видам страхования за 2012 год по сравнению с предыдущим годом рассчитан без учета обязательного медицинского страхования за 2011 год. Вопросы для самоконтроля

1. Назовите причины необходимости существования страхования. 2. Раскройте специфические признаки, характеризующие категорию страхования. 3. Дайте определения страхования в интерпретации разных авторов. 4. В чём суть рисковой функции страхования? 5. В чём суть сберегательной функции страхования? 6. Охарактеризуйте дискуссионные функции страхования. 7. Рассмотрите источники формирования и направления использования средств страхового фонда. 8. Назовите свойства сходства и различия страхования и финансов. 9. Кем лицензируется и контролируется деятельность страховых компаний? 10. Охарактеризуйте состав финансовых ресурсов страховых компаний. 11. Назовите виды имущественного страхования. 12. Назовите виды личного страхования. 13. Раскройте суть страхования ответственности. 14. Раскройте суть страхования рисков. 15. В чём отличия брутто и нетто ставки. 16. Перечислите основные термины страхового дела. 17. В чём суть актуарных расчётов? 18. Что такое страховой рынок? 19. Охарактеризуйте страховой рынок как составную часть финансового рынка. 20. Назовите этапы развития страхового рынка. 21. Назовите крупнейшие страховые компании России. 22. Проведите анализ показателей страховых премий и выплат страховых возмещений по отраслям и видам страхования. 23. Проведите анализ финансовых результатов деятельности страховщиков. 24. Рассмотрите проблемы развития страхового рынка России. 25. Рассмотрите перспективы развития российского страхового рынка. 26. Охарактеризуйте страховой рынок за рубежом.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|