|

|

Организационно правовая характеристика предприятия

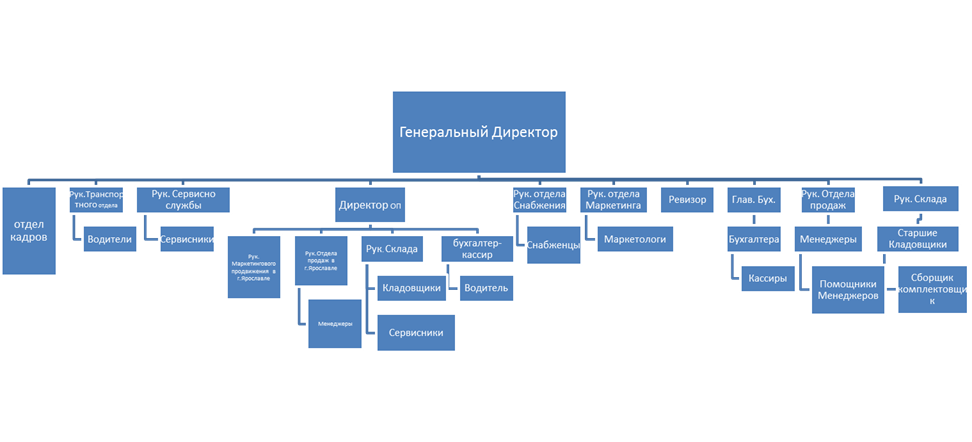

Объект исследования - ЗАО Фирма «Моспосуда-1» , Местонахождение головного офиса : 127247 г.Москва , ул. Селигерская, д.28 , почтовый Адрес: 125315 г.Москва , ул. Усиевича , д.24\2 , период работы фирмы на рынке - 19 лет (с июня 1995 года). Фирма имеет так же Обособленное Подразделение (ОП) по адресу г.Ярославль , улица Лисицына , дом 3а , офис 101-102. Основное направление фирмы - комплексное оснащение предприятий питания и торговли необходимым ему инвентарем посудой и оборудованием. На начальном этапе торговли, фирма специализировалась на продаже посуды и столовых приборов отечественного производства , для предприятий питания . В 1996 году был создан отдел « Снабжения» который занимался поиском поставщиков и отвечал за ассортимент фирмы. В ходе развития фирма начала заниматься продажей инвентаря и спецодежды , а также вводить в свой ассортимент позиции иностранных производителей . С 2000 года фирма вышла напрямую на производителей Российского оборудования для предприятий питания и торговли и активно начала продавать их товары. Вследствие продажи оборудования появилась прямая необходимость в его постоянном наличии, оказании услуг по его установке и дальнейшем обслуживании, поэтому с 2001 года в фирме образовалась новая структура «Сервис» и было принято решение о расширение складских площадей в Москве . В 2002 году фирма заключила дилерские контракты с Московскими фирмами - дистрибьюторами зарубежного оборудования, что привело к резкому скачку продаж , так же в этот период был сформирован отдел маркетинга. В 2007 году на общем собрание акционеров было принято решение открыть филиал в городе Ярославле и арендовать большую складскую площадь для хранения крупногабаритных товаров. Решение сделать склад хранения в Ярославле было принято в связи с завышенной ценой на недвижимость в Москве . На начальном этапе открытия филиала в Ярославле был нанят один сотрудник, который занимался продвижением фирмы и по совместительству был директором Ярославского филиала. Склада в Ярославле еще не было, а товары привозились транспортной компанией. Через год в штат филиала добавили одного менеджера по продажам, сняли помещение под выставочный зал, наняли водителя и купили грузовую газель, после чего создали 2 склада: один склад был оперативный и находился напротив выставочного зала , второй - склад хранения, куда привозили товары для дальнейшего распределения по складам, но основные запасы продолжали находиться в Москве . Так фирма работала четыре года . Поставки в Ярославль осуществлялись раз в неделю с оперативного склада в Москве согласно регламенту. В 2012 году в Ярославском филиале наняли техника который занимался подключением оборудования продаваемого в Ярославле. 70% товаров поступают на Ярославский склад из Москвы, остальные 30% напрямую от производителей в частности керамики Elgava : поставщик Латвия , и китайский инвентарь Phenix, который с 2014 специально изготавливается для фирмы Моспосуда . Руководство фирмы делает огромные ставки на эту группу товаров . Всего в фирме работает более 56 человек , в Ярославском ОП общая численность работников составляет 16 человек из них: 1 –Директор , 1- Бухгалтер\кассир , 1 – Руководитель отдела продаже , 4- Менеджера , 1-Руководитель склада , 4 – кладовщика , 2 – сервисника , 1 водитель , 1- Маркетолог . Иерархическая каждый отдел имеет своего непосредственного руководителя который назначает и распределят рабочее время сотрудника (рис. 2.1.). Каждый руководитель ежедневно отчитывается Директору о выполненных задачах и проблемах . Каждое утро в 10-00 руководители собираются на совещание на котором формируют планы и задачи на день .

Рисунок 2.1 – Организационная структура ЗАО фирма «Моспосуда-1»

По общему городскому уровню заработных плат фирма платит средние оклады своим сотрудникам, менеджеры имеют возможность получать хороший процент . Все финансовые операции связанные с оплатой аренды и закупкой расходный материалов в офис осуществляются через бухгалтерию Московского офиса фирмы . Формирование Заработной платы : · Руководители : Формирование заработной платы у данной категории сотрудников происходит следующим образом : Оклад + переменная\ премия Премия формируется из следующих фактов : Выполнение общих задач\планов на месяц у отдела , при частичном не выполнение поставленных задач премия урезается , приоритеты распределяются каждый месяц по разному . · Менеджеры: Имеют стабильный оклад + % от продаж рассчитывающийся следующим образом : от 500 тыс до 1 млн 0,5% , от 1 млн до 2 млн 0,7% . от 2 млн до 3,5 млн 1% . более 3,5 млн 1.4% . · Кладовщики : Оклад + 100% квартальная премия при условии выполнения плана продаж у менеджеров . · Сервис : Оклад 20 тыс . + % от монтажных работ · Водители : Оклад + 100% квартальная премия при условии выполнения плана продаж у менеджеров Таблица 2.1 - Анализ численности персонала

Как мы можем наблюдать численность сотрудников фирмы в 2014 году по сравнению с 2013 годом увеличилась . Для улучшение работы склада были наняты дополнительные кладовщики а для увеличения продаж наняли еще 2 менеджеров . Это было сделано для того чтобы уровень расходов на заработную плату вырос вместе с уровнем прибыли фирмы.

Таблица 2.2 - Структура персонала по возрастным группам

Из данных таблицы 2.2 видно, что основу предприятия составляют опытные работники в возрасте от 25 до 40 лет, которые являются носителями организационной культуры предприятия и могут выступить в роли наставников для молодых сотрудников, передать им традиции и нормы, эффективно влияющие на поведение персонала. Управление персоналом занимает ведущее место в системе управления предприятия. Методологически эта сфера управления имеет отличительные характеристики и показатели деятельности, специальные методы и технологии – отбор персонала, адаптация, деловая оценка и аттестация персонала; обучение персонала и другие. Основным приоритетным направлением является удовлетворение потребностей клиентов, гибкая ценовая политика и расширение ассортимента Основные задачи подразделений : 1) Транспортный отдел : Контроль перевозки грузов до конечного потребителя и складов фирмы. Организация транспорта для нужд фирмы 2) Сервисная служба : Подключение и сервисное обслуживание оборудование , а так же ремонт и подбор запчастей . Организация предмонтажных работ 3) Снабжение : подбор поддержка и обновление ассортимента фирмы , переговоры и заключение договоров с поставщиками . 4) Маркетинг : отслеживание рыночных цен (Аудит) ценообразование , продвижение товаров , созданий акционных предложение , и реклама компании 5) Ревизор : проверка деятельности всех отделов , правильность выполнения каких либо функций включая документооборот 6) Отдел кадров : Проверка знаний , повышение квалификации сотрудников , организация совместных корпоративных мероприятий . 7) Бухгалтерия\кассиры : Оплата счетов , занесение платежных поручений в программу , начисление заработной платы , прием оплаты наличными с выдачей чеков . 8) Отдел продаж : Поиск новых клиентов , обслуживание клиентов в зале , продвижение каких либо товаров и услуг предлагаемых фирмой , контролирование сделок , организация поставки , заказ товара , решение конфликтных ситуаций с клиентом . 9) Склад : Комплектация товаров для отправки на склады , выдача товаров клиенту , учет склада , приемка товаров . Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества предприятия (табл. 2.3 – 2.7). Из таблицы 2.3 видно, что темпы роста внеоборотных активов (31,82%) ниже темпов роста оборотных активов (109,52%) в 2013 году. Имущество предприятия в 2013 году (542000руб.) увеличилось почти в два раза по сравнению с 2012 годом (275000руб.). Данная динамика, в 2013 году, положительно влияет на финансовое положение предприятия. Таблица 2.3 - Горизонтальный анализ актива баланса (тыс. руб.)

Проводя горизонтальный анализ баланса за 2012-2014 годы в динамике заметно, что в 2014 году структура баланса в целом ухудшилась (табл. 2.3 – 2.4). Имущество баланса уменьшилось на 14391 рубль, что повлекло за собой снижение темпов роста, как иммобилизованных активов, так и оборотных средств. Наибольший темп роста в 2013 году отмечен в статье баланса «Денежные средства» (304,05%), однако данная тенденция не сохранилась в 2014 году и доля денежных средств сократилась вдвое на 157000 руб. (52,51%). Дебиторская задолженность в 2013 году возросла почти в 2,5 раза по сравнению с 2012 годом, а в 2014 году на 119,35%. Динамика изменения статьи «Дебиторская задолженность» говорит о том, что данная статья может служить резервом увеличения статьи «Денежные средства». Запасы и затраты увеличились с 148000 рублей в 2012 году до 154000 рублей в 2013 году или на 4,05%, а в 2014 году на 44000 рублей, темп роста составил 28,57%.

Таблица 2.4 - Горизонтальный анализ пассива баланса (тыс. руб.)

Таблица 2.5 - Вертикальный анализ актива баланса

Если сравнивать баланс за 2012 и 2013 год, то наблюдается положительная динамика финансовых результатов. Увеличилось имущество баланса, что было обусловлено ростом всех статей актива баланса. Это положительные изменения, свидетельствующие об улучшении финансового положения предприятия в 2013 году, данная тенденция не сохранилась в 2014 году. Исходя из вышесказанного, динамику изменения баланса можно в целом назвать положительной, т.к. произошло увеличение валюты баланса за рассматриваемый период с 275 тыс.руб.в 2010 году до 464 тыс.руб.в 2014 году. Из данных, полученных в таблице 6, видно, что за 2014 год структура баланса предприятия ухудшилась. Уменьшилось имущество баланса на 78000 рублей, что явилось следствием снижения, как оборотных активов, так и денежных средств. Причем оборотные активы снизились на 76000 рублей – 1,37%. Снижение оборотных активов обусловлено снижением свободных денежных средств предприятия – 157000 рублей (24,56%). Иммобилизованные активы снизились незначительно на 2000 рублей или в относительных показателях 1,37%. Денежные средства – наиболее ликвидная часть имущества предприятия Статья баланса «Денежные средства» увеличилась с 74000 рублей в 2012 году до 299000 рублей в 2013 году. Удельный вес денежных средств за 2013 год в балансе предприятия составил 55,17%. Рост удельного веса денежных средств подлежит положительной оценки с точки зрения финансового состояния. В 2014 году наблюдается отток денежных средств предприятия. Уменьшение статьи «Денежные средства» объясняется увеличением показателей по статье «Запасы и затраты», что свидетельствует о накоплении запасов. Дебиторская задолженность в 2013 году возросла до 31000руб., увеличилась ее доля в структуре имущества предприятия по сравнению с предыдущим годом -5,72%. Удельный вес дебиторской задолженности в 2014 году вырос до 68000руб. (14,66%), причем более чем в два раза по сравнению с аналогичным периодом 2013года. Дебиторская задолженность представляет собой денежные средства, причитающиеся предприятию, и которые на данный период находятся у других организаций. Данная статья может служить резервом увеличения статьи «Денежные средства». Удельный вес запасов и затрат уменьшился с 53,82% в 2012 году до 28,41 % в 2013 году. Наибольший рост в удельном весе актива баланса имеют оборотные активы 89,30 % в 2013 году и 87,93% в 2014 году. Это также служит положительным показателем, так как предприятие вкладывает свои ресурсы в наиболее ликвидные активы. Соотношение собственного и заемного капиталов говорит об автономии предприятия в условиях рыночных связей, о его финансовой устойчивости. Рассматривая изменение собственного капитала отметим, что его значение увеличилось в 2013 году. На конец декабря 2014 года величина собственного капитала предприятия составила 185000 рублей. Доля заемных средств в 2014 году составила 60,13% от общей величины пассивов. Увеличение заемных средств предприятия ведет к увеличению степени его финансовых рисков и отрицательно влияет на его финансовую устойчивость. Это свидетельствует о зависимости предприятия от кредиторов (покупателей, перечисляющих авансовые платежи и др.). В 2012 году предприятием был взят краткосрочный кредит в размере 150000 руб. на строительство складских помещений. Кредиторская задолженность в 2014 году уменьшилась с 145000 рублей (26,75%) в 2013 году до 128000 рублей (27,59%). Данная динамика свидетельствует о том, что ЗАО фирма «Моспосуда» погашает свои краткосрочные обязательства, что является положительным моментом. Таблица 2.6 - Вертикальный анализ пассива баланса

Из таблицы 2.6 видно, что величина контролируемых предприятием средств по сравнению с 2012г. увеличилась (с 275000 руб. в. 2012году до 464000 руб. в. 2014 году). За анализируемый период изменение обязательств компании составило 14000 рублей (с 265000 рублей в 2012 году до 279000 руб. в 2014 году). За анализируемый период величина чистых активов, составлявшая на конец дек. 2012 года 10000 руб. возросла на 175000 руб. (темп прироста составил 1750%), и на конец 2012 2014 годах их величина составила 185000 руб. Оценим соотношение чистых активов и величины уставного капитала (табл. 2.7). Таблица 2.7 - Анализ соотношения активов и пассивов

Это соотношение имеет важное значение для деятельности предприятия, так как в соответствии пунктом 4 статьи 90 ГК Российской Федерации - если по окончании второго или каждого последующего финансового года стоимость чистых активов общества с ограниченной ответственностью окажется меньше уставного капитала, общество обязано объявить об уменьшении своего уставного капитала и зарегистрировать его уменьшение в установленном порядке. Анализ таблицы 2.7 показывает, что в величина чистых активов в 2013 и 2014 году составляет 185000 рублей, что больше уставного капитала (10000 рублей) на 175000 рублей. Таким образом величина чистых активов превышает размер уставного капитала, что не требует от предприятия уменьшения размера уставного капитала и тем более, объявления его банкротства. Поэтому величина чистых активов соответствует требованиям законодательствам. Соотношение чистых активов и уставного капитала предприятия на конец дек. 2012 года составляло 2,75. За анализируемый период соотношение увеличилось на 1,89, что следует рассматривать как положительный момент и на конец дек. 2014г. составило 4,64 Удельный вес чистых активов в стоимости имущества предприятия на конец дек. 2012 года составляла 3,64. За анализируемый период удельный вес, также как и соотношение чистых активов и уставного капитала предприятия, увеличился на 36,23, что следует рассматривать как положительный момент и на конец дек. 2014 года составил 39,87. Ликвидность характеризует текущее состояние предприятия, и отражает достаточность активов для погашения своих обязательств и осуществления непредвиденных расходов. Рассчитаем коэффициенты ликвидности в таблице 2.8. Коэффициент текущей ликвидности показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Уровень текущей ликвидности зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат и т.д.

Таблица 2.8 - Показатели оценки ликвидности и платежеспособности предприятия ЗАО фирма «Моспосуда» за 2012-2014 годы

За весь анализируемый период (2012-2014гг), коэффициент текущей ликвидности, не соответствует нормальному ограничению, это говорит о том, что оборотные активы предприятия не обеспечивают погашение краткосрочных обязательств. На основании данных таблицы 2.8 можно сделать вывод, что текущую платежеспособность предприятия в 2012, 2013, 2014 годы перед кредиторами покрывается за счет выручки в течение одного месяца. Коэффициент срочной ликвидности в 2012году – 0,28, в 2013 году -0,84, в 2014 году – 0,51. То есть, в случае немедленного погашения всех краткосрочных обязательств, если предприятие по каким-то причинам не сможет реализовать свои запасы, ему придется привлекать со стороны в 2012 году 1 - 0,28 = 0,72 руб. на каждый рубль краткосрочных обязательств, в 2013году соответственно -0,26 руб., и в 2014 году.-0,49 руб. Пределы нормы коэффициент абсолютной ликвидности соответствуют ограничению коэффициента за весь исследуемый период, что свидетельствует о платежеспособности предприятия. В мировой практике достаточным считается значение коэффициента абсолютной ликвидности, равное 0,2-0,3, то есть когда предприятие может немедленно погасить 20-30% текущих обязательств. В течение 2013 года коэффициент вырос почти в два раза. Однако эта тенденция не сохранилась в 2014 году и коэффициент абсолютной ликвидности уменьшился на 0,33 или 39,23 %. Коэффициент обеспеченности оборотными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности оборотными средствами находится в пределах нормы в течение всего анализируемого периода. Коэффициент маневренности оборотных средств показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Коэффициент маневренности в динамике незначительно увеличивается с 0,33 в 2010г. до 0,42 в 2012г., что обусловлено ростом собственного оборотного капитала предприятия. Положительным моментом является увеличение значения данного коэффициента в динамике. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности организации. Анализ финансовых результатов проведем в таблице 2.9 и 2.10. Таблица 2.9 - Структурно динамический анализ финансовых результатов (тыс. руб.)

Таблица 2.10 - Коэффициенты рентабельности

Коэффициент рентабельности активов показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств, то есть в 2014 году рентабельность активов уменьшилась и составила 0,11 копеек. Показатель рентабельность инвестированного капитала, за анализируемый период уменьшился на 4,1 на конец дек.2014 года составил 0,30. Данный показатель характеризует прибыльность долгосрочного капитала после уплаты налогов. В 2014г. величина чистой прибыли организации + проценты к уплате, приходящуюся на каждый рубль долгосрочных инвестиций равнялась 32 коп. Коэффициент рентабельности собственного капитала показывает, сколько денежных единиц чистой прибыли принесла каждая денежная единица собственного капитала, то есть один рубль собственного капитала принес в 2012 году 4,40 копейку, в 2013 году 31 копейку, а в 2014 году 30 копеек.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|