|

|

Анализ ликвидности и платежеспособности

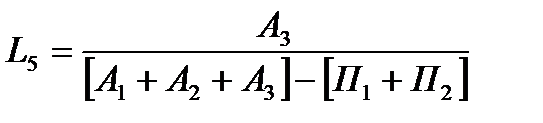

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по обязательствам перед контрагентами. Основополагающими в этом разделе анализа являются понятия «ликвидность» и «платежеспособность». Прежде всего, отметим, что в ряде работ отечественных специалистов эти понятия нередко отождествляются, хотя вряд ли это оправдано. Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. В таком понимании любые активы, которые можно обратить в деньги, являются ликвидными. Тем не менее, в экономической литературе часто понятие ликвидных активов сужается до активов, потребляемых в течение одного производственного цикла (года). Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Основным признаком ликвидности, следовательно, служит формальное превышение в стоимостной оценке оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности. Если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами, текущее состояние предприятия неустойчиво - вполне может возникнуть ситуация, когда оно не будет иметь достаточно средств для расчета по своим обязательствам. В экономической литературе встречаются различные определения платежеспособности: 1). Платежеспособность- способность предприятия выполнять свои финансовые обязательства, вытекающие из коммерческих, кредитных и иных операций платежного характера [8, С.43]. 2). Платежеспособность- наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения [9, С.23]. 3). Платежеспособность- возможность государства, юридических и физических лиц своевременно и в полном размере выполнять свои денежные обязательства, вытекающие из торговых, кредитных и других операций. Третье определение дает А.Б. Борисов в большом экономическом словаре, автором и составителем которого он является. Наиболее полным и отражающим сущность понятия «платежеспособность», как нам представляется, является последнее из вышеуказанных определений. Оценка платежеспособности дается на конкретную дату. Однако следует учитывать ее субъективный характер и то, что она может быть выполнена с различной степенью точности. Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, то есть способности организации рассчитываться по своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов трансформировался в деньги, тем выше их ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Группировки активов по уровню ликвидности и пассивов по срочности их оплаты представлены в таблице 1. В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по более ликвидным активам не может быть восполнен менее ликвидными. Сопоставление ликвидных средств и обязательств позволяет вычислить: а) текущую ликвидность, которая свидетельствует о платёжеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому промежуток времени: ТЛ = (А1 + А2) — (П1 + П2); б) перспективную ликвидность как прогноз платежеспособности на основе сравнения будущих поступлений и платежей: ПЛ = А3 – П3. Для анализа ликвидности баланса составляется таблица. В графы этой таблицы вписываются данные на начало и конец отчетного периода из сравнительного аналитического баланса по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода. Проводимый по изложенной схеме анализ ликвидности баланса является неполным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов. Основные финансовые коэффициенты, используемые для оценки ликвидности и платежеспособности предприятия, представлены в таблице 2.

Таблица 1 - Группировка активов предприятия по уровню ликвидности и обязательств по степени срочности и их оплаты

Таблица 2 - Коэффициенты платежеспособности организации

Платежеспособность подтверждается данными: • о наличии денежных средств на расчетных счетах, валютных счетах, краткосрочных финансовых вложений. Эти активы должны иметь оптимальную величину. Чем значительнее размер денежных средств на счетах, тем с большей вероятностью можно утверждать, что предприятие располагает достаточными средствами для текущих расчетов и платежей. Однако наличие незначительных остатков средств на денежных счетах не всегда означает, что предприятие неплатежеспособно: средства могут поступить в кассу, на расчетные, валютные счета в течение ближайших дней, краткосрочные финансовые вложения легко превратить в денежную наличность. Постоянное кризисное отсутствие наличности приводит к тому, что предприятие становится технически неплатежеспособным, а это уже можно рассматривать как первую ступень на пути к банкротству; • об отсутствии просроченной задолженности и задержки платежей. Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. Ее причинами могут быть невыполнение плана по производству и реализации продукции, повышение ее себестоимости, невыполнение плана по прибыли и как результат - недостаток собственных источников финансирования предприятия, высокие процент налогообложения. Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложения в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

1

1

1

1