|

|

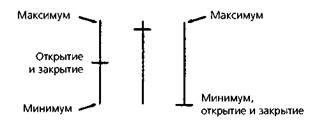

ПОЧЕМУ ГРАФИКИ СВЕЧЕЙ СТАЛИ ТАКИМИ ПОПУЛЯРНЫМИ?Почему интерес к свечам растет день ото дня? Вот некоторые причины. 1. Инструменты, предоставляемые графиками свечей, настолько 2. Графики свечей широко применимы. Японские свечи могут при 3. Графики свечей позволяют трейдерам получить преимущество 4. Техника построения графиков свечей, хотя и нова для Запада, 5. Японцы являются одними из основных игроков на большинстве 292 ЧАСТЬ 1. анализ графиков вательно, знание этого метода технического анализа позволит понять логику японских трейдеров, управляющих колоссальными капиталами и влияющих на поведение многих рынков. Следующая выдержка из журнала «Euroweek» цитирует одного английского трейдера, работающего в японском банке, который говорит о важности графиков свечей для японцев. «Все японские трейдеры — и на валютной бирже, и на фьючерсных, и на фондовых рынках — используют свечи. Довольно трудно сказать, сколько миллиардов долларов оборачивается в Лондоне благодаря интерпретации этих графиков, но цифра эта внушительна». Подумайте об этом. Хотя миллиарды долларов оборачиваются ежедневно с использованием сигналов, возникающих на графиках свечей, до недавнего времени у нас не было ключа к разгадке того, как японцы анализируют рынок. В это трудно поверить. Графики свечей в Японии настолько же популярны, насколько штриховые графики в США и Западной Европе. Понимание того, как японцы используют свой самый популярный технический инструмент, может помочь ответить на вопрос, каков будет их следующий шаг. 6. Без сомнения, быстрый рост привлекательности графиков свечей вызван также красотой и образностью той терминологии, которая используется для описания фигур. Кто бы мог подумать, что глядя на статистические данные биржевых торгов можно увидеть вечернюю звезду, висельника и темные облака. Японская терминология придает графикам особый аромат. Многие трейдеры обнаруживают, что, однажды испробовав графики свечей, они не могут без них обходиться. Японцы хорошо знакомы с западными методами технического анализа. Хотя книги, которые я переводил, в основном были посвящены свечам, каждая из них содержала большие разделы, в которых обсуждались американские технические инструменты. Следующая цитата, взятая из одной такой книги, типична для японского взгляда на соотношение западных и восточных технических приемов: «Чтобы понимать поведение рынка акций, недостаточно быть знакомым с японскими графическими методами... Необходимо [кроме того] впитать лучшее из западной техники». Как показывает это утверждение, японцы сочетают использование графиков свечей и западных технических инструментов. Почему бы нам ГЛАВА 13. введение в графики «японские свечи» 293 не делать то же самое? Используя лучшее в западном и восточном подходе мы сможем достичь значительно большего. Японцы очень основательно изучили технические инструменты, используемые на Западе. Теперь наша очередь учиться у них. ИЗОБРАЖЕНИЕ ОДНОГО ТОРГОВОГО ДНЯ НА ГРАФИКЕ СВЕЧЕЙ На рис. 13.1 и 13.2 показан способ построения одной свечи. Широкая часть свечи называется ее телом. Тело отображает диапазон цен между ценой открытия и ценой закрытия дня. Если цена закрытия сессии ниже, чем цена открытия (рис. 13.1), то тело черное (закрашенное). Если сессия закрылась выше, чем открылась (рис. 13.2), тело белое (незакрашенное). Тонкие линии над и под телом называются тенями. Это ценовые экстремумы дня. Тень над телом свечи называется верхней тенью, а тень под телом свечи — нижней. Таким образом, верхушка верхней тени — это дневной максимум, а кончик нижней тени — дневной минимум. Исходя из предыдущих определений, рис. 13.1 изображает сессию, которая открылась вблизи максимума и закрылась недалеко от минимума. Напротив, рис. 13.2 изображает сессию, которая открылась вблизи минимума и закрылась вблизи максимума. Мы видим, почему эти графики называются свечами: отдельные линии часто похожи на свечи с фитилями. Сила графиков свечей в том, что цвет и форма свечи визуально показывает, кто вышел победителем в схватке «быков» и «медведей». Длинное белое тело говорит нам о том, что ситуацией владеют «быки», в то время как длинное черное тело отражает торговый день, когда правили «медведи». Маленькое тело (белое или черное) показывает период, когда силы «быков» и «медведей» были равны. Важно заметить, что свечи можно нарисовать для любых временных рамок — от внутридневных до месячных графиков. Например, 60-минутная свеча использует цены открытия, максимума, минимума и закрытия для 60-минутных периодов. Дневной график использовал бы цены открытия, максимума, минимума и закрытия торгового дня. Свеча на недельном графике основывалась бы на цене открытия в понедельник, максимуме и минимуме за неделю и на цене закрытия в пятницу. Доджи Рис. 13.3 предлагает несколько примеров доджи. Доджи — это свеча, у которой цены открытия и закрытия совпадают. Таким образом, у дод- 294 ЧАСТЬ 1. анализ графиков

Рисунок 13.1. Рисунок 13.2 БЕЛОЕ ТЕЛО Максимум Рисунок 13.3. ДОДЖИ

жи нет тела. Даже если свеча имеет цены открытия и закрытия, которые немного отличаются, но очень близки, ее часто можно рассматривать как доджи. Доджи отражает состояние рынка, на котором «быки» и «медведи» находятся в равновесии. На боковом рынке доджи нейтрален, поскольку он подчеркивает нейтральное состояние рынка. Однако во время восходящего тренда доджи может оказаться индикатором разворота рынка, поскольку он предупреждает о том, что «быки» начинают терять контроль над рынком. Доджи отражает нерешительность трейдеров. Нерешительность, неуверенность или колебание покупателей не будет поддерживать восходящий тренд. Чтобы поддерживать рост, необходима уверенность покупателей. Если на рынке был продолжительный рост, а затем появился доджи (читай — «неуверенность»), это может означать, что поддержки покупателей больше нет. Следовательно, появляется риск падения рынка. Доджи, который следует за новым высоким максимумом, особенно важен. Японцы говорят о таком доджи, как о «страхе высокой цены». На рис. 13.4 рост, начавшийся в середине декабря, останавливается после доджи, образовавшегося вслед за высокой белой свечой. Появление этого доджи говорит о равновесии сил «быков» и «медведей», что резко отличается от характера двух предыдущих сессий, когда две высокие белые свечи свидетельствовали о сильном рынке с полным пре- ГЛАВА 13. введение в графики «японские свечи» 295 Рисунок 13.4.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|