|

|

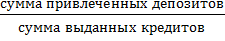

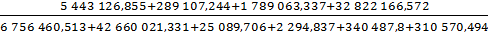

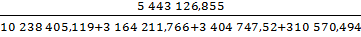

Анализ эффективности проведения депозитных операций СФ ЗАОКБ «ПриватБанк»Для наиболее детального анализа депозитной политики банка важно просмотреть следующие показатели, которые помогут нам дать качественный анализ результатов политики банка. 1. Капитал коммерческому банку важен для содействия его финансовых средств для обеспечения обязательств инвесторов, в целях защиты клиентов от неожиданных убытков банка. Для этого нужно подстраховывать капитал на определенном уровне. Стабильность и достаточность капитала коммерческого банка выявляется соотношением: Д = Данному выше соотношению необходимо быть не меньше 10%. Д (янв.2011) = Достаточность капитала за первый квартал 2012 г. по сравнению с 2011 г. увеличилась на 4,52% (=14,53-10,01) и составила 14,53%. Данный показатель находится в рамках рекомендуемого значения, что свидетельствует о том, что банк работает со стабильным обеспечением депозитных операций собственным капиталом. Прослеживается тенденция постоянного наращивания показателя достаточности, т.е. повышается степень надежности банка, что может стать дополнительным фактором повышения доверия клиентов к банку. 2. Коэффициент эффективности использования привлеченных депозитных средств рассчитывается по формуле:

Эи (янв.2010) = Эи (апр.2011) = Эи (янв.2011) = Эи (апр.2012) = Значение показателя в отчетном периоде по сравнению с предыдущим уменьшилось на 1,14%. Это могло произойти в связи с увеличением темпов прироста кредитных вложений(на 39,9%), в то время как темп роста привлеченных за исследуемый период депозитов вырос лишь на 33,7%. Вместе с тем данный показатель превышает нормативный (100%) и свидетельствует об использовании привлеченных средств не только в качестве кредитных ресурсов, но и как источника других активных операций банка, а возможно, и для покрытия его собственных затрат. 3. Коэффициент эффективности привлечения депозитов:

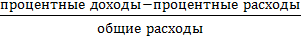

ЭПРд (апр.2011) = ЭПРд (апр.2012) = Коэффициент эффективности привлечения депозитов за 2011 и 2012 года увеличился на 0,0154 руб. Это незначительное увеличение расчетного показателя говорит о том, что на 3,838 руб. привлеченных депозитов приходится 2 копейки расходов по их обслуживанию. Увеличение коэффициента могло стать результатом повышения удельного веса депозитов со сроками от 6 до 9 месяцев и от 9 месяцев до 1 года, по которым выплачиваются более высокие проценты, что и увеличило расходы по депозитам. Кроме того, общий объем привлеченных вкладов явился фактором увеличения расходов по их обслуживанию. 4. Чистый спрэд. Этот показатель показывает, насколько успешно банк выполняет функцию посредника между вкладчиками и кредиторами и насколько острой является конкуренция на денежном рынке, участниками которого являются учреждения банков. Усиление конкуренции приводит к уменьшению разницы между доходами по активам и затратам по пассивам. Чистый спрэд = ЧС(апр.2011) = ЧС (апр.2012) = 5. Чистая процентная маржа: Чистая процентная маржа = ЧПМ(апр.2011) =

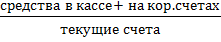

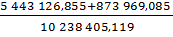

6. Соотношение процентных доходов к получению и на выплату выходит: Р(апр.2012) = Рассматриваемое соотношение показывает, что на 3 руб. процентных расходов приходится 5,987 руб. (в 2012 году) процентных доходов. За рассматриваемый период показатель уменьшился на 0,26, что можно объяснить снижением ставок по кредитованию. 7. В процессе анализа ликвидности целесообразно выявить меру соблюдения принципов ликвидности с помощью поддержания оптимального соотношения между сроками депозитов и сроками средств, размещаемых в активных операциях. Рассмотрим анализ расчетов ниже предложенных коэффициентов: Ø Норматив мгновенной ликвидности: Нмг = Норматив мгновенной ликвидности устанавливается для контроля за способностью банка обеспечить своевременное выполнение своих денежных обязательств. Его нормативное значение должно быть не меньше 20%. Нмг (апр.2012) = Ø Норматив текущей ликвидности: Норматив текущей ликвидности устанавливается для определения сбалансированности сроков и сумм ликвидных активов и обязательств банка. Для расчета норматива текущей ликвидности учитываются требования и обязательства банка с конечным сроком погашения до 31 дня. Нтк (апр.2011) = Ø Норматив краткосрочной ликвидности: Норматив краткосрочной ликвидности устанавливается для контроля за способностью банка выполнять принятые им краткосрочные обязательства за счет ликвидных активов и определяется как соотношение ликвидных активов к краткосрочным обязательствам. Нормативное значение норматива Нкл должно быть не меньше 20 %.

Нкл (апр.2012) = Показатели ликвидности банком выполняются и значительно превышают нормативно рекомендуемые значения, т.е. банк обладает избыточной ликвидностью. Банки получают больше прибыли, когда функционируют на грани минимально допустимых значений нормативов ликвидности. Кредитный потенциал не использован банком полностью, что снижает его прибыль.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|

*100 % , где Д – это достаточность капитала.

*100 % , где Д – это достаточность капитала. × 100 % = 11,1 %

× 100 % = 11,1 % × 100 % = 10,01 %

× 100 % = 10,01 % × 100 % = 13,18 %

× 100 % = 13,18 % × 100 % = 14,53 %

× 100 % = 14,53 % * 100 %, где Эи – это коэффициент эффективности использования депозитов.

* 100 %, где Эи – это коэффициент эффективности использования депозитов. × 100 % = 107,9 %

× 100 % = 107,9 % × 100 % = 111,73 %

× 100 % = 111,73 % × 100 % = 207,6 %

× 100 % = 207,6 % × 100 % = 106,76 %

× 100 % = 106,76 % * 100 %

* 100 % * 100 % = 0,019

* 100 % = 0,019 * 100 % = 0,023

* 100 % = 0,023 * 100% -

* 100% -

× 100 % -

× 100 % -  × 100 % = 1,92 %

× 100 % = 1,92 % × 100 % -

× 100 % -  × 100 % = 1,53 %

× 100 % = 1,53 % *100%

*100% × 100 % = 29,85 %

× 100 % = 29,85 % × 100 % = 22,94 %

× 100 % = 22,94 % = 1,82

= 1,82 * 100 %

* 100 % * 100 % = 61,7 %

* 100 % = 61,7 % * 100 % = 81,5 %

* 100 % = 81,5 % * 100 %

* 100 % *100% = 93 %

*100% = 93 % *100% = 86,8 %

*100% = 86,8 % * 100 %

* 100 % *100 % = 38,73 %

*100 % = 38,73 % × 100 % = 59,9 %

× 100 % = 59,9 %