|

|

Предпосылки создания имитационной модели прогнозирования валютного курса

Стремительное развитие информационных технологий позволяет нам создавать все больше инновационных проектов. Перенесение множества событий и процессов на язык компьютера облегчает огромное количество работ в современной деятельности человека. Развитие информационных технологий обеспечило возможность работать удаленно от офиса. Так, торговля на валютной бирже является весьма автономной и удаленной деятельностью в области экономики. Все больше и больше людей стремятся заниматься собственным бизнесом или каким-либо делом. Валютный рынок предоставляет такую возможность. Изучение валютного рынка охватывает несколько десятилетий. За это время человечество освоило множество его свойств, особенностей и закономерностей. Валютный рынок- система взаимоотношений между банками различных стран по поводу купли-продажи валюты конкретной страны. Особенности валютного рынка: · существование организационного механизма, обеспечивающего выполнение валютных операций. Этот механизм включает финансовую инфраструктуру (банки, биржи, брокерские компании) и принципы поведения участников мирового валютного рынка, зафиксированные в нормативных актах и правилах деятельности; · особенность мирового валютного рынка состоит в его способности обслуживать международную торговлю, международное движение капитала; · функционирование мирового валютного рынка основано на фундаментальных рыночных законах спроса и предложения. На мировом валютном рынке валюты разных стран становятся объектами международной рыночной оценки. Основные функции мирового валютного рынка: коммерческая, ценностная, информационная, регулирующая, спекулятивная. · Коммерческая функция — это обеспечение участков рынка иностранной и национальной валютой. · Ценностная функция — установление такого уровня валютного курса, при котором мировой валютный рынок и экономическая система в целом будут находиться в равновесии. · Информационная функция — обеспечение участников валютного рынка информацией о его функционировании. · Регулирующая функция — организация мирового валютного рынка в соответствии с национальными и международными законами.

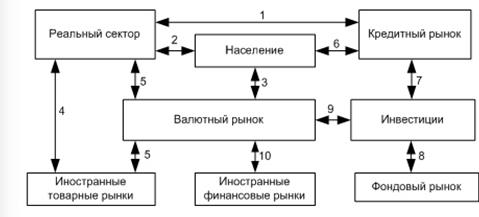

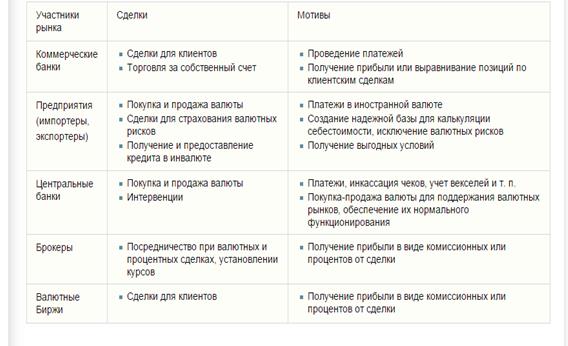

Рисунок 7. Место валютного рынка в национальной экономике. где 1 — кредиты и депозиты предприятий; 2 — заработная плата и потребление; 3 — валютные сбережения населения; 4 — экспорт и импорт; 5 — экспорт и импорт, денежная составляющая; 6 — кредиты и депозиты населения; 7 — привлечение и размещение кредитов; 8 — приобретение ценных бумаг; 9 — инвестиции в иностранную валюту; 10 — привлечение и размещение капитала. Участники мирового валютного рынка — юридические и физические лица, совершающие операции на мировом валютном рынке. По целям участия в операциях на мировом валютном рынке участники этого рынка поделены на пять групп: предприниматели, хеджеры, спекулянты, посредники и органы валютного регулирования. Предприниматели — это участники валютного рынка, в задачу которых входит обеспечение валютных операций. Эта категория участников первична по отношению к другим. Хеджеры — это участники валютного рынка, страхующие валютный риск при совершении валютных операций. Спекулянты — участники мирового валютного рынка, осуществляющие основную массу операций на разнице валютных курсов. Посредники — специализируются на предоставлении услуг по торговле валютой. Брокеры — это биржевые посредники, осуществляющие валютные операции за счет и по поручению клиентов. Дилеры действуют на валютном рынке от своего лица и за свой счет. Органы валютного регулирования и контроля — это государственные учреждения, в функции которых входят регулирование, наблюдение и контроль за валютными операциями и валютным рынком.

Рисунок 8. Участники валютного рынка. Проанализировав вышесказанное можно сделать вывод о том, что рынок является сложным механизмом с большим количеством факторов, что является важным сигналом возможности его представления на языке программирования. Математические методы прогнозирования могут разрабатываться на основе: показательных функций, степенных функций, динамических рядов и аналитических зависимостей. Перед разработкой самой модели проанализируем аналитические зависимости на валютном рынке. Математическое представление данных зависимостей будет зависеть от характера и вида взаимодействующих факторов. Для прогнозирования изменений валютных курсов используются два вида анализа финансовых рынков: технический и фундаментальный. В основе технического анализа лежит краткосрочное статистическое оценивание временных рядов, которыми представляется динамика изменений валютных курсов на предшествующих анализу временных периодах(Рис.3). При этом, как правило, в данных методах отсутствует учет влияния факторов, воздействующих на валютные курсы, что значительно ограничивает возможности этих методов по получению эффективных прогнозных оценок.

Рис.9 Технический анализ графика. В тоже время существенное воздействие на характер изменения валютных курсов оказывают регулярные публикации мировыми информационными агентствами «Reuters», «Dow Jones», «Bloomberg» отчетов по тем или иным макроэкономическим фундаментальным индикаторам, характеризующим состояние развития экономик и финансовых систем Еврозоны и США. Данная информация является неким событием, которая вносит различные корректировки в представления участников валютного рынка о текущей динамике экономической ситуации разных стран. Считается, что валютный курс и товарные рынки движутся в противоположных направлениях. Рассмотрим на примере курса доллара. Рост курса доллара противодействует инфляции, что, в конечном счете, вызывает снижение товарных цен. В свою очередь, падение цен на товары приводит к снижению процентных ставок и повышению цен на облигации. А рост цен на облигации способствует росту рынка акций. Падение курса доллара вызывает прямо противоположный эффект, а именно, рост инфляции (повышение товарных цен), понижение цен на облигации и акции. Пик рынка облигаций на фоне подъема экономики служит сигналом перехода экономики от состояния нормального безинфляционного роста к фазе «нездорового» роста. Инвесторы продают облигации вследствие увеличения инфляционного давления и опасений последующего увеличения процентных ставок. Спустя некоторое время повышение процентных ставок начинает оказывать медвежье давление на рынок акций, и он также поворачивает вниз. Когда рост инфляционного давления приводит к пику процентных ставок, желание инвесторов покупать доллары начинает изменяться на противоположное. Товарные рынки также начинают разворачиваться вниз вследствие возможного последующего торможения производства. Далее в связи с замедлением экономического роста снижается потребность в товарах и деньгах, инфляционное давление ослабевает, цены на товары начинают падать. По мере снижения товарных цен и процентных ставок начинает повышаться рынок облигаций. Постепенно за ним поворачивается рынок акций. После чего в фазу роста переходит и товарный рынок, начинает формироваться инфляционное давление. У инвесторов вновь возникает желание покупать доллар. Данный пример показывает тесную связь валютных курсов с процессами макроэкономической динамики, что обуславливает необходимость их совместного рассмотрения при решении задач прогнозирования развития валютных рынков. Фундаментальный анализ рынка. Фундаментальный анализ (Fundamental analysis) – это методы качественного и количественного анализа документов отчетности компании, направленные на определение реальной стоимости (intrinsic value) ее активов и предсказание ее доходов в будущем.

Одно из практических применений фундаментального анализа – выявив недооцененные (undervalued) компании, купить эти акции в надежде на то, что рынок оценит их по достоинству и цена на них вырастет. Сравнивая компании одной отрасли, можно выявить "неоцененные" и "переоцененные" бумаги. В рамках фундаментального анализа производится углублённое изучение информации о текущем состоянии компании и перспективах её развития, материалов, которые компания публикует о себе, бухгалтерских отчётов о прибыли и убытках. По результатам анализа определяется состав инвестиционного портфеля. В него отбираются акции компаний, характеризующиеся устойчивыми финансово-экономическими показателями и имеющие высокий потенциал для дальнейшего развития. Также учитывается ряд макроэкономических показателей, таких как инфляция, процентная ставка Центрального Банка, уровень деловой активности. При этом аналитик-фундаменталист абстрагируется от поведения рыночных котировок акций. Поэтому фундаментальный анализ прекрасно дополняет технический анализ, базирующихся на изучении динамики рыночной цены и объёма торгов. Совместное применение обоих методов позволяет получить целостное представление о рыночной ситуации и наиболее точно предсказать направление изменения цен на акции.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|