|

|

Бюджетирование на предприятиях сферы услуг: назначение, методы обоснования бюджетов по структурным подразделениям.Внутрифирменное бюджетирование можно рассматривать в широком (как методология) и узком (как процесс) смысле этого понятия. Бюджетирование как методология включает принципы, логику, методы обоснования бюджетов в системе управления предприятием по структурным подразделениям, видам деятельности с последовательной их ориентацией на получение высоких конечные результатов (при этом оценка вида деятельности или подразделения осуществляется по вкладу в достижение общих целей, прибыльности). Как управленческая технология бюджетирование обеспечивает повышение финансовой обоснованности принимаемых управленческих решений на основе планирования, учета в системе бюджетов комплекса оптимальных показателей будущего развития предприятия, его структур и видов бизнеса. Бюджетирование как процесс включает этапы и процедуры разработки, исполнения, контроля и анализа системы бюджетов, позволяя сопоставить затраты и полученные результаты в финансовых терминах на предстоящий период в целом, по видам деятельности и структурным подразделениям. Цель бюджетирования - это повышение эффективности (прибыльности) работы предприятия за счет детального и адресного планированиям контроля доходов и расходов, получаемых от тех или иных видов деятельности на всех уровнях управления (при условии формирования и поддержания финансовой устойчивости предприятия на всех этапах его развития). Бюджетирование как подсистема финансового планирования - это процесс разработки финансовых планов и смет по структурным подразделениям предприятий и по основным видам деятельности. С помощью бюджетирования решается комплекс задач, основными из которых являются: - планирование и принятие управленческих решений на основе оценки и сопоставления конечных финансовых результатов по видам бизнеса и в целом по предприятию; - оценка финансовой состоятельности предприятия и его структурных единиц как в настоящем, так и в будущем; - укрепление финансовой дисциплины и подчинение интересов отдельных структурных подразделений интересам предприятия; - обеспечение роста эффективности использования ресурсного потенциала, находящегося в распоряжении предприятия или его отдельных структурных единиц, повышение ответственности руководителей различного уровня за рациональное использование ресурсов; - оптимизация структуры вложения капитала (инвестиционных ресурсов); - оценка экономической целесообразности осуществления того или иного вида бизнеса не только в настоящем, но и в будущем, что позволяет своевременно реструктурировать бизнес. В процессе разработки системы бюджетов на предприятии выполняются следующие виды работ: - прогнозирование финансовых результатов и установление целевых показателей финансовой эффективности и рентабельности для отдельных структурных единиц, по видам бизнеса, а также в целом по предприятию; - установление лимитов наиболее важных расходов (особенно это важно по подразделениям - центрам затрат); - обоснование экономической целесообразности того или иного бизнеса, вида деятельности; - установление границ финансирования различных видов бизнеса по источникам с учетом правил соотношения предельных доходов и предельных затрат; - обеспечение постоянного контроля (мониторинга) за финансовым состоянием предприятия за счет оперативного обеспечения информацией руководителя об эффективности предпринимаемых решений в структурных подразделениях; - создание информационной базы для более полной и объективной оценки инвестиционной привлекательности отдельных видов бизнеса. Внутрифирменное бюджетирование как процесс включает. 1. Технологию бюджетирования, в которую входят: порядок расчетов бюджетов по различным направлениям деятельности, а также инструментарий бюджетирования, включая виды и форматы бюджетов, принципы бюджетирования; система целевых показателей и нормативов; порядок консолидации бюджетов различных структурных единиц и функционального назначения. 2. Организацию бюджетирования, предполагающую формирование центров финансовой ответственности и центров затрат; создание регламента разработки бюджетов; организацию их исполнения и механизма контроля; определение временного интервала бюджетов; распределение функций и ответственности между уровнями управления по разработке и исполнению бюджетов; график документооборота; систему внутренних нормативных и распорядительных документов (положений и т. п.). 3. Информационно-методическое обеспечение бюджетирования, предусматривающее постановку сплошного управленческого учета, в рамках которого в любое время можно получить оперативную информацию о ходе исполнения ранее принятых бюджетов в разрезе видов бизнеса и по структурным подразделениям; выработку требований к исходной информации и методам ее сбора и обработки. Этот комплексный процесс при всей сложности его реализации и затратности дает значительный эффект за счет более упорядоченных и оптимальных управленческих решений. Кроме того, бюджетный регламент включает: - бюджетный период-срок, на который разрабатывается бюджет; - график и порядок разработки бюджетов различного уровня и их согласования; - бюджетный цикл - это период промежуточной отчетности по исполнению бюджета (при необходимости предполагается корректировка бюджета на оставшийся период). План действий по постановке внутрифирменного бюджетирования включает. 1. Формирование целей и задач бюджетирования как управленческой технологии в соответствии со спецификой работы предприятия. 2. Разработку и утверждение основных принципов (правил) бюджетирования на предприятии. 3. Анализ финансовой структуры предприятия с учетом последующего бюджетирования, выделение центров финансовой ответственности (если эти структуры обеспечивают получение прибыли) или центров затрат (структуры, обслуживающие основное производство, включая управленческие). 4. Определение видов и формата бюджетов по структурам, видам и направлениям деятельности (основные, операционные, специальные и вспомогательные). 5. Разработку и утверждение бюджетного регламента, включая организацию бюджетирования. 6. Распределение функций по разработке, исполнению и контролю бюджетов среди аппарата управления (при необходимости создание координационного совета по бюджетированию). 7. Составление графика документооборота по формированию, консолидации, утверждению, отчетности и контролю бюджетов по структурам и видам бизнеса. 34. Организация реализации планов на предприятии. Разработанные и обоснованные планы после их утверждения руководством предприятия (приказом руководителя, одобрения собранием акционеров, советом директоров) принимают характер директивных, т. е. обязательных к выполнению. В связи с тем, что планы различаются по временному горизонту, приоритетности, масштабности, инновационности, целесообразно и механизм их реализации дифференцировать. В частности, бизнес-планы инвестиционного или предпринимательского проекта выделяются в самостоятельный блок управления - проект-менеджмент. Главная цель назначения команды проекта - обеспечить гарантированно выполнение всех работ в соответствии с планом реализации, бюджетом затрат и сформировать возможность проведения соответствующих контрмер в случае, если работы по реализации и затраты отклоняются от плана. Для планов текущего и оперативного характера разрабатывается система мер по их реализации, включающая: - порядок и сроки доведения плановых заданий до исполнителей (плановые задания должны быть понятны исполнителю, реальны в выполнении, конкретны как по объемам, так и по срокам); - систему контроля за ходом выполнения плановых заданий, включая сроки, частоту контрольных мероприятий, контролируемые показатели и их отражение в оперативной отчетности, определение ответственного лица за проведение контроля; - ресурсное обеспечение реализации плановых заданий по номенклатуре, объемам, срокам, составление сетевых (или иных) графиков поставки материальных ресурсов, привлечения финансовых (кредитных) ресурсов, пополнение (переподготовку) кадров; - мотивацию персонала и ответственность исполнителей за своевременное и качественное выполнение плановых заданий (в соответствии с этим возможна корректировка плана по труду и заработной плате на мероприятия стимулирующего характера); - документооборот плановых и фактических показателей с учетом их сопоставимости и измеримости; документационное обеспечение доведения планов до исполнителей и установление документов по обратной связи: от исполнителя к контролеру-управленцу, обеспечивающему оперативную оценку выполнения плановых заданий и при необходимости - внесение в них корректирующих действий; - оценку эффективности реализации плановых показателей с учетом ресурсоотдачи и затратоемкости достижения поставленных целей (система сопоставимости алгоритмов расчетов и оценочных показателей). Конкретные меры, включаемые в эту систему, необходимо задокументировать в виде приказа, положения или распоряжения, что позволяет целенаправленно и комплексно осуществлять управленческие действия по выполнению планов. При организации исполнения планов помимо осуществления вышеназванных мер необходимо обратить внимание: - на усиление контроля за своевременностью и эффективностью реализации плановых заданий; - повышение значимости управления персоналом в достижении намеченных целей и плановых показателей; - контроль за внешним окружением с последующими своевременными мерами по корректировке планов и управленческих действий; - совершенствование системы премирования с учетом привязки ее к получению конечных результатов. В процессе реализации планов при необходимости перестраивается система управления предприятием: - формируются группы проект-менеджмента; - организуется управление по результатам (оценка, стимулирование, развитие); - осуществляется управление по ситуации с учетом достижения запланированных показателей при изменяющихся внешних условиях хозяйственной деятельности предприятия. Современные подходы к организации реализации планов в условиях развитых информационных технологий позволяют выделить системы управления "стандарт-кост" и "директ-кост" в системе управления затратами. "Стандарт-кост" в широком смысле подразумевает себестоимость, установленную заранее, а смысл данной системы заключается в том, чтобы учитывать потери и отклонения прибыли предприятия за счет фиксации отклонения фактических затрат от нормативно установленных (стандартизированных). В соответствии с этим в плановых расчетах должны быть определены и жестко зафиксированы затраты материалов, сырья, рабочего времени, заработной платы и всех других расходов на изготовление и реализацию продукции или услуги. Система "директ-кост" предполагает калькулирование и учет себестоимости только в части прямых затрат (производственная себестоимость) в отличие от "стандарт-кост", где в себестоимость включаются и контролируются все затраты (прямые и накладные). В системе "директ-кост" накладные расходы списываются на финансовые результаты. В соответствии с этим анализируются и контролируются такие показатели, как маржинальный доход (сумма покрытия, определяемая как разница между доходами и переменными расходами) и прибыль. Планирование амортизационных отчислений и выбор наиболее оптимального метода начисления амортизации. План по амортизационным отчислениям является важной статьей расходов, и его обоснование влияет как на общие расходы, так и на объем собственных источников инвестиционных ресурсов (финансовых ресурсов). К амортизируемому имуществу относят материальные (основные средства) и нематериальные ресурсы (активы) со сроком полезного использования не менее 12 месяцев и первоначальной стоимостью свыше 40 тыс. руб., которое находится у налогоплательщика на праве собственности и используется им для извлечения дохода. Стоимость амортизируемого имущества уменьшается путем начисления амортизации (ст. 256 НК РФ). В соответствии со ст. 258 НК РФ амортизируемое имущество подразделяется на 10 групп в зависимости от срока полезного использования: I группа - срок полезного использования 1-2 года; II группа - 2-3 года; III группа - 3-5 лет; IV группа - 5-7 лет; V группа - 7-10 лет; VI группа - 10-15 лет; VII группа - 15-20 лет; VIII группа - 20-25 лет; IX группа - 25-30 лет; X группа - свыше 30 лет. Срок амортизации основных средств определяется в соответствии с техническим паспортом или на основе Постановления Правительства РФ от 01.01.2002 г. № 1 "О классификации основных средств, включаемых в амортизационные фонды". Срок полезного использования объекта нематериальных активов определяется исходя их срока действия патента или из других ограничений сроков использования объектов интеллектуальной собственности. По нематериальным активам, по которым невозможно определить срок полезного использования, этот срок устанавливается равным 10 годам (ст. 258 п. 2 НК РФ). В соответствии со ст. 259 НК РФ методами начисления амортизации являются: · линейный; · нелинейный Конкретный метод на объекты основных средств устанавливается налогоплательщиком самостоятельно и указывается в учетной политике. Изменение метода допускается не чаще одного раза в пять лет и с начала определенного налогового периода. Амортизационная политика включает: · порядок оценки и переоценки амортизируемого имущества на предприятии; · определение сроков полезного использования амортизируемых объектов и нематериальных амортизируемых активов; · выбор и обоснование методов начисления амортизации; · обеспечение целевого использования амортизационных отчислений; · предотвращение чрезмерного морального и физического износа амортизируемого имущества; · определение необходимого объема обновления внеоборотных активов; · выбор наиболее эффективных форм воспроизводства основных средств; · совершенствование видовой, технологической и возрастной структуры основных фондов; · оптимизация налоговых выплат (налога на имущество, налога на прибыль). При планировании затрат, в том числе себестоимости в целях налогообложения, целесообразно использовать нормы НК РФ для обоснования плановых амортизационных отчислений. В то же время, если на предприятии применяется способ расчета амортизационных отчислений, включенных в вышеназванные методические рекомендации, то планирование осуществляется в двух вариантах расчета: для налогового и бухгалтерского учета. При начислении амортизации линейным методом расчет ведется по каждому объекту амортизируемого имущества, при нелинейном - по каждой амортизационной группе (подгруппе). По объектам основных средств, входящих в 8-10-ю группы, применяется только линейный метод начисления амортизации. Норма амортизации при линейном методе определяется по формуле

где k - норма амортизации в месяц в процентах к первоначальной стоимости амортизируемого имущества; n - срок последнего использования данного объекта амортизируемого имущества, выраженный в месяцах. Плановая годовая сумма амортизационных отчислений при линейном методе определяется как произведение первоначальной стоимости основного средства (по каждому виду) на годовую норму амортизации (месячная норма умножается на 12). Если в течение планового года предполагается введение в эксплуатацию нового оборудования, то плановая сумма амортизации определяется со следующего месяца после ввода в эксплуатацию этого оборудования и постановки его на учет. Сумма начисляемой амортизации при нелинейном методе определяется по формуле

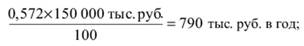

где А - сумма начисляемой амортизации для соответствующей амортизационной группы (руб.); В - суммарный баланс остаточной стоимости соответствующей амортизационной группы (руб.); К - месячная норма амортизации для соответствующей группы (%). Месячная норма амортизации при нелинейном методе в соответствии с п. 5 ст. 259 НК РФ: I группа -14,3%; II группа - 8,8%; III группа - 5,6%; IV группа - 3,8%; V группа - 2,7%; VI группа -1,8%; VII группа - 1,3%; VIII - 1,0%; IX - 0,8%; X - 0,7%. При нелинейном методе на первое число месяца, для которого рассчитывается сумма амортизации, для каждой амортизационной группы (подгруппы) определяется суммарный баланс, который рассчитывается как суммарная стоимость всех объектов амортизируемого имущества, отнесенных к данной амортизационной группе. Суммарный баланс каждой амортизационной группы ежемесячно уменьшается на суммы начисленной амортизации. В каждом предприятии расчет и обоснование плана амортизационных отчислений целесообразно проводить с учетом инвестиционной политики и возможностей изменения учетной политики, а также последующего маневра амортизационным фондом. Это вызвано тем, что амортизационный фонд предприятия, формируемый за счет амортизационных отчислений, служит основным источником собственных инвестиционных ресурсов (примерно 60% средств, направляемых на покупку нового оборудования, модернизацию производства - это амортизационные фонды предприятий). В настоящее время практически все отечественные предприятия применяют линейный способ начисления амортизации. Это вызвано простотой применения этого способа. В то же время экономически эффективнее применять нелинейный метод, так как нормы амортизационных отчислений в два и более раз больше, чем при линейном методе. Например, при линейном методе норма амортизации составляет в 1-й группе - 5,6%, а при нелинейном - 14,3%; во 2-й группе соответственно 3,3% и 8,8%; в 3-й - 2,1% и 5,6% и т. д. В соответствии с этим уменьшается налогооблагаемая база по налогу на прибыль (амортизационные отчисления увеличивают себестоимость в целях налогообложения) и налогу на имущество организаций. При этом сумма собственного инвестиционного ресурса увеличивается на ставку налога на прибыль - 20% в соответствии с НК РФ 36. Показатели эффективности хозяйственной деятельности: методы их расчета и использование при обосновании планов. 1. Рентабельность т/о -отражает зависимость между прибылью и товарооборотом и показывает величину прибыли, полученную с единицы проданного товара. Рентабельность т\о= 2. Рентабельность инвестиций — показатель эффективности инвестиций; чистая прибыль, деленная на объем инвестиций. Данный показатель характеризует, какую отдачу бизнес получить из вложенных в него средств. Рентабельность инвестиций= 3. Срок окупаемости = 4. Точка безубыточности —это такой объем выручки, при котором предприятие уже не терпит убытков, но и прибыли не получает. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли. Точка безубыточности в денежном выражении – это минимальная величина дохода, при которой полностью окупаются все издержки ( прибыль при этом равна 0). Точка безубыточности= 5. Запас финансовой прочности предприятия выступает важнейшим показателем финансовой устойчивости. Данный показатель показывает, на сколько можно снизить реализацию без убытков для предприятия. Запас финансовой прочности= 6. Производственный рычаг показывает, на сколько % изменяется прибыль при изменении выручки на 1 %. Производственный рычаг= 7. Чистый приведенный доход ( NPV) – абсолютная величина дохода от реализации продукта с учетом ожидаемого изменения стоимости денег в зависимости от нормы дисконта. NPV = 37. Баланс денежных поступлений и выплат, его назначение, содержание и порядок разработки. План денежных поступлений и выплат, или, как еще его называют, баланс наличности (план движения денежных средств), разрабатывается на основе плана объема деятельности, плана по затратам и себестоимости, плана по источникам и использованию инвестиций и другим. В нем отражается поступление и расходование наличных и безналичных денег с расчетного счета и по кассе. Его назначение - обеспечение сбалансированности поступлений денежных средств и их расходования по времени и объемам. На основе этого баланса определяется потребность или во внешнем займе по срокам и суммам, или в дополнительном размещении временно свободных денежных средств (покупка акций сторонних организаций, размещение их на депозите в банке под более высокие проценты и т. д.). Этот план может иметь различные форматы и различные временные границы. Это определяется двумя условиями: · для каких целей разрабатывается план денежных поступлений и выплат; · кто является пользователем (заинтересованным лицом) этого плана. В соответствии с этим следует выделить следующие цели разработки плана денежных поступлений и выплат: - для обеспечения платежеспособности предприятия на всех этапах его развития; - формирования условий возврата кредитных ресурсов, в том числе при новом займе; - установления реальности реализации инвестиционных проектов и возвратности привлекаемых средств; - определения необходимых займов в определенные периоды времени. Пользователями этого плана могут быть как внешние (инвесторы, кредиторы), таки внутренние (управленческий персонал, финансовые и бухгалтерские службы, а также отдельные специалисты в соответствии с их участием в расходовании денежных средств). Для внутреннего пользования план текущих денежных поступлений и выплат разрабатывается на один год, с конкретизацией движения наличности на квартал, месяц, декаду. Это позволяет оперативно принимать решения по формированию условий платежеспособности предприятия. Наиболее распространенным для оперативного плана является формат платежного календаря. Платежный календарь - это финансовый документ, в котором подробно отражается оперативный денежный оборот, т. е. движение денежных средств по их поступлению и использованию. Этот календарь позволяет отслеживать состояние платежеспособности предприятия, а также указывает на необходимость использования средств в виде заемного капитала. При составлении плана денежных поступлений и выплат необходимо осуществлять оценку денежных потоков во времени, рассчитать цену капитала и денежных средств с учетом их реальной стоимости. Оценка денежных потоков в настоящем и будущем позволяет, во-первых, определить увеличение объема поступления наличности, в том числе на основе увеличения объема реализации, прочих поступлений денежных средств, с увязкой увеличения расходов наличности, вызванных инфляцией и изменением условий погашения займов, во-вторых, более четко составить, а затем проконтролировать платежеспособность предприятия на весь плановый период. Сумма необходимого займа определяется как разница между итого расходов наличности и всего поступлений наличности. Если расходы наличности больше поступлений, то нужен займ, если наоборот - то получается свободный остаток денежных средств, который может быть использован для размещения на депозите или для покупки ценных бумаг сторонних организаций. Платежный календарь целесообразно разрабатывать с разбивкой по десятидневкам, так как платежи, особенно связанные с выплатами в бюджет, поставщикам, персоналу, неравномерны в течение месяца (обычно оплата осуществляется в первую десятидневку). Поэтому для обеспечения платежеспособности предприятия на наиболее критическом отрезке времени необходимо предусмотреть и планомерно управлять денежными потоками (например, выплаты по счетам подрядчиков и за другие услуги производить в другой временной интервал, что своевременно предусмотреть в соответствующих договорах). Особое внимание следует уделить квартальным платежным календарям, на основе которых можно выявить тенденции и проблемы в платежеспособности предприятия, обслуживании денежного оборота. 38. Контроллинг в системе обоснования и организации выполнения планов. Контроль является продолжением планирования и сопровождает процесс реализации планов. Контроль за реализацией планов предполагает разработку методов ведения контроля в зависимости от вида плана; определение места его проведения, объем, способы передачи результатов контроля линейным руководителям, ответственным за выполнение плановых заданий; определение допустимых отклонений контрольных величин. Планирование инвестиций: обоснование потребности и источников получения инвестиций. План по источникам и использованию инвестиций (инвестиционный план) служит для определения необходимого объема инвестиций с учетом их оптимального использования. При обосновании этого плана необходимо учитывать: - виды и направления использования инвестиций; - стратегию развития предприятия и ее финансирования; - пропорциональность распределения инвестиций по направлениям бизнеса на внеоборотные и оборотные активы. Инвестиции могут быть финансовые (в ценные бумаги и другие финансовые вложения), реальные (капитальные вложения, покупка основных средств, пополнение оборотных средств). Реальные инвестиции могут быть в новое строительство, расширение, модернизацию основных средств, увеличение оборотных средств, совершенствование отдельных видов деятельности. При этом каждое из этих направлений способствует увеличению финансового и экономического потенциала и по-разному влияет на рост прибыли. Цель планирования инвестиций - получение максимального дохода (прибыли) на вложенный капитал (вложенные инвестиции). Основным методом, увязывающим потребности в инвестициях и источники их получения, является балансовый метод. Инвестиционный план включает следующие показатели: а) по источникам инвестиций: 1. Собственные инвестиции: - дополнительная эмиссия акций с учетом прироста уставного капитала; - прирост резервного фонда; - чистая прибыль в доле, направляемой на накопления, а также нераспределенная прибыль; - амортизационные отчисления; - прочие собственные средства (продажа основных средств и нематериальных амортизируемых активов и другие источники). 2. Заемные и привлеченные средства: - ссуды в банках и других кредитных учреждениях; - внешние инвесторы с правом последующей доли собственности; - выпуск облигаций; - инвестиционный налоговый кредит. б) по направлениям использования: 1. Реальные инвестиции: - покупка оборудования и других технических средств (модернизация процессов производства, управления, обслуживания); - проведение капитального ремонта, реконструкция, расширение предприятия; - пополнение оборотных средств пропорционально росту основных средств (прирост запасов сырья, материалов, денежных средств). 2. Финансовые инвестиции: - покупка акций, облигаций сторонних организаций; - покупка векселей и других обязательств. Порядок обоснования этого плана предусматривает расчет вначале объема необходимых реальных инвестиций, затем формируется портфель возможных финансовых инвестиций с учетом риска и доходности. Потребности в инвестициях сопоставляются с возможностями предприятия обеспечить необходимый их объем собственными средствами, и как разница между потребностями и собственным инвестиционным ресурсом определяется потребность в заемных (привлеченных) инвестициях. Завершается процесс разработки планов по инвестициям подготовкой кредитного плана, если привлекаются в качестве источника инвестиций заемные ресурсы. При этом определяется размер кредита, вероятная процентная ставка за пользование кредитом, а также затраты на его получение, условия возврата или погашения кредита. 40. Сводный финансовый план предприятия и порядок обоснования его обоснования. Сводный финансовый план разрабатывается на основе обобщения всех предыдущих планов: баланса дохода и расходов, источников и использования инвестиций, денежных поступлений и выплат. При этом используются внутренние и внешние нормы и нормативы распределения прибыли, условия и стоимость получения и возврата займов. Основная цель разработки этого плана - обеспечение сбалансированности потребности в финансовых ресурсах и источниках их получения, выработке мер по их оптимизации и эффективному использованию (на основе принятой инвестиционной политики и управления активами). В соответствии с этим в сводном финансовом плане предприятия отражается движение всех финансовых ресурсов по источникам и направлениям использования. Основным методом этого плана является балансовый, который дополняется нормативным и методом технико-экономических расчетов. Если поступление и использование финансовых ресурсов в результате обобщения планов не сбалансированы, то осуществляется уточнение всех планов и показателей (плана доходов и расходов, инвестиционного плана и других) для формирования условий сбалансированности сводного финансового плана. Очень важным элементом при составлении сводного финансового плана является оптимальное распределение финансовых ресурсов, что предполагает: - оценку решений инвестиционного характера (инвестиционных проектов); - оптимизацию трансформации финансовых ресурсов в материальные и трудовые; - оптимизацию эффективности вложений в основные и оборотные фонды, их состав и структуру. 41. Порядок планирования смешанных затрат (издержек). Смешанные затраты – затраты которые трудно отнести либо к постоянным, либо к переменным. При смешанных затратах в первую очередь определяется сумма условно-постоянных затрат. Например, при планировании затрат на электроэнергию вначале определяются расходы с учетом изменения договорных ставок за электроэнергию в плановом периоде или с учетом инфляции, а затем исходя из сложившегося уровня условно-переменных затрат и плановой выручки (валовых доходов, объема производства) определяется переменная часть затрат. Например, по расходам на электроэнергию расчет осуществляется следующим образом: - сумма плановой постоянной части расходов при уровне инфляции в следующем году 13% (при фактическом значении в отчетном году 376,4 тыс. руб.) составит:

- сумма переменных затрат по этой статье составит при плановой годовой выручке 150 000 тыс. руб.:

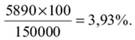

- итого плановая сумма расходов на электроэнергию в год составит 425 тыс. руб. х 12 + 790 тыс. руб. = 5890 тыс. руб., или в процентах к обороту: Таким же образом осуществляется расчет по всем остальным статьям смешанных расходов.

42. Классификация затрат и ее учет при выборе метода обоснования планов по расчету и оптимизации затрат. В соответствии с тем, что затраты по их видам и составу планируются и оптимизируются в зависимости от различных условий и факторов, которые по-разному влияют на те или иные расходы, целесообразно, прежде чем приступить непосредственно к обоснованию плановых показателей, классифицировать затраты с последующим подбором наиболее адекватных методов (дифференцированных по видам затрат) их планового расчета. Прежде всего затраты необходимо разделить на три группы: - затраты, не подлежащие изменению из-за жестких обязательств предприятия по договорам или регламентируемые нормативно-правовыми документами (в основном это условно постоянные затраты, формирующие базовые условия деятельности предприятия); - затраты, связанные с обязательствами, которые могут быть в определенной мере пересмотрены и будут зависеть от ряда управляемых и неуправляемых факторов, влияя на результаты деятельности предприятия (смешанные затраты); - затраты, которые могут быть отложены (уменьшены) без значительного ущерба для конкурентоспособности предприятия. Уровень воздействия и управляемости по этим затратам различен и увеличивается по группам (неуправляемые, слабоуправляемые, управляемые). При этом методы расчета плана затрат для каждой группы могут быть различны (неуправляемые рассчитываются на основе методов нормативного и технико-экономических расчетов, а управляемые - на основе экспертных оценок, экономико-математического моделирования, экстраполяции и др.). Для адекватного принятия решения по планированию затрат и выбора метода их обоснования целесообразно провести их более детальную классификацию, так как в зависимости от группы расчет и оптимизация имеют свою специфику. Затраты подразделяются на прямые (в основном условно-переменные) и косвенные (накладные) или условно-постоянные, в зависимости от того, как их относят на себестоимость продукции (прямые или накладные) или как они реагируют на изменение объема деятельности (постоянные не меняются при увеличении объема производства и реализации продукции и услуг, а переменные меняются практически в той же пропорции). Следует обратить внимание, что условно-постоянные затраты планируются и оптимизируются по сумме, а условно-переменные вначале определяются по уровню к объему выручки (валовых доходов) на основе экстраполяции или математического моделирования, а затем рассчитывается их сумма (подробнее техника расчетов приведена в параграфе 12.2). Для обеспечения сопоставимости плановых затрат с фактическими статистическими данными в планах необходимо предусмотреть деление затрат в соответствии с действующей бухгалтерской отчетностью (форма 5 бухгалтерской отчетности организации в ред. от 08.11.2010 г.), а также НК РФ (ст. 252-267). В частности: 1. Расходы по основным видам деятельности, связанные с изготовлением и продажей продукции. К этим расходам также относятся коммерческие и управленческие расходы. Расходы, связанные с производством и реализацией продукции, в свою очередь, подразделяются: а) на материальные расходы; б) расходы на оплату труда; в) суммы начисленной амортизации; г) расходы на социальное страхование; д) расходы на содержание, эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества; е) расходы на освоение природных ресурсов; ж) расходы на обязательное и добровольное страхование имущества; з) прочие расходы (расходы на проведение научно-исследовательских и опытно-конструкторских работ и др.). 2. Внереализационные расходы, включающие затраты, связанные с выплатой штрафов, пеней, списанием просроченной дебиторской задолженности, и другие расходы, не связанные с основным видом деятельности. Классификации затрат

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|

*100 %

*100 %

*12

*12

*100 %

*100 % *100% =

*100% = – ИНВ

– ИНВ