|

|

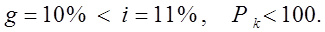

В данном случае облигация продается с дисконтом (ниже номинала), т.к.

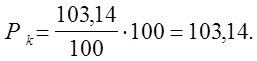

Предположим далее, что ставка банковского процента снизилась с 11% до 9,5%. Номинальная стоимость облигации и размер ежегодных выплат при этом сохраняется неизменным. Тогда рыночная цена облигации составит:

а рыночный курс:

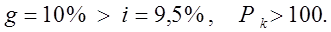

В данном случае облигация продается с премией (выше номинала), т.к.

Так как цена облигации при ее продаже эквивалентна будущим поступлениям от нее, то при приближении момента ее выкупа курс облигации, купленной с премией, понижается. Обусловлено это тем, что по ней уже выплачена большая часть доходов и к моменту выкупа остается получить только ее номинальную стоимость. Курс же облигации, купленный с дисконтом, будет повышаться, а так как в момент ее погашения владелец получит сумму, равную номиналу (приобрел же он ее по пониженной цене). Таким образом, с приближением даты выкупа происходит погашение дисконта.Погашенный дисконт увеличивает оценку облигации и ее курс. Для получения показателя, дающего количественную характеристику зависимости цены облигации от купонного дохода и рыночной процентной ставки, обозначим:

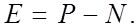

Разность между продажной и выкупной ценой облигации (номиналом облигации), равна:

Сделав ряд преобразований, определим эту разность как:

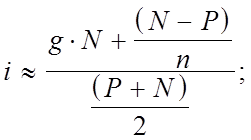

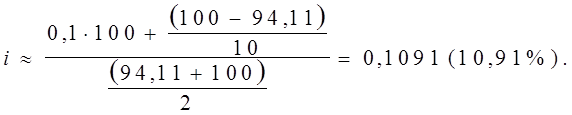

При g = iЕ = 0, т.е. облигация продается по номиналу; при g > i, Е> 0— величина положительная и облигация продается с премией; при g < i,Е < 0 и облигация продается с дисконтом. Ранее мы рассматривали понятие — ставка помещения. Естественно, что любой инвестор, планирующий сделать инвестиции в облигации, должен рассчитать ставку помещения. Для приближенной оценки ставки помещения соотносят годовой доход от облигации со средней ее ценой. Средняя цена определяется на основе номинала и цены покупки. Для облигаций, приобретенных с дисконтом, ставка помещения равна:

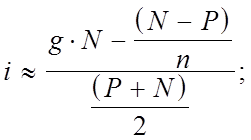

а для облигаций, купленных с премией:

где n — число лет, оставшихся до погашения, g — годовой купонный доход; Р — рыночная цена приобретения; N — номинал облигации. По данным примера 2. рассчитаем ставку помещения для случая продажи облигации с дисконтом:

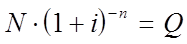

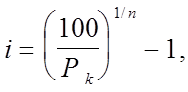

Приведем ряд расчетных формул показателей доходности для других видов облигаций. 4.4 Облигации без выплаты процентов. Для данного вида облигаций доходом является разность между ценой погашения (номиналом) и ценой приобретения. В этом случае показатель доходности равен:

где Рk— курс облигации, Рk < 100; п — срок от момента приобретения до момента выкупа.

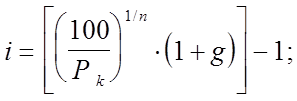

Облигации с выплатой процентов в конце срока обращения. Владелец данного вида облигации в конце срока обращения получит ее номинальную стоимость с начисленными процентами. Показатель доходности:

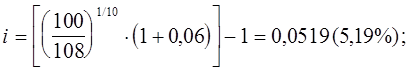

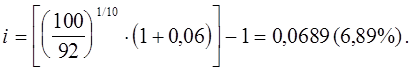

где g — проценты, начисляемые на номинал. Пример Банк выпустил облигации со сроком погашения через 10 лет. Начисление процентов на номинал — 6% годовых. Выплата процентов и номинальная стоимость выплачивается при погашении. Определить доходность облигаций (ставку помещения), если ее курс при первоначальной реализации составил: А) 108,0; б) 92,0.

a) б) Набор ценных бумаг, находящихся в распоряжении инвестора, называется портфелем ценных бумаг. Рассмотрим некоторые методы оценки портфеля облигаций. Простейший анализ портфеля облигаций заключается в оценке его полной доходности и среднего показателя изменчивости. Более сложный анализ связан с выбором структуры портфеля, т.е. должен содержать рекомендации относительно того, какую долю капитала целесообразно вложить в тот или иной вид из циркулирующих на рынке ценных бумаг. Годовая ставка сложных процентов, получаемых от облигаций, составляющих портфельные инвестиции, может служить показателем доходности портфеля. Одним из методов определения величины этой ставки является решение уравнения, в котором общая стоимость облигаций по цене приобретения (

где Qj — количество облигаций j-го вида; Рj — цена приобретения облигаций j-го вида; St — платежи в момент t; V — дисконтный множитель по ставке i.

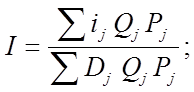

Средняя ставка помещения (как показатель средней доходности) может быть приближенно определена из ставок помещения каждого вида облигаций. В качестве весов можно использовать стоимость облигаций по ценам приобретения:

Существует и другой метод взвешивания. В качестве весов используется произведения показателей изменчивости на стоимость приобретения облигаций, т.е.:

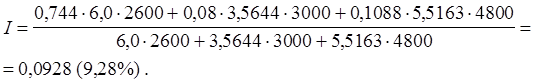

Пример В таблице приведены данные портфеля облигаций с соответствующими параметрами. Рассчитать доходность этого портфеля облигаций.

Предварительно рассчитанные ставки помещения и показатели изменчивости облигаций данного портфеля равны:

Тогда средняя ставка помещения портфеля по (9.18) составит:

а по (9.19):

Для портфеля облигаций, как и для отдельного вида облигаций, целесообразно рассчитать показатель изменчивости, который может охарактеризовать влияние изменения рыночной процентной ставки на цену облигаций, составляющих портфель. Изменчивость портфеля облигаций определяется как средняя величина:

Пример Используя данные предыдущего примера, определить показатель изменчивости портфеля облигаций.

Вопросы на модуль по темам 8 и 9

8.1 Классификация капитала предприятия 8.2 Принципы формирования капитала 8.3 Стоимость капитала 8.4 Финансовый леверидж 8.5 Оптимизация структуры капитала 9.1 Экономическая сущность инвестиций 9.2 Классификация инвестиций 9.3 Особенности инвестиционной деятельности предприятия 9.4 Классификация инвесторов 9.5 Механизм формирования инвестиционной прибыли предприятия 9.6 Оценка инвестиционной привлекательности отдельных отраслей 9.7 Оценка инвестиционной привлекательности отдельных регионов 9.8 Формы реальных инвестиций и основы управления ими 9.9 Принципы и методы оценки реальных инвестиционных проектов 9.10 Управление инновационными инвестициями 9.11 Формы финансовых инвестиций и особенности управления ими 9.12 Принципы и методы оценки финансовых инвестиций

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

,

, .

.

— современная стоимость номинала облигации.

— современная стоимость номинала облигации.

(9.13)

(9.13) (9.14)

(9.14) (9.15)

(9.15)

(9.16)

(9.16) (9.17)

(9.17)

) приравнивается к сумме современных величин всех платежей (

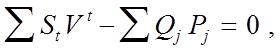

) приравнивается к сумме современных величин всех платежей (  ).Отсюдауравнение имеет вид:

).Отсюдауравнение имеет вид:

(9.18)

(9.18) (9.19)

(9.19)

(9.20)

(9.20)