|

|

Формирование отчета о работеЭкономика-математический факультет УлГТУ

Составитель: А. Н. Никулин

ФИНАНСОВАЯ МАТЕМАТИКА

Практикум

Методические указания

Ульяновск 2011

УДК 347.73(076) ББК 67.402я7 Ф76 Рецензент доцент цикла «Маркетинг» УлГТУ, кандидат педагогических наук, доцент И. В. Захарова Одобрено секцией методических пособий научно-методического совета университета

Финансовая математика. Практикум/ сост. А. Н. Никулин – Ульяновск УлГТУ, 2010. – 26 с. Практикум к занятиям составлен в соответствии с программой дисциплины «Финансовая математика», включает пояснительный материал и примеры решения типичных задач. Предназначен для студентов экономико-математического факультета, направления 08010565 «Финансы и кредит». Практикум подготовлен на кафедре «Финансы и кредит».

УДК 347.73(076) ББК 67.402я7

© Никулин А. Н. составление, 2010 © Оформление. УлГТУ, 2011 СОДЕРЖАНИЕ ВВЕДЕНИЕ.. 4 1. Простые проценты.. 5 2. сложные проценты.. 10 3. Учет векселей. 15 4. Кредитные расчеты.. 17 5. Формирование отчета о работе. 23 ЗАКЛЮЧЕНИЕ.. 24 БИБЛИОГРАФИЧЕСКИЙ Список. 25 ИНТЕРНЕТ РЕСУРСЫ... 25

ВВЕДЕНИЕ Овладение современными методами финансовых расчетов и, соответственно, количественного анализа финансовых процессов представляется важным условием формирования профессиональных навыков будущих финансистов. Именно финансовая математика является тем предметом, в котором фундаментальная математика применяется для проведения качественного анализа финансовых операций теоретического и практического характера. В настоящее время эта дисциплина представляет собой систему расчетов доходности финансовых, инвестиционных и торговых операций во времени с учетом инфляции, валютных курсов, процента и прочих факторов. Посредством финансовой математики лозунг «время – деньги» превращается в реальную основу, позволяющую определить истинную ценность денег с позиции текущего момента и выявить эффективность финансовых операций. В соответствии с программой курса предусматривается решение студентами типового задания. В данном практикуме рассматриваются наиболее типичные варианты финансовых расчетов с конкретными примерами.

Простые проценты Метод простых процентов заключается в том, что задолженность заемщика перед кредитором возрастает с постоянной скоростью. Это значит, что график задолженности является прямой линией, проходящей через точки S(0) и S(1), причем S(1) = (1+ i )* S(0). Этот процесс представляет собой процесс наращения (accumulation), то есть определения денежной суммы в будущем, исходя из заданной суммы сейчас. Экономический смысл операции наращения состоит в определении величины суммы, которой будет или желает располагать кредитор по окончании финансовой операции. Здесь идет движение денежного потока от настоящего к будущему. Величина S(1) =FV показывает будущую стоимость «сегодняшней» величины S(0)=PV при заданном уровне интенсивности начисления процентов i.

Рис. 1. Динамика изменения суммы задолженности от времени при простой процентной ставке

Формула, с помощью которой можно найти размер задолженности в произвольный момент времени t, для метода простых процентов имеет следующий вид:

где n – число периодов начисления процентов; i – процентная ставка; S0 – современная (текущая) стоимость суммы; S(t) – будующая стоимость суммы . Соответственно: Формула (1) называется формулой наращения простыми процентами, сумма S – наращенной суммой, а множитель (1+n·i) – коэффициентом наращения простых процентов. Разность наращенной суммы и начальной называется процентными деньгами. При наращении простых процентов процентные деньги растут в арифметической прогрессии. Эта величина определяется по формулам: I = S0·n ·i , (2) а в случае, если процентная ставка выражена в процентах, то

Процентная ставка i характеризует доходность финансовой сделки. Она показывает, какая доля от суммы выданного кредита вернется владельцу капитала в виде дохода. Величина процентной ставки определяется соотношением

При использовании простых процентов срок (число периодов начисления) выражается обычно в годах, также в месяцах, днях. Если же срок финансовой сделки не равен целому числу лет, периоды начисления процентов в формуле простых процентов (1) выражают дробными числами, а в качестве периода берется отношение числа дней, на которое выдан кредит, к временной базе (числу дней в году):

В этом случае формула простых процентов (1) будет представлена как

Если же процентная ставка не постоянна, а изменяется во времени, то следует применять формулу (7) S = S0∙(1+n1∙i1 + n2∙i2 +…+ nm∙ im) = S0· (1+ где n - количество периодов начисления; nk- продолжительность k-го периода; ik- ставка процентов в k-м периоде. Сроки проведения финансовых операций рассчитываются из соответствующих формул

или

Аналогичным образом можно найти и процентную ставку i.

Пример 1. Сумма в размере 2000 руб. дана в долг на 2 года под 10 % годовых, процент простой. Определить проценты и сумму, подлежащую возврату. Решение: Наращенная сумма S = S0 ž(1 + n ž i ) = 2000ž (1 + 2 ž 0,1) = 2400 руб. Сумма начисленных процентов: I = S0 ž n ž i = 2000 ž 2 ž0,1 = 400 руб. или I = S – S0 = 2400 - 2000 = 400 руб. Таким образом, через два года необходимо вернуть общую сумму в размере 2400 рублей, в том числе основной долг 2000 рублей, и 400 рублей – проценты или «цена долга». Пример 2. Первоначальная сумма кредита 100 000 руб., наращенная сумма 130 000 руб. Срок кредита 2 года. Найти процентную ставку, если наращивание осуществлялось по методу простых процентов. Решение: Формула определения процентной ставки

таким образом процентная ставка i = 15 %. Пример 3. Найти величину суммы простых процентов по вкладу 120 000 руб., со сроком 91 день и процентной ставкой 12 % годовых, временная база 365 дней в году. Решение: Сумма процентных денег или процентов определяется по формуле подставляя данные, получим I = 120000ž(91/365)ž0,12 = 3590,14 рублей. Пример 4. Кредит в размере 220 000рублей выдан на 4 года: процентная ставка 1 – год 12 %, 2 год –16 %, 3 год –19 %, 4 год – 21 %. Найти наращенную сумму к погашению по методу простых процентов. Решение: Имеем переменную процентную ставку, различную по годам начисления процентов, используем формулу для переменной ставки (7) S = S0 ∙ (1+ подставляя числовые значения, получим: S = 220 000ž(1+0,12ž1+0,16ž1+0,19ž1+0,21ž1) = 369 600руб.

Пример 5.На сколько дней можно дать в долг 100 000 рублей, исходя из 8 % годовых, если возвращенная сумма будет составлять 107 500 рублей? Решение: Используем формулу (9) и методику расчета точных процентов

Подставляя исходные данные получим t = (107 500 – 100 000)/(100 000 Ÿ0,08) Ÿ 365 = 342 дня. Пример 6.Первоначальная сумма кредита 430 000 рублей, кредит выдан 25 апреля, погашен 23 августа того же года, по ставке 32 % годовых. Найти сумму простых процентов по 3 практикам. Решение:

Ответ:

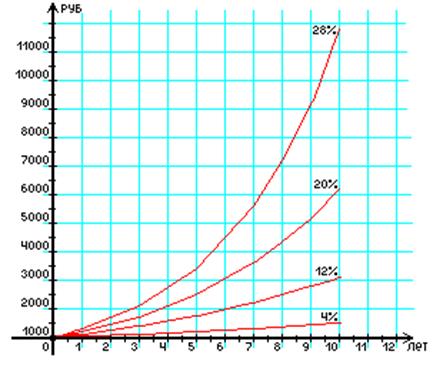

Сложные проценты В отличие от метода «простых процентов», когда проценты начисляются все время на одну и ту же сумму – начальный долг. Расчеты простыми процентами не учитывают возможность реинвестирования начисленных процентов. На практике наряду с простыми процентами часто применяют метод начисления, называемый «сложные проценты» или «проценты на процент». Главное отличие метода сложного процента в том, что база для расчета процентных платежей растет на сумму начисленных и не востребованных кредитором процентов от одного расчетного периода к другому. В этом случае происходит капитализация процентов, то есть присоединение начисленных процентов к их базе, и процесс наращения капитала происходит с ускорением рис. 2. Как видно из рисунка, рост графика тем круче за тот же период, чем больше процентная ставка.

Рис. 2. График сложных процентов; конечные стоимости: начальная сумма 1000 руб., ставка сложного процента 4, 12, 20, 28 % годовых Процесс реинвестирования приводит к степенной зависимости наращенного капитала от срока использования денежных средств в соответствии с формулой (11).

Где S – наращенная сумма долга; S0 – первоначальная сумма долга; i – ставка процентов в периоде начисления; n – количество периодов начисления; kн = Экономический смысл множителя наращения состоит в том, что он показывает, чему будет равна одна денежная единица через n периодов при заданной процентной ставке i. В случае, когда срок финансовой операции выражен дробным числом лет, начисление процентов возможно с использованием двух методов: · общий метод заключается в прямом расчете по формуле сложных процентов: S = S0 Ÿ n = a + b,

где n – период финансовой операции; a – целое число лет; b – дробная часть года. · смешанный метод расчета предполагает для целого числа лет периода начисления процентов использовать формулу сложных процентов, а для дробной части года – формулу простых процентов:

S= S0 Ÿ (1 + i)a Ÿ (1 + bŸi). (13) Как правило, период начисления по сложным процентам не равен строго году, в этих условиях финансовой операции указывается не ставка за период, а годовая ставка с указанием периода начисления – номинальная ставка (j). Номинальная ставка – годовая ставка процентов, исходя из которой, определяется величина ставки процентов в каждом периоде начисления, при начислении сложных процентов несколько раз в год. Эта ставка не отражает реальной эффективности сделки и не может быть использована для сопоставлений. Если начисление процентов будет производиться m раз в год, а срок финансовой операции – n лет, то общее количество периодов начисления за весь срок финансовой операции составит N = n Ÿ m. Формула сложных процентов можно записать в следующем виде:

S = S0Ÿ(1 + j / m)N = S0ŸŸ(1 + j /m)mŸn , (14)

где j – номинальная годовая ставка процентов. Основываясь на формуле (14), можно определить продолжительность финансовой операции при начислении сложных процентов по формуле (15)

Аналогично определяется процентная ставка формулой (16).

Пример 7.Кредит в сумме 750 000 рублей выдан на 3 года по ставке 11 % годовых. Найти наращенную сумму по сложным процентам. Решение: Используем формулу (14) S = S0 Ÿ(1 + i)n , подставляя числовые значения, получим

Пример 8.Кредит 120 000 рублей выдан на 5 лет. Процентная ставка 1 год –12 %, следующие 2 года –15 %, и следующие 2 года –16 %. Найти наращенную сумму сложных процентов. Решение: Используем формулу для переменной ставки сложных процентов

где n – количество периодов начисления; nk – продолжительность k-го периода; ik – ставка сложных процентов в k-м периоде, m – количество периодов изменения процентной ставки. Подставляя числовые значения, получим:

S = 120000Ÿ(1+0,12)Ÿ(1+0,15)Ÿ(1+0,16)Ÿ(1+0,16) = 239172,33 руб. Ответ: S = 239 172,33 руб. Пример 9.Кредит в сумме 750 000 рублей выдан на срок 2 года с ежеквартальным начислением сложных процентов, процентная ставка 12 % годовых. Найти эффективную ставку кредита. Решение: Используем формулу эффективной процентной ставки и подставим числовые значения получим:

Ответ: ief = 13 %

Пример 10.На вклад ежемесячно начисляются сложные проценты по поминальной годовой процентной ставке 18 %. За какой срок первоначальный капитал увеличится в 3 раза? Решение: Используем формулу наращивания по сложным процентам (14), а также формулу (15) для определения срока действия финансовой операции. Приравняем наращенную сумму и утроенному первоначальному капиталу и получим:

Ответ: n=6 лет Пример 10.Определите, что выгоднее в процессе финансовой сделки: получить 20 000 рублей в текущий момент или получить 34 000 рублей через 3 года, если сложная процентная ставка в течение этих лет будет неизменна и составит 17 %. Решение: Рассчитаем наращенную сумму по формуле (14) по условиям сделки на сумму 20 000 руб. S = 20 000 Ÿ (1 + 0,17)3 = 32 032 рубля. Это меньше суммы в 34 000 рублей, следовательно: выгоднее получить 34 000 рублей через три года.

Учет векселей Вексель – это составленное по установленной законом форме письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю). А, проще говоря, вексель – это документ, в котором заемщик гарантирует кредитору получение определенной суммы денег. Простой вексель – это документ, содержащий обязательство векселедателя (должника) уплатить векселедержателю определенную сумму денег в определенный срок (срок исполнения векселя). Эта сумма денег называется номинальной стоимостью, или просто номиналом векселя. По сути, простой вексель является долговой распиской. Например, если вы заняли 1 000 000 рублей и обязуетесь вернуть через месяц 1 005000 рублей, то свое обязательство вы можете оформить в виде долговой расписки, или простого векселя. Вексель сам обладает некоторой ценностью, так как обеспечивает возможность получения определенной суммы денег в будущем. Поэтому векселя могут использоваться при расчетах в качестве платежных средств, то есть передаваться от одного лица к другому. Пусть держатель векселя хочет получить по нему деньги, но дата его исполнения еще не настала. В этом случае векселедержатель может обратиться в банк, и банк купит у него вексель. Покупка векселя банком называется учетом векселя или банковским учетом. Сумма, выплачиваемая банком при учете векселя, будет меньше, чем его номинальная стоимость, то есть банк покупает вексель с дисконтом. Скидка с номинальной стоимости векселя определяется с использованием, так называемой простой учетной ставки d. Если t – период времени между датой учета и датой исполнения векселя, V – его номинальная стоимость, d – используемая банком учетная ставка, то сумма, которую банк заплатит векселедержателю при покупке векселя, составит

P = VŸ(1– t/T Ÿd) . (18) Соответственно разность между выплаченной банком суммой P и номиналом векселя V называется дисконтом D, то есть D=P-V, или

D = VŸdŸt/T . (19)

Дисконтирование по простой учетной ставке чаще всего производится по французской практике начисления процентов, то есть когда временная база принимается за 360 дней, а число дней в периоде берется точным.

Пример 11.Вексель выдан на 10 000 руб. с уплатой 17 ноября, а векселедержатель учел его в банке 19 августа по учетной ставке 8 %. Определить сумму, полученную предъявителем векселя. Решение: Определим количество дней между датой учета векселя и его сроком, то есть время, за которое начисляется дисконт. t = 90 дней; по формуле (18) рассчитаем сумму к выдаче векселедержателю S = 10 000 Ÿ (1 - 90 / 360 Ÿ 0,08) = 9 800 рублей. Дисконт составит D = 10 000Ÿ0,08Ÿ90/360 = 200 рублей Пример 12. На вексель номиналом 1 000 000 рублей выписаным на 180 дней начисляются 12 % годовых (процентный вексель). Через 140 дней векселедержатель решил учесть его по ставке 13 % годовых. Найти сумму дисконта при банковском дисконтировании. Решение: Наращенная сумма по процентному векселю через 180 дней должно составить Sv

Sv = VŸ(1+iŸ t1/T) = 1 000 000 Ÿ(1+0,12Ÿ180/360) = 1 060 000 рублей,

при этом время банковского дисконтирования составит разность между сроком векселя и его учетом, что составит:

n = (Dt/T) = (180-140)/360 = 1/9 . ; Тогда сумма к выплате векселедержателю при учете составит:

P = SvŸ(1-nŸd) = 1 060 000Ÿ(1-1/9Ÿ0,13) = 1 044 688,89 рублей,

D = S – P = 1 060 000 – 1 044 688,89 = 15 311,11

Ответ: D = 15 311,11рублей.

Кредитные расчеты Кредит – одна из наиболее распространенных финансовых операций, представляющая собой ссуду в денежной форме, предоставляемую физическим или юридическим лицом (кредитором) другому физическому или юридическому лицу (заемщику) на условиях возвратности и возмездности, то есть платности. Платность означает, что заемщик уплачивает кредитору за предоставленный кредит определенную плату, именуемую процентом. Планирование погашения долга заключается в определении периодических расходов, связанных с займом. Эти расходы называются обслуживанием долга. Сумма обслуживания долга обычно включает текущие процентные платежи и, обычно, средства, для погашения основной суммы долга. График погашения кредита – это список всех платежей по кредиту с указанием даты совершения каждого платежа и его структуры. Под структурой срочного платежа понимается информация о том, какая часть платежа пойдет на уплату начисленных процентов, а какая – на погашение основного долга. Способы погашения задолженности могут быть различны, и весьма важны, поскольку от выбора способа погашения зависит стоимость кредита, а именно сумма выплачиваемых процентов. Здесь можно выделить два варианта: погашение единовременным платежом, то есть возврат всей суммы в оговоренный срок, и погашение долга в рассрочку, то есть частями. Погашение долга единым платежом рассчитывается по методу простых и сложных процентов, рассмотренных в разделах 1 и 2. Рассмотрим погашение основной суммы долга равными частями. При этом величина погашения долга определяется следующим образом:

dt = D / n = const , (20)

где dt – величина погашения основной суммы долга; D – первоначальная сумма долга; n – срок долга в годах; t – номер года, t = 1, 2, …, n. Проценты будут переменной величиной, так как каждый раз начисляются на уменьшаемую сумму основного долга:

It = Dt Ÿ q , (21)

где Dt – остаток долга на начало очередного года; q – ставка процентов, начисляемых на сумму долга. Тогда размер срочного платежа можно представить как сумму процентов и сумму погашения части основного долга:

Yt = It + dt , (22)

где Yt – срочный платеж на конец текущего года. График погашения займа при таком способе гашения долга представляет собой таблицу, где в столбцах указаны срок платежа, величина суммы основного долга на дату платежа, сумма рассчитанных процентов за пользование кредитом за данный период для данной суммы, величина суммы погашения основного долга и величина срочного платежа на дату. В строках указаны соответствующие величины на конкретную дату действия кредита, обычно по годам.

Пример 12. Кредит в сумме 100 тыс. рублей выдан под 10 % годовых на 3 года. Необходимо построить график погашения долга, определив величину срочного платежа при погашении основной суммы долга равными ежегодными частями. Решение: Определим величину суммы погашения основного долга в год, которая равна: dt = D / n = 100 000 /3 = 33 333,33 рубля. Построим график погашения в виде таблицы. Таблица 4.1 График погашения долга при погашении основной суммы долга равными частями

График погашения показывает, что общие расходы по обслуживанию долга составили 120 тысяч рублей за три года, из которых 20 тысяч рублей составляют проценты за пользование кредитом, а 100 тысяч рублей – погашение основной суммы долга. Изменение величины суммы годового платежа погашения основного долга на копейку в строке третьего года пользования кредитом, носит балансирующее значение при округлении сумм. Рассмотрим погашение долга и процентов по кредиту равными суммами срочных платежей. Погашение долга аннуитетом, то есть равными срочными платежами в заданные промежутки времени, достаточно популярно в настоящее время. Срочные платежи включают в себя как погашение основной суммы долга, так и величину процентов по нему и рассчитываются по формуле:

Yt = It + dt = const. (23)

Срочные платежи представляют собой финансовую ренту, современное значение которой должно быть равно сумме долга. При погашении долга в рассрочку величина долга систематически убывает, что приводит к уменьшению процентов и, соответственно, увеличению сумм, идущих на погашение долга, – это так называемое прогрессивное погашение. Формула определения размера платежа постоянной годовой финансовой ренты с выплатами в конце периода позволяет определить размер срочного платежа, который равен

где Yt – величина срочной уплаты; D – первоначальная сумма долга; i – процентная ставка на сумму долга; n – срок долга в годах; t – номер года, t = 1, 2, …, n. График погашения займа при этом способе погашения долга также представляет собой таблицу, аналогичную рассмотренной в предыдущем методе.

Пример 13. Кредит в сумме 100 тыс. рублей выдан под 10 % годовых на 3 года. Необходимо построить график погашения долга, определив величину срочного годового платежа при погашении равными годовыми платежами всей суммы. Решение: Определим величину суммы члена финансовой ренты, то есть величину годового срочного платежа по формуле (24), получим

Y

Построим график погашения в виде таблицы 4.2. Таблица 4.2 График погашения долга при погашении равными срочными годовыми платежами

Как показывает график погашения, общие расходы по обслуживанию долга составляют 120634,44 рубля, из которых 100 тысяч рублей пойдут на погашение основного долга, а 20 634,44 рублей – процентные платежи. В таблице наглядно представлено распределение суммы срочного платежа, идущего на выплату процентов и непосредственное погашение суммы основного долга. Рассмотрим схему погашения кредита, предоставляемого на короткий срок, чаще всего до года. Схема расчета используется в потребительском кредитовании. Один из способов подразумевает начисление процентов на всю сумму выданного кредита; причем погашение долга с процентами происходит равными долями в течение всего срока кредита. В этом случае наращенная сумма долга определяется по формуле (25), а сумма разового платежа для погашения кредита (q) зависит от числа погасительных платежей (т) в году. При этом сумма разового погасительного платежа равна

q = S/m При таком способе погашения кредита фактическая процентная ставка оказывается больше ставки, предусмотренной при заключении сделки, так как величина долга с течением времени уменьшается, а проценты уже начислены на первоначальную величину кредита. В случае, когда требуется погашать кредит изменяющимися суммами, возникает задача расчета доли каждой выплаты, идущей на погашение основного долга, и доли этой же выплаты, идущей на погашение процентных платежей. Для решения этого вопроса можно использовать «правило 78», заключающееся в следующем: пусть заемщик планирует закрыть свой долг в течение года ежемесячными выплатами. Сумма порядковых номеров платежей 1 + 2 + 3 + ... + 12 = 78 (что и послужило названием данного правила). В соответствии с данным планом уплата процентов при первом погасительном платеже составит величину 12/78 от общей начисленной величины процентов, то есть 12/78*I. Оставшаяся часть платежа (q-12/78*I) пойдет на уплату основного долга. При втором платеже на оплату процентов пойдет 11/78 общей суммы процентов, что соответствует 11/78*I. Оставшаяся часть второго платежа (q-11/78*I) пойдет на уплату основного долга. Таким образом, величина процентных платежей является убывающей арифметической прогрессией. Процесс продолжается, таким образом, до полного расчета по кредиту всей суммы.

Пример 14. Товар ценой 30 тыс. руб. продается в кредит на один год под 18 % годовых с ежемесячными равными погасительными платежами. Начисляются простые проценты. Определить долг с процентами, проценты и величину разового погасительного платежа. Решение: По формуле наращения по простым процентам определим сумму долга с процентами: S = 3(1+1ž0,18) = 3,54 тыс. руб., Сумма процентов при этом составит I = 3Ÿ1ž0,18 = 0,54 тыс. руб., и так как т = 12 (число месяцев в году), то величина разового платежа составит: q=3,54/12ž1=0,295 тыс.руб.

Пример 15. Потребительский кредит в размере 120 тыс. руб. предоставлен на 1 год под 20 % годовых с погашением по правилу 78. Определить долг с процентами, график погашения. Решение: По формуле наращения по простым процентам определим сумму долга с процентами: S = 120(1+1ž0,2) = 144 тыс. руб., Сумма выплаченных процентов составит: I = 120ž1ž0,2 = 24 тыс. руб., Рассчитаем сумму ежемесячной оплаты долга: q= 144/12 = 12 тыс. руб. Проведем расчет ежемесячных выплат по процентам и погашения суммы основного долга и представим в виде таблицы 4.3 Таблица 4.3

Формирование отчета о работе Отчет типового расчета формируется студентами в соответствии с требованиями на оформление работ кафедры «Финансы и кредит». Типовой расчет выполняется в формате электронных таблиц MS Office или OpenOffice и предоставляется в печатном и электронном виде. Отчет должен содержать: · титульный лист, где указывается фамилия, имя и отчество студента, студенческая группа, номер варианта типового задания; · первая часть типового задания сдается за неделю до аттестации в электронном виде; · вторая часть сдается за неделю до зачетной недели в электронном виде, при этом одновременно сдается печатный вариант, который должен содержать первую и вторую часть расчета; · в работе условия задачи прописываются полностью словами и цифрами; · расчеты выполняются в таблицах, при этом расчетные формулы предварительно прописываются в буквенном виде; · в ответах указываются единицы измерения полученных параметров. Студенты могут пользоваться при выполнении типового задания любыми литературными и интернет источниками, справочными материалами рекомендованных сайтов и справочными материалами электронных таблиц, а также любыми электронными калькуляторами.

ЗАКЛЮЧЕНИЕ Финансовые операции становятся неотъемлемой частью нашей экономической жизни. Точная оценка финансовых операций во многом определяет результаты планирования и прогнозирования экономических процессов. Разнообразие финансовых инструментов, многообразие финансовых схем требуют от финансистов применения соответствующего математического аппарата во всем его разнообразии. Наличие современных программных продуктов, электронных таблиц, калькуляторов значительно упрощает и ускоряет процедуры оценки. Однако некорректное использование современного инструментария ведет к значительному росту различного рода рисков, которые сложно прогнозировать. Методические указания посвящены изучению дисциплины «Финансовая математика». Они направлены на формирование у студентов практических навыков корректного расчета финансовых операций, в том числе, с использованием различных программных продуктов. В тоже время получение теоретических знаний о структуре, инструментарии, методиках финансовой математики позволит глубже проникнуть в особенности финансовых операций.

БИБЛИОГРАФИЧЕСКИЙ Список 1. Четыркин, Е. М. Финансовая математика / Е. М. Четыркин, учебник. – 6-е изд., испр. – М. : Дело, 2006. – 399 с. 2. Самаров, К. Л. Финансовая математика: Практ. курс: / К. Л Самаров, учеб. пособие. – М. : Альфа-М; ИНФРА–М, 2006. – 78 с.3. Финансовая математика / П. П. Бочаров, учебник для вузов. – 2-е изд. – М. : Физматлит, 2005. – 574 с.4. Финансовая математика / С. Г. Валеев, учеб. – метод. комплекс. – Ульяновск : УлГТУ, 2005. – 106 с. ИНТЕРНЕТ РЕСУРСЫ 5. Финансовая математика. В. Малыхин: http://www.finansmat.ru/.6. Финансовая математика, А. Федоров (лекции): http://wdw2005.narod.ru/FM_lec.htm#_Toc179997391. 7. Математическое Бюро: http://www.matburo.ru/index.php. 8. Финансовая математика (лекции): http://treadwelltechnologies.com/index.html. 9. Финансовый анализ: http://www.finances-analysis.ru/financial-maths/. 10. Знания — в массы: http://www.finmath.ru/.

Учебное издание

ФИНАНСОВАЯ МАТЕМАТИКА Практикум

Составитель: НИКУЛИН Александр Николаевич,

Редактор М.В. Теленкова

Подписано в печать 30.09.2010. Формат 60×84/16. Усл.печ.л. 1,62. Тираж 100 экз. Заказ. Ульяновский государственный технический университет, 432027, Ульяновск, Сев. Венец, 32. Типография УлГТУ, 432027, Ульяновск, Сев. Венец, 32.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

. (3)

. (3) . (4)

. (4) . (5)

. (5) . (6)

. (6) nk∙ ik), (7)

nk∙ ik), (7) , (8)

, (8) , (9)

, (9) . (10)

. (10) ; подставляя данные, получим

; подставляя данные, получим  ,

, ,

,

, (11)

, (11) – коэффициент (множитель) наращения сложных процентов.

– коэффициент (множитель) наращения сложных процентов. . (15)

. (15) . (16)

. (16)

, (17)

, (17)

)

)

, (24)

, (24) n. (25)

n. (25)