|

|

Учёт факторов времени в экономических расчётах (дисконтирование).Любые, даже самые сложные, операции дисконтирования сводятся к формуле дисконтирования: PV = FV/ (1+i) n

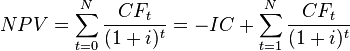

Дисконтирование — это определение стоимости денежных потоков, относящихся к будущим периодам (будущих доходов на настоящий момент). Для правильной оценки будущих доходов нужно знать прогнозные значения выручки, расходов, инвестиций, структуру капитала, остаточную стоимость имущества, а также ставку дисконтирования1, которая используется для оценки эффективности вложений. С экономической точки зрения ставка дисконтирования — это норма доходности на вложенный капитал, требуемая инвестором. Иначе говоря, с ее помощью можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем. Поэтому от значения ставки дисконтирования зависит принятие ключевых решений, в том числе при выборе инвестиционного проекта. (NPV или ЧДД) — это сумма дисконтированных значенийпотока платежей, приведённых к сегодняшнему дню. Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учётом их временно́й стоимости и рисков, NPV можно интерпретировать как стоимость, добавляемую проектом. Её также можно интерпретировать как общую прибыль инвестора. Иначе говоря, для потока платежей CF (Cash Flow), где

Ставка дисконтирования — это процентная ставка, используемая для перерасчёта будущих потоков доходов в единую величину текущей стоимости. Ставка дисконтирования применяется при расчёте дисконтированной стоимости будущих денежных потоков NPV., где Ставка дисконтирования — переменная величина, зависящая от ряда факторов где

Индекс доходности проекта (ИД) рассчитывается как отношение приведенного дохода по проекту к величине приведенных затрат (инве стиций): ИД = ПД / ПЗ По экономическому содержанию индекс доходности проекта пока зывает величину прироста активов на единицу инвестиций. Если индекс больше единицы, то инвестиционный проект имеет положительное зна мени чистой текущей стоимости доходов. Отбирается проект с максимальным индексом доходности инвестированного капитала. Дисконтирование- это приведение всех денежных потоков в будущем к единому моменту времени в настоящем. Сущностью этих методов является приведение денежных сумм, относящихся к различным временном периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка (interest rate — r). В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Однако в финансовом менеджменте она трактуется более широко. Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину (future value — FV) текущей суммы (present value — PV) через некоторый промежуток времени n, исходя из заданной процентной ставки r. Используемую при этом ставку r иногда называют ставкой роста. Дисконтирование представляет собой процесс нахождения денежной величины на заданный момент времени по ее известному или предполагаемому значению в будущем. В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV. Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта. Следует отметить, что в зависимости от условий проведения финансовых операций как наращение, так и дисконтирование могут осуществляться с применением простых, сложных либо непрерывных процентов. Основным экономическим нормативом, используемым при дисконтировании является норма дисконта, выраженная в долях единицы и в процентах в год. Ставка дисконтирования задается, основываясь на следующих показателях: Уровень инфляции; Максимальная норма прибыли при использовании в проекте собственного капитала; Уровень риска; Банковский процент – ставка по депозитам при сравнении эффективности проекта с вложениями денге в банк; Банковский процент – ставка по кредитам при использовании заемного капитала; Ставка рефинансирования (утверждается центральным банком); Доходность альтернативных проектов; На практике наиболее распространенным является применение расчетных алгоритмов для определения ставки дисконтирования. Самым простым из них является учет уровня инфляции, доходности, риска. В этом случае ставка дисконтирования определяется по формуле: i = И+НПР*Р (И – уровень инфляции; Р – поправка на риск; НПР – норма прибыли). Существуют международные методические рекомендации поправки на риск: 1.Низкая. Цель –вложения в развитие производства на базе освоенной техники. Ведичина поправки 3-5%.2.Средняя. Увелечения объема производства и продаж существующей продукции 8-10%.3.Высокая – производство и продвижение на рынок нового продукта 13-15%.4.Очень высокая – инвестиции в научные исследования и инновации 18-20% Дисконтирование денежного потока на каком-либо шаге осуществляется путем умножений его значений на коэффициент дисконтирования. ЧДД определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами. Если ЧДД проекта положителен, проект является эффективным (при данной норме дисконта). Чем больше ЧДД, тем эффективнее проект. Индекс доходности – отношение суммы приведенных эффектов к величине капиталовложений. Если ИД>1, проект эффективен, если ИД < 1 – неэффективен. Внутренняя норма доходности (ВНД) – та норма дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям, определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Срок окупаемости – минимальный временной интервал, за пределами которого интегральный эффект в дальнейшем является неотрицательным.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

— платёж через

— платёж через  лет (

лет (  ) и начальной инвестиции IC (Invested Capital) в размере

) и начальной инвестиции IC (Invested Capital) в размере  чистая приведённая стоимость

чистая приведённая стоимость  рассчитывается по формуле:

рассчитывается по формуле: ,

, — ставка дисконтирования.

— ставка дисконтирования. ,

, — факторы, влияющие на будущие денежные потоки, которые определяются индивидуально для каждого инвестиционного проекта.

— факторы, влияющие на будущие денежные потоки, которые определяются индивидуально для каждого инвестиционного проекта. — стоимость альтернативного вложения средств на данный период, как-то: ставка банковского процента по депозитам, ставка рефинансирования, средняя доходность уже имеющегося бизнеса и т. д.;

— стоимость альтернативного вложения средств на данный период, как-то: ставка банковского процента по депозитам, ставка рефинансирования, средняя доходность уже имеющегося бизнеса и т. д.; — оценка уровня инфляции на выбранный период, как оценка стоимости риска обесценивания средств за период;

— оценка уровня инфляции на выбранный период, как оценка стоимости риска обесценивания средств за период;