|

|

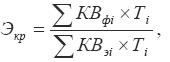

Показатели статистики кредита: объёма кредита, структура, средние остатки кредита, время обращения, темп роста.Предоставление кредитов является основной экономической функцией банков. От эффективности деятельности кредитного учреждения зависит социально - экономическое положение не только самого банка, но и региона, в котором он осуществляет свою работу. Задачи социально - экономического статистического анализа определяются экономическим содержанием и основными функциями кредита как экономической, финансовой категории и его ролью в процессе кредитования физических и юридических лиц - клиентов. Основными функциями кредита в экономике являются: · перераспределение денежных потоков и капиталов и выравнивание нормы прибыли; · аккумулирование свободных финансовых ресурсов с их последующей капитализацией и передачей в пользование заёмщикам на платной основе; · экономия издержек обращения; · осуществление ряда специальных финансовых операций, например трастовых, по обслуживанию механизма вексельного обращения или сделки с недвижимостью; · централизация и концентрация денежных потоков (капитала). Можно выделить несколько групп показателей, которые используются в статистике кредита: 1) показатели остатков задолженности по кредитам коммерческих банков предприятиям, организациям и населению; 2) характеристика объема кредитных вложений осуществляется с помощью показателей остатков задолженности и размера выданных и погашенных ссуд; 3) показатели размера, состава, динамики кредитных ресурсов и кредитных вложений, показатели взаимосвязи кредитных вложений с показателями объема производства, капитальных вложений и размером товаро-материальных ценностей; 4) показателями динамики при характеристике кредитных отношений являются цепные, базисные и среднегодовые темпы роста и прироста, коэффициенты опережения, коэффициенты эластичности; 5) анализ структурных сдвигов в кредитных ресурсах и тенденции их дальнейшего развития проводится на основе изучения показателей удельного веса отдельных видов кредитных ресурсов в общем их объеме за несколько периодов. Объем эффективных ресурсов коммерческих банков рассчитывается по формуле: Кр Э = УФ + ОСС + Д + Ор + Опр – НА – k1 * Об1 – k2 * Об2 – k3 * Об3 – k4 * В – k5 * п, где КрЭ – эффективные кредитные ресурсы; УФ – уставной фонд; ОСС – остатки собственных средств банка; Д – депозиты; Опр – остатки прочих привлеченных средств; НА – ресурсы, вложенные в здания банка и другие низколиквидные активы; Об1 – остатки привлеченных средств до востребования и срочные вклады до 30 дней; Об2 – срочные обязательства от 30 до 90 дней; Об3 – срочные обязательства свыше 90 дней; В – остатки по валютным счетам; п – средства, размещенные в ликвидные активы, исключающие их использование для выдачи ссуд; k 1 – k 5 – нормативы обязательных резервов. Эффективность использования кредитных ресурсов рассчитывается по формуле:

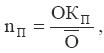

Уровень оборачиваемости кредита характеризуется с помощью двух показателей: 1) показателя количества оборотов, совершенных кредитом за период; 2) показателя длительности пользования кредитом. Скорость погашения (число оборотов кредита за календарный период) рассчитывается по формуле:

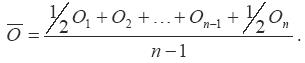

Показатель среднего остатка кредита (средний остаток задолженности по ссудам) рассчитывается по формуле:

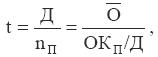

Средняя длительность пользования кредитом

Данный показатель характеризует среднее число дней пользования кредитом. Количество оборотов кредита рассчитывается как отношение оборота ссуд по погашению к их среднему остатку:

Данный показатель характеризует число оборотов, совершенных краткосрочным кредитом за изучаемый период в разрезе по клиентуре банковского учреждения, отрасли и т. д. Кредиты банка - величина малоподвижная. Банк выдает кредиты не каждый час и даже не каждый день. Однако необходимо следить за изменением размеров средних остатков ссуд в динамике. Изменение ссудных активов в анализируемом периоде по сравнению с соответствующим периодом прошлого года можно измерить показателем, характеризующим темп роста: Тр = Средние остатки ссудных активов отчетного периода/Средние остатки ссудных активов прошлого года*100%. Если Тр > 100%, то деятельность банка оценивается положительно; при Тр < 100% работе банка можно дать негативную оценку. Замедление темпов роста приводит к потере позиций банка и вытеснению его с рынка более конкурентоспособными институтами. Темп роста средних остатков ссудных активов принято сопоставлять с темпом роста совокупных активов. Полученный показатель носит название коэффициента опережения:

Kоп = Темп роста ссудных активов/Темп роста суммы активов Этот коэффициент показывает, во сколько раз рост средних остатков ссудных активов опережает рост совокупных активов. Значение коэффициента более 1 свидетельствует об активной работе банка в области кредитных операций.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2025 stydopedia.ru Все материалы защищены законодательством РФ.

|

где КВфi – фактические кредитные вложения;Тi – период, на который выданы ссуды;КВэi – эффективные кредитные ресурсы.

где КВфi – фактические кредитные вложения;Тi – период, на который выданы ссуды;КВэi – эффективные кредитные ресурсы. где ОКП – оборот кредита по погашению;O_ – средние остатки кредита.

где ОКП – оборот кредита по погашению;O_ – средние остатки кредита. или является обратным показателем скорости погашения кредита:

или является обратным показателем скорости погашения кредита:

где Д – число календарных дней в периоде.

где Д – число календарных дней в периоде.