|

|

Последствия финансового кризиса для РоссииДля начала давайте рассмотрим схемы, отражающие состояние разных отраслей, потерпевших мировой финансовый кризис 2008-2010 г.

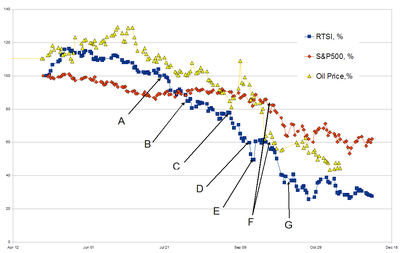

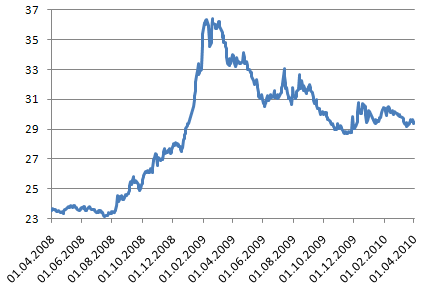

Индекс Российской Торговой Системы в сравнении c S&P 500 (фондовый индекс, список 500 избранных акционерных компаний США, имеющих наибольшую капитализацию) и ценами на сырую нефть. Все цены в процентах относительно значений на 1 Мая 2008 года. Состояние на валютном рынке по состоянию на 2008-2010 г. С апреля по август 2008г. наблюдается стабильное состояние валюты. В промежутке с августа 2008г. по январь 2009г. мы видим тенденцию роста на валютном рынке. До февраля 2009г. валюта стремительно растет, а начиная с февраля снова падает. Таким образом, к апрелю 2010г. валюта достигает уровня 29.

Состояние промышленности 2008- 2010 г. На промежутке, указанном на графике, видно, что состояние промышленности довольно нестабильно. Так, с января до мая 2008г. наблюдается тенденция роста на рынке, а уже в периоде с мая до июля мы видим резкий спад (со 107 до 97). Затем опять мы видим тенденцию роста (до октября 2008г.). С октября до января-февраля 2009г. количество выпускаемой продукции на рынке стремительно уменьшается, в периоде с февраля до ноября 2009г. ситуация на рынке стабильна. С ноября 2009 по январь 2010г. снова проявляется тенденция роста, но уже в промежутке до марта 2010г. включительно происходит спад. Таким образом, можно сказать, что рынок промышленности в указанный промежуток времени претерпевает периодические изменения.

Динамика курса доллара США к российскому рублю. По графику видно, что состояние доллара с апреля по август 2008г. стабильно, однако с августа 2008г. по январь 2009г. намечается тенденция роста доллара. В течение января- апреля 2009г. курс доллара постоянно растет. С мая 2009г. доллар теряет свою стабильность, и можно увидеть, что доллар то растет, то падает. В принципе видно, что общая тенденция – это уменьшение стоимости доллара (в периоде с мая 2009г. до апреля 2010г.) По словам Владимира Путина, кризис напоминает «идеальный шторм», когда «разыгравшиеся природные стихии сходятся в одной точке и кратно умножают свою разрушительную силу». Он носит многоплановый характер - системный и циклический. Он носит глобальный характер не только в мировом масштабе, но и для всех секторов российской экономики. У глобального экономического кризиса в воздействии на Россию имеются специфические особенности, связанные с важнейшими проблемами российской экономики: 1. Высокая зависимость от экспорта природных ресурсов. 2. Низкая конкурентоспособность несырьевых секторов экономики. 3. Недостаточная развитость финансового сектора. С 20-ых гг. прошлого века волны Кондратьева обходили Россию стороной – мы развивались вне рамок мирового экономического цикла. Более того, на протяжении последней волны мы двигались в противофазе с общемировым циклом – последняя четверть века, принесшая расцвет западной экономике, для России характеризовалась сначала застоем, а потом глубочайшей депрессией. Это стало своеобразной платой за возможность вписаться в мировую экономическую модель и занять в ней возможное для нас место. Позволяет ли экономическая динамика последних лет в России предположить, что мы уже двигаемся в русле общемировых тенденций? Есть ли взаимосвязь (точнее, зависимость России от мировой конъюнктуры), и гипотетический мировой кризис 2014-2015гг не минует и Россию. Уже в 2008 году Россию вслед за всем миром охватил глобальный финансовый кризис, от которого пострадали многие банки, крупные и мелкие компании и практически большинство населения страны. В 2009 году он продолжает углубляться. Понятно, что кризис 2008 года в России не возник сам по себе. На то были определенные причины как внутри страны, так и за ее пределами. Причиной финансового кризиса в России стало то, что фондовый рынок сильно зависит от иностранных инвесторов. При общем объеме российского рынка акций около 200 млрд. долл. почти 70% принадлежали иностранным вкладчикам. [2]В России виртуальный фондовый рынок последние годы рос уверенно и быстро. Но как только инвесторам из США, Европы и Азии срочно понадобились средства, они стали продавать акции российских компаний. Около 100 млрд. долл. было выведено с российского фондового рынка. Акции выбрасывались крупными партиями и резко падали в цене. Фондовый рынок рухнул. Первой мишенью такого падения фондового рынка стали банки. Российские банки, облегчая себе жизнь, не особо любили кредитовать реальный производственный сектор, для них гораздо интереснее было без всякой головной боли играть на фондовом рынке временно свободными деньгами клиентов. Банки потеряли большую часть клиентских денег, которыми они играли на рынке. Продать акции по новым, более низким ценам, означало зафиксировать огромные убытки. Объемы потерь стали катастрофическими. В результате у банков образовались огромные дыры в балансах, банки не могут дать никому кредиты, т.к. нет денег. За последнее десятилетие доступность кредитных ресурсов на Западе была просто потрясающая, а процентные ставки – просто сладкими для бизнеса. И потому второй жертвой рухнувшего финансового рынка стали заемщики у западных банков. Западные банки из-за проблем в своих странах начинают отзывать кредиты, выданные российским банкам и компаниям, что катастрофически усугубляет ситуацию. У крупнейших российских компаний резко падает капитализация, рассчитываемая исходя из показателей цен на акции компаний на виртуальном фондовом рынке. Это является еще одним основанием, по которому западные банки стали автоматически требовать отзыва части кредитов, а рейтинговые агентства стали понижать рейтинги этих компаний. От рейтинга и суммы капитализации зависит и объем кредитов. При понижении этих показателей идет почти автоматический отзыв части кредитов и исчезает возможность для компании взять еще где-либо новые кредиты, чтобы продержаться в трудные времена. В общем, для банков и крупных компаний, которые сидят на кредитной игле, настала ситуация апокалипсиса. Закономерными последствиями финансового кризиса стало замедление темпов развития экономики и повышение уровня безработицы. Около 50% предприятий РФ уменьшили объемы производства. И финансовый кризис из 2008 года в России перекочевал в 2009 год в виде экономического кризиса, прибавив проблем не только финансовому сектору и промышленным предприятиям, теперь кризис дошел и коснулся почти каждого. Сокращение штатов предприятий и понижение доходов больно ударит по населению России. Сегодняшняя экономика России представляет собой страшно раздутый сырьевой сектор. За последние 10 лет, прошедшие после последнего дефолта, страна деградировала под нефтедолларовым дождем. Бюджет России получал в эти годы 53% доходов за счет таможенных платежей, которые формировались из цен на нефть и спроса на металл. Такая экономика России, ориентированная на экспорт сырьевых товаров, столкнулась с ситуацией, когда спрос и цены на сырье упали. Резкое падение цен на нефть с почти 150$ до 40$ за баррель очень резко ограничило наполнение бюджета страны Сокращение персонала в России заметно не меньше, чем в остальных странах мира, пострадавших от мирового экономического кризиса. Практически во всех секторах экономики наблюдается сокращение персонала. Однако есть отрасли, в которых проводятся наибольшие сокращения сотрудников. Наибольшим сокращениям подверглись отрасли, которые были накачены деньгами, раздували штаты или просто были спекулятивным. Больше всего пострадали те компании, которые физически ничего не производят, а фактически продают воздух. Исключением являются строители, надувшие пузырь цен на недвижимость, который сейчас сдувается, вызывая сильнейшую безработицу в этой отрасли. После того как финансовый и строительный пузыри стали сдуваться, сокращения персонала начались в компаниях, занимающихся строительством, финансовыми услугами, банках. Стали закрываться различные PR и рекламные агентства, туристические агентства. Массово высвобождается «офисный планктон», это те люди, которые просто получали зарплату за факт нахождения на работе. Специалисты высокого класса остались на своих местах, хотя большинству урезали зарплату. Отрасли, которые реально что-то производят в физическом выражении, безработица в России коснулась не так сильно, хотя тоже потрепала. Многие предприятия работают на кредитах, но в условиях кризиса получить кредит на производство становится практически невозможно, либо не выгодно, к тому же спрос на продукцию стал снижаться. "Мировой экономический кризис показал: дела наши обстоят далеко не самым лучшим образом. Двадцать лет бурных преобразований так и не избавили нашу страну от унизительной сырьевой зависимости." "Для России главный и пока ещё не до конца выученный урок – это уход от нашей сырьевой зависимости. Наша посткризисная экономика должна базироваться на знаниях, должна базироваться на инновационных технологиях, а не на сырьевых возможностях России, сколь бы безграничны они ни были. Скажу, кстати, что пока изменений в этой сфере у нас нет, и, несмотря на то что кризис по всем больно ударил, меняться никто особенно не хочет. Это печальный вывод, и я вынужден его сделать с этой трибуны: пока наш бизнес не меняется, и государство меняется не так, как хотелось бы." И так, подытожим: произошли обвал фондового рынка, бегство иностранного капитала, девальвация рубля, обесценивание акций практически всех крупных корпораций и банков. Масштаб снижения капитализации российского фондового рынка несоизмерим со снижением этих рынков в других странах мира. Помимо внешних факторов, в российских реалиях доминируют внутренние факторы. К ним надо отнести: 1) Перегрев экономики деньгами, когда нефтедоллары и кредиты по низким ставкам развратили предпринимателей и государство. 2) Высокая корпоративная задолженность. Задолженность крупнейших компаний за несколько лет возросла со 100 млрд. долларов до 500 млрд.

Рис. 3.1 Внешний долг негосударственного сектора 3) Низкий рост производительности труда по сравнению с ростом доходов, рост финансового сектора по сравнению с ростом реального сектора. 4) Снижение инвестиционной привлекательности и отток капитала из России. (Сыграли свою роль конфликты вокруг ВР, Евросети, Мечела и Южноосетинский конфликт). 5) Отсутствие в России реальных источников долгосрочных инвестиций. Более половины суммы всех банковских кредитов российским предприятиям - это кредиты до 1 года. Т.е. деньги связанные не с инвестициями, а с текущим пополнением оборотного капитала. Изменения в структуре экономики - сжатие конкурентных секторов промышленности в последнее десятилетие - является объяснением того, почему в этот кризис в России мы практически не видим примеров импортозамещения. Их просто негде наблюдать. Если десять лет назад, после кризиса 98-го года, воспользовавшись девальвацией рубля, промышленность резко воспряла, то в последние годы она окончательно сникла, в т. ч. благодаря последовательной политике укрепления рубля. Проблемой на ближайшие годы станет вопрос о выживании остатков нашего машиностроения в конкурентной борьбе с продукцией китайских производителей. Существующая экспортно-сырьевая структура экономики России окажется нежизнеспособна в послекризисный период. В связи с этим любые антикризисные меры должны способствовать диверсификации экономики. В сравнении с общемировой экономической системой наш выход из кризиса будет более затратен, более трудоемок, более требователен к системной структурной перестройке и займет больше времени. Однако это не значит, что для России шансы упущены. Наличие экономических циклов, смены технологических укладов, дает возможность перестроить сложившийся мировой порядок. Ближайшие пять-семь лет являются наиболее критичными для модернизации и диверсификации экономики страны, именно в ближайшие годы закладываются основы для инновацион-ного лидерства стран следующего технологического уклада. Заявления политиков и некоторых экономистов о том, что экономика России выйдет из кризиса еще более сильной, лишь по форме можно оценить как перспективные. Но нигде не подвергается критике экономическая политика, до сих пор отторгающая инновационное развитие. Почему именно этот кризис должен усилить экономику, если этого не сделали другие кризисы? Ответы на эти вопросы не предполагаются, они не ищутся активно, поскольку в этом случае придется оценивать суть проводимой политики. Преобладают настроения переждать экономический кризис, не меняя экономической модели в интересах развития реального сектора экономики и активизации процессов технологической модернизации. Россия оказалась в числе стран, получившей большие доходы от конъюнктурного роста цен на товары ее сырьевой группы. Она имела уникальный исторический шанс использовать "золотой дождь" для упреждающего технологического рывка при определенной политике. Многими ведущими экономистами такая точка зрения поддерживалась. Но возобладала стратегия инерционной деятельности правительства, которая выразилась в самом пассивном использовании сырьевой ренты в виде предусмотрительного складирования нефтедолларов во всякого рода фондах. Чтобы оценить эффективность данной политики, приведем небольшое сравнение с Норвегией, которая формировала аналогичные фонды. При примерно одинаковой структуре экспорта, но более высокой себестоимости углеводородов, к началу нынешнего года Норвегия накопила в резервном фонде 329,2 млрд. долл. Накапливая большие резервы, Норвегия активно заимствовала. К концу 2007 г. отношение государственного и корпоративного долга составило 126% ВВП против 36% у России. Норвегия много тратила на социальные программы и стимулировала развитие технологий. Весьма активно тратили и жили в долг другие развитые страны, включая США, где в 2009 г. предполагается более 1 трлн. долл. бюджетного дефицита. Эти страны встретили кризис с долгами, но с новыми технологиями, а Россия - с тающими из-за кризиса валютными накоплениями да изношенной рухлядью основных фондов. Кризис явился моментом истины: эффективна та экономика, которая расходует накопления на нужды технологического прогресса. А еще эффективнее экономика, заимствующая на эти же цели, поскольку при этом происходит накопление конкурентоспособности и макроэкономической эффективности. Напротив, монетарные накопления при устаревших фондах - это изъятие из активного оборота ресурсов реальной экономики в пользу финансового сектора, да еще ради размещения в зарубежных активах. На этом основании я оцениваю проводившуюся в России экономическую политику как стратегически неэффективную. Из-за финансового кризиса в России в 2008-2009 годах правительство уже пошло на сокращение государственных проектов в области инфраструктуры и строительства. Крупнейшие компании сокращают свои инвестиционные программы. Кризис коснулся уже каждого предприятия и каждого сотрудника, предприятия сокращают рабочий день и рабочую недели. Некоторые компании проводят сокращение персонала. Растет безработица. Банки подняли ставки по кредитам, сворачивают ипотечные программы. Из положительных моментов последствий финансового кризиса в России можно выделить оздоровление экономики, оживление предпринимательской инициативы, замещение импортных товаров – отечественными( к примеру, правительство РФ создает программу по утилизации подержанных отечественных автомобилей на новые отечественные. При этом человеку выплачивается 50 000 тысяч рублей, при покупке нового авто, а в случае, если гражданин берет кредит на новый автомобиль отечественной марки, государство обязуется выплатить ½ этого кредита). Разорение неконкурентоспособных предприятий и развитие более эффективных и жизнеспособных. Повышение уровня конкуренции и как следствие, снижение цен на некоторые товары. Кризис в России уже вызвал снижение цен на бензин, на недвижимость и землю, сдувание многих пузырей на разных рынках. Что будет дальше, могут сказать эксперты по финансовому кризису. Рассмотрим же мнения экспертов, взятых мной с сайтаrts.ru : Михайл Хазин президент компании экспертного консультирования "Неокон": "Кризис сильно изменит и уже начинает менять структуру цен, да и структуру потребления. И я не исключаю, что семьям и среднего достатка придется ограничивать потребление, будь-то бензиновое или продовольственное." Евгений Ясин научный руководитель Высшей школы экономики, профессор: "В России есть возможность выбраться из этой ситуации быстро, может, за год, но с определенными потерями...У нас в торговле ограниченная роль. И в этом наше счастье, мы не попали в эпицентр урагана. В результате сегодня мы имеем все шансы, чтобы выбраться из кризисной ситуации...Если мы согласимся, что темпы экономического роста снизятся, а государственные расходы значительно сократятся, чтобы снизить инфляцию, то все проблемы будут решены" Михаил Делягин директор Института проблем глобализации:"Я боюсь, что это надолго и никто не знает насколько, большая часть бизнеса еще не поняла, что происходит" Линдон Ларуш крупнейший американский экономист:"Невозможно дать простой прогноз, события могут развиваться по-разному. Например, крупные долларовые инвесторы, такие как Китай и другие страны, начнут менять валюту. В том числе и Россия будет пытаться налаживать более тесное сотрудничество с Европой и другими странами. Деньги будут выводиться из долларовой зоны. И это исключительно защитная мера — весь мир в курсе стремительного обвала доллара. Некоторые страны предпочтут комбинацию различных валют, а не только доллары. " Заключение Из всего выше сказанного, можно сделать вывод, что для поддержания экономической стабильности в обществе государство проводит антициклическую политику, направленную, прежде всего, на смягчение циклических колебаний. Важнейшими инструментами, с помощью которых государство воздействует на экономический цикл, выступают кредитно-денежные и бюджетно-налоговые рычаги. Во время кризиса государственные меры направлены на стимулирование производства, а во время подъема — на его сдерживание. Так, в фазе подъема дорожает кредит, вводятся новые налоги, повышаются старые, отменяется ускоренная амортизация и налоговые льготы на новые инвестиции. В условиях кризиса, наоборот, государственные меры направлены на удешевление кредита, сокращение налогов, на ускоренную амортизацию и налоговые скидки на новые инвестиции. Таким образом, происходит переплетение стихийно-рыночного механизма функционирования экономики в форме циклических кризисов с сознательным государственным воздействием на воспроизводственный процесс. Нельзя не отметить, что важным неотъемлемым элементом современного экономического кризиса стала инфляция. Она взаимодействует с циклическим движением экономики и меняет механизм цикла. Это изменение характеризуется уменьшением "чувствительности" цен к кризисному сужению рыночного спроса и увеличению этой чувствительности к росту спроса. Суть в том, что крупный капитал, монополии приспосабливаются к уменьшению платежеспособного спроса населения путем сокращения производства при сохранении высоких цен. Государство же помогает крупным фирмам "управлять" таким путем кризисом. В результате в современных кризисах наблюдается противоборство двух тенденций в ценообразовании: повышательной, связанной с деятельностью крупного капитала и государства, и понижательной, порождаемой циклическим сокращением емкости рынка. Таким образом, механизм современных циклов сочетает кризис и инфляцию. В связи с этим, антициклическая направленность государственной политики сменилась антиинфляционной. За последние 50 лет экономисты стали лучше понимать, как проводить эффективную антициклическую политику, - это подтверждает строгий анализ данных. После двух десятилетий низкой волатильности макроиндикаторов в развитых странах мировой кризис 2008-2009 годов вновь актуализировал вопрос: жива ли теория цикла? Насколько релевантно его описание с помощью дисперсии отклонений экономических показателей от гладких трендов, действительно ли изучение их траекторий в фазе кризиса не даёт дополнительных знаний о цикле? В каком направлении может развиваться теория в нынешних кризисных условиях? С учётом последствий мирового кризиса возникли сомнения не только в действенности той или иной макроэкономической теории, но и в их смысле. Разумеется, теория должна обладать определённой внутренней красотой и стройностью, иначе она вряд ли будет достаточно убедительной и признанной. Кроме того, теория призвана давать глубокое понимание объекта исследования, причём в экономике - в развитии, абсорбируя новые крупные тенденции. В отношении теории реальность выступает, так сказать, в виде шоков, которые заставляют пересматривать теоретические основы и включать в цели исследователя нерешённые задачи. Иными словами, любая теория нуждается в осмысленном применении: она должна решать конкретные задачи, чтобы не стать отвлечённой игрой разума. В реальной жизни правительства развитых стран при выработки бюджетной политики, фирмы при планировании инвестиций и заимствований , коммерческие и инвестиционные банки при построении своих стратегий опираются на прогнозы уровня основных экономических показателей, а не на их дисперсию . Современная теория цикла самоустранилась от прогнозирования конъюнктуры , по этому на практике решением этой задачи занимаются множество прогнозистов, которые нередко используют недостаточно теоретически обоснованные методы и модели. Интерес к теории цикла и возможным антициклическим действиям правительств обусловлен значением колебаний деловой активности для финансовых и сырьевых рынков, их воздействием на структуру мировой экономики и интенсивность научно-технического прогресса . Циклические колебания особенно кризисы , связаны с огромными издержками для экономики в целом, по этому задача смягчение или предотвращения кризиса всегда будет актуальна. Насколько тесно взаимосвязаны реальная история развития макроэкономической мысли и экономические процессы последнего столетия? Глубокие кризисы 20-го века приводили к существенным изменениям в макроэкономической теории: Великая депрессия открыла дорогу кейнсианству, нефтяные шоки 1970-х годов - экономике предложения неоклассического толка. С некоторым лагом смена макроэкономических парадигм определяла и смену ориентиров макроэкономической политики в развитых странах. Сам факт повторения внезапных и глубоких экономических кризисов говорит о том, что одному из разделов макроэкономики – теории цикла – ещё далеко до достаточно аккуратного описания реальных процессов. В связи с этим возникает ряд вопросов. Объясняется ли отсутствие глобального кризиса в течение 35 лет успехами современной экономической мысли и правильным антициклическим и макроэкономическим регулированием? Стал ли кризис отчасти результатом чрезмерной веры макроэкономистов в свои достижения? Люди склонны думать, что правильный ответ – «да» в обоих случаях, но все -таки какие-то важные моменты современная теория цикла оставила за скобками. Список использованной литературы 1. Википедия http://ru.wikipedia.org. 2. Данные http://rts.micex.ru/ на 2010. 3. В.Е.Ланкина .Менеджмент организации. Учебное пособие для подготовки к итоговому междисциплинарному экзамену профессиональной подготовки менеджера.2010. 4. Газета Экономика и жизнь.2008. 5. С.Н Ивашевский . Учебник. 2008. 6. http://www.gks.ru материалы на 2008. 7. Л.С Тарасевич. П.И.Гребенников. Макроэкономика. Учебник.2008. 8. Н.И Шмелев Кризис внутри кризиса .Вопросы экономики.2008. 9. Т.Г Агапова. С.Ф. Серегина. Макроэкономика. Учебник. 2008. 10. http://www.e-college.ru . 2009-2010. 11. http://www.finam.ru. 2009-2010. 12. В. Мау. Драма 2008 года: от экономического чуда к экономическому кризису. Вопросы экономики . 2009. [1] ЕВРАЗИЙСКИЙ МЕЖДУНАРОДНЫЙ НАУЧНО-АНАЛИТИЧЕСКИЙ ЖУРНАЛ Проблемы современной экономики, N 2(30) [2] БКС-ЭКСПРЕСС информационный портал

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2026 stydopedia.ru Все материалы защищены законодательством РФ.

|