|

|

Анализ и диагностика рентабельности активов и собственного капитала.Практическое занятие (6) к теме 20

20.1 – Анализ имущества и источников его формирования. Общество с ограниченной ответственностью создано в июне 2006 года, занимается оптово-розничной торговлей запасными частями к авто- и сельхозтехнике. ООО имеет два магазина, арендует два помещения, каждый площадью более 150 кв.м., в связи с этим деятельность не подпадает под обложение единым налогом на вмененный доход. В основные расходы входят: зарплата, аренда, рекламные расходы, услуги банка, транспортные расходы. Фонд оплаты труда в месяц 168000т.р. В штате 8 человек: директор, коммерческий директор, главный бухгалтер, грузчик, 4 продавца.

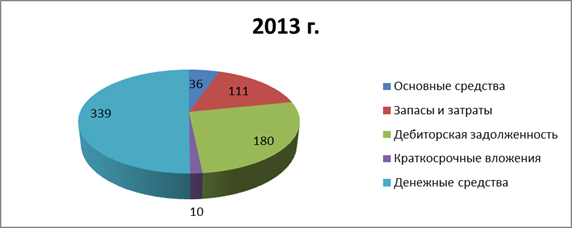

Рис.20.1. Оргструктура предприятия. Конкурентное преимущество товаров компании обеспечивается внедрением систем управления качеством и конкурентоспособными ценами. Постоянно отслеживается качество изготовленной продукции. По данным бухгалтерской отчетности строится аналитический баланс и дается общая оценка финансового положения организации, а также оценивается состояние и использование имущества организации. Также анализируются данные аналитического баланса по горизонтали и вертикали (табл.20.1). Как видно из табл.20.1, основными источниками финансовых ресурсов коммерческой организации являются заемные средства (в виде кредиторской задолженности), доля которых снизилась за истекший год на 12,8% и достигла 60,7%. Доля собственных средств, наоборот, повысилась на 12,8% и составила 39,3%, что говорит о положительной динамике развития предприятия. Большая часть финансовых ресурсов организации вложена в оборотные активы, доля которых за истекший период возросла на 13,4% и достигла 94% общей суммы хозяйственных средств. Это произошло в основном за счет снижения дебиторской задолженности на 98 тыс. руб. и повышения денежных средств на 44 тыс. руб. (рис.20.2). У предприятия нет долгосрочных финансовых вложений, что свидетельствует об отсутствии инвестиционной деятельности на предприятии. Из таблицы 20.1 также видно, что общая сумма капитала и резервов выросла на 40,1%, что в сумме составило 71 тыс. руб. Это произошло за счет повышения нераспределенной прибыли. Уставный капитал остался прежним. Таблица 20.1 Аналитическая группировка и анализ статей актива и пассива баланса

За анализируемый период на предприятии не возникло никаких долгосрочных обязательств. Краткосрочные финансовые вложения снизились на 6,5%, что в сумме составило 19 тыс. руб. Это произошло за счет снижения кредиторской задолженности. Общая сумма заемных средств также уменьшилась на 19 тыс. руб. По полученным данным видно, что на предприятии идет уменьшение дебиторской задолженности и уменьшение кредиторской, что свидетельствует об увеличении финансовой устойчивости предприятия. На данном предприятии достаточно высокая доля заемного капитала 60,7%, это свидетельствует о том, что необходимо уменьшать задолженности предприятия. В общем, подводя итоги, можно сказать, что на предприятии идет улучшение финансового состояния, т.к. доля обязательств уменьшается.

Рис.20.2. Источники формирования имущества предприятия 20.2. Анализ ликвидности и платежеспособности предприятия. Анализ абсолютной ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые сгруппируются по степени срочности их погашения. В зависимости от степени ликвидности активы предприятия разделяются на следующие группы: А1 - наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения; А2 - быстро реализуемые активы - дебиторская задолженность и прочие активы; А3 - медленно реализуемые активы - запасы (без строки 1217 и расходов будущих периодов); А4 - труднореализуемые активы - итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу. Пассивы баланса группируются по степени срочности их оплаты: П1 - наиболее срочные обязательства - кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок; П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства; П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства; П4 - постоянные пассивы - итог раздела III пассива баланса. Баланс считается абсолютно ликвидным, если соблюдается следующее соотношение: А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4. Таблица 20.2 Анализ ликвидности баланса предприятия

Из полученных данных видно, что баланс предприятия по трем соотношениям актива и пассива отвечает требованиям, только по одному он абсолютно не ликвидный. Это говорит о том, что предприятие является временно не платежеспособным из-за недостаточной обеспеченности денежными средствами. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочной задолженности может быть покрыта наиболее ликвидными оборотными активами - денежными средствами и краткосрочными финансовыми вложениями: Кла = А1 / (П1+П2) . (20.1) Принято считать, что нормальный уровень коэффициента абсолютной ликвидности должен быть 0,2. Коэффициент промежуточного покрытия (быстрой ликвидности) показывает, какую часть краткосрочной задолженности предприятие может погасить за счет денежных средств, краткосрочных финансовых вложений и дебиторских долгов: Клб = (А1+А2) / (П1+П2) . (20.2) Нормальный уровень коэффициента промежуточного покрытия должен быть от 0,8 до 1. Общий коэффициент покрытия (текущей ликвидности) показывает, в какой степени оборотные активы предприятия превышают его краткосрочные обязательства: Клт = (А1+А2+А3) / (П1+П2) . (20.3) Принято считать, что нормальный уровень коэффициента общего покрытия должен быть равен 2 и не должен опускаться ниже 1. Таблица 20.3 Коэффициенты платежеспособности предприятия

По рассчитанным показателям относительной ликвидности видно, что предприятие является платежеспособным по всем параметрам, кроме коэффициента текущей ликвидности, но в дальнейшем намечается повышение данного показателя (рис.20.3). В качестве рекомендаций можно предложить предприятию снижать краткосрочные обязательства и повышать долю собственного капитала.

Рис.20.3. Показатели платежеспособности 20.3. Анализ финансовой устойчивости и деловой активности предприятия. Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это, как уже отмечалось, дает возможность оценить, в какой степени организация готова к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении. Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат. Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников. Наличие собственных оборотных средств (СОС): СОС = стр.1490 - стр.1190 . (20.4) Наличие собственных и долгосрочных заемных источников формирования запасов и затрат или функционирующий капитал (КФ): КФ = стр.1490 + стр.1590 - стр.1190 . (20.5) Общая величина основных источников формирования запасов и затрат (Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы - Внеоборотные активы): ВИ = стр.1490 + стр.1590 + стр.1690 - стр.1190 . (20.6) Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования: 1) Излишек или недостаток собственных оборотных средств: ФСОС= СОС – ЗЗ , (20.7) где ФСОС – излишек или недостаток собственных оборотных средств. 2) Излишек или недостаток перманентного капитала: ФПК = ПК – ЗЗ , (20.8) где ФПК – излишек или недостаток перманентного капитала. 3) Излишек или недостаток всех источников (показатель финансово – эксплуатационной потребности): ФВИ = ВИ – ЗЗ , (20.9) где Фви – излишек или недостаток всех источников. С помощью этих показателей определяется трехмерный (трехкомпонентный) показатель типа финансового состояния, то есть: 1, если Ф>0, S(Ф) = 0, если Ф<0. Вычисление трёх показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. По степени устойчивости можно выделить четыре типа финансовых ситуаций: 1) Абсолютная устойчивость финансового состояния, если S = {1, 1, 1} При абсолютной финансовой устойчивости предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. В российской практике такая финансовая устойчивость встречается крайне редко, представляет собой крайний тип финансовой устойчивости. 2) Нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, то есть S = {0, 1, 1} Это соотношение показывает, что предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты. 3) Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращение дебиторов и ускорение оборачиваемости запасов, то есть S = {0, 0, 1} Пределом финансовой неустойчивости является кризисное состояние предприятия. Оно проявляется в том, что наряду с нехваткой «нормальных» источников покрытия запасов и затрат (к их числу может относиться часть внеоборотных активов, просроченная задолженность и т.д.) предприятие имеет убытки, непогашенные обязательства, безнадежную дебиторскую задолженность. 4) Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставной капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы, то есть: S = {0, 0, 0} При кризисном и неустойчивом финансовом состоянии устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат. Таблица 20.4 Показатели абсолютной финансовой устойчивости

Из полученных данных видно, что финансовое состояние анализируемого предприятия на 2013 г. относилось к неустойчивому, а к 2014 г. приблизилось к абсолютно устойчивому финансовому состоянию. В 2015 г. ситуация ухудшилась – неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторов и ускорения оборачиваемости запасов. Для оценки относительной финансовой устойчивости применяется система коэффициентов капитализации. Таблица 20.5 Относительные показатели финансовой устойчивости предприятия

Нормальное значение коэффициента собственности (автономии) - 0,7. На анализируемом предприятии этот показатель значительно ниже, а значит оно финансово неустойчиво, нестабильно, зависимо от внешних кредиторов. Есть благоприятная тенденция роста показателя (рис.20.4). Коэффициент финансовой зависимости показывает, насколько велика доля заемных средств на предприятии. В нашем случае на 2015 год показатель 2,55 означает, что в каждом 2,55 руб., вложенном в активы, 1,55 руб. – заемные. Это много, что опять говорит о финансовой неустойчивости и зависимости. Нормативное значение коэффициента мобильности (маневренности) собственных средств - 0,2-0,5. Верхняя граница этого показателя означает большие возможности для финансовых маневров у предприятия. В организации этот коэффициент превышает норматив, что говорит о больших возможностях финансового маневрирования у предприятия. Коэффициент концентрации заемного капитала высок, это отрицательно отражается на финансовой устойчивости предприятия (рис.20.5). За критическое значение коэффициента соотношения заемных и собственных средств принимают 0,7. Если показатель превышает эту величину, то финансовая устойчивость предприятия ставится под сомнение. На анализируемом предприятии значение превышает норму, что говорит о большой доли заемных средств, но есть тенденция к снижению показателя в будущем. Коэффициент обеспеченности оборотных средств собственными оборотными средствами - минимальное значение этого показателя - 0,1. При показателе ниже этого значения структура баланса признается неудовлетворительной, а предприятие – неплатежеспособным. Так происходило в 2013 году. Более высокая величина показателя 0,2 свидетельствует о хорошем финансовом состоянии предприятия, о его возможности проводить независимую финансовую политику. Так происходило в 2014 г., а в 2015 г. показатель вырос. На предприятии велика доля заемного капитала, что плохо сказывается на финансовой устойчивости предприятия. Предприятию необходимо вводить в оборот собственные основные средства и уменьшать долю заемных средств. В процессе анализа необходимо изучить изменение оборачиваемости капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов статей нужно умножить на количество дней в анализируемом периоде и разделить на сумму оборота по реализации. Данные анализа занести в таблицу 20.6. Таблица 20.6 Система показателей деловой активности

По данным таблицы 20.6 видно, что деятельность организации можно оценить как достаточно активную: значения многих показателей увеличились. Выросла прибыль, что свидетельствует об относительном снижении издержек обращения. Рост фондоотдачи и производительности труда характеризует предприятие с положительной стороны. Произошло ускорение оборачиваемости оборотного капитала. Это произошло за счет ускорения оборачиваемости денежной наличности. Ускорилась оборачиваемость оборотных средств, дебиторской задолженности и кредиторской задолженности (рис.20.6).

Рис.20.6. Изменение времени оборота, дни Отрицательным моментом можно назвать замедление оборачиваемости собственного капитала, запасов. Как положительный момент следует отметить сокращение продолжительности операционного цикла. 20.4. Анализ прибыли и рентабельности предприятия. Финансовое состояние предприятий - это характеристика его конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими организациями. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников. Прибыль, которая учитывает все результаты производственно-хозяйственной деятельности предприятия, называется балансовая прибыль. Она включает, - прибыль от реализации продукции (работ, услуг), прибыль от прочей реализации, уменьшенным на сумму расходов по этим операциям. Из таблицы 20.7 можно сделать следующие выводы: увеличение показателя выручки свидетельствует о том, что организация получает все больший доход от основной деятельности. Увеличение расходов на производство и сбыт продукции и расходов от ФХД – отрицательная тенденция, но она может быть положительной, если при этом повышается качество продукции. Рост прибыли от продаж и чистой прибыли благоприятен и свидетельствует об увеличении рентабельности продукции. Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. Эти показатели могут рассчитываться на основе балансовой прибыли и прибыли от реализации.

Таблица 20.7 Анализ прибыли предприятия

Таблица 20.8 Динамика показателей рентабельности

Рис.20.7. Изменение показателей рентабельности. Вследствие повышения прибыли, все показатели рентабельности увеличиваются (табл.20.8 и рис.20.7). В связи с этим период окупаемости собственного капитала уменьшился на 0,2 года.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|