|

|

Задачи к теме 9. Управление оборотным капиталом1. Компания формирует запасы для производственных нужд.

Определите: оптимальный размер заказа, максимальный размер запаса, минимальный размер запаса, уровень запаса, при котором необходимо делать заказ. По условию задачи Smin = 4000 шт., Smax = 8000 шт., Smid = 6000 шт., P*C = 1065 руб., F = 3000 руб., MD = 20дн., AD = 16 дн., AU = 12 дн. а) определим оптимальный размер заказа EOQ= б) RP =MU*MD = в) MS = EOQ+RP-LU*LD=184 + 552 - г) SS=RP-AD*AU = 552 -

2. Компания А ежегодно приобретает 500 000 единиц продукции по цене 2 рубля за единицу. Затраты по хранению составляют 20% от цены продукции. Компания может заказывать продукцию у двух производителей: - постоянные затраты на выполнение одного заказа у компании В составляют 100 рублей, срок выполнения 3 дня, - постоянные затраты на выполнение заказа у компании С составляют 75 рублей, срок выполнения 5 дней. а) определите величину оптимального размера заказа для компании А применительно к заказам каждого из производителей, б) определите, сколько заказов должна разместить компания А применительно к каждому из поставщиков (при условии, что используется только один поставщик), в) при каком уровне запасов следует размещать заказы у каждого из производителей, г) какого из поставщиков следует предпочесть, принимая во внимание только затраты, связанные с запасами. По условию задачи S = 500 000 ед., С= 0,2, Р = 2 руб., Fв = 100 руб., Fс = 75 руб., Dв = 3 дн., Dс = 5 дн.

Проведем расчет по данным компании В: а) EOQ= б) N= в) RP=MU*MD = г) Tt = Tc + To = 0,2*2* Проведем расчет по данным компании С: а) EOQ= б) N= в) RP=MU*MD = г) Tt = Tc + To = 0,2*2*

Поскольку совокупные затраты по управлению запасами при работе с компанией С меньше, то следует предпочесть данного поставщика.

3. У предприятия потребность в наличных составляет 900 тыс.руб. в месяц. Ожидается, что наличные будут оплачиваться равномерно. Годовая ставка составляет 12%. Транзакционные затраты - 1000 руб. на сделку. Определите оптимальную величину остатка денежных средств на счете (модель Баумоля), величину среднего остатка.

По условию задачи V = 900000 руб. в месяц, C = 1000 руб., r = Определим оптимальную величину остатка денежных средств: Q = Средний остаток: Q/2 =

4. Сотрудники компании АВС оценили дисперсию сальдо дневного денежного потока в 2,5 млн.руб. Компания платит 20 000 руб. за каждую операцию по покупке и продаже ценных бумаг, которые дают 5% годовых. Компания использует для управления денежными средствами модель Миллера-Орра. Кроме того, компания решила поддерживать минимальный уровень денежных средств на счете 3 млн. руб. Определите целевой остаток средств на счете, верхний предел колебания денежных средств на счете, а также средний остаток. По условию задачи σ² = 2500000руб., С = 20000 руб., L= 3000000 руб., r = Рассчитаем целевой остаток: Z= Определим верхний предел колебания денежных средств на счете: Н = Средний остаток денежных средств: М =

5. Фирма предполагает продать товары в кредит на 20 млн.руб. в год при текущей кредитной политике. Переменные затраты составляют 80% от объема продаж, а стоимость финансирования дебиторской задолженности - 8% в год. Текущая кредитная политика построена на условиях «net 25». Однако средний период просрочки платежа составляет 30 дней. «Просроченная» дебиторская задолженность составляет 3% от объема продаж. Кредитный менеджер предлагает несколько альтернативных вариантов кредитной политики: - увеличение кредитного периода до «net 40». По предварительным оценкам это мера может привести к росту объема продаж до 20,5 млн.руб., средний период просрочки платежей - 45 дней, «просроченная» дебиторская задолженность – 3% от базового плюс 5% от дополнительного объема продаж, - сокращение кредитного периода до «net 20». По предварительным оценкам это мера может привести к снижению объема продаж до 18 млн.руб., средний период просрочки платежей - 22 дней, «просроченная» дебиторская задолженность – 1% от нового объема продаж, Оцените каждое предложение кредитного менеджера. Для решения задачи необходимо определить на какую величину изменится дебиторская задолженность и прибыль предприятия при изменении кредитной политики. Сопоставим последовательно текущий вариант кредитной политики с 1 и 2 альтернативными вариантами, предлагаемыми кредитным менеджером. Оценим первый вариант: Прирост дебиторской задолженности в результате изменения кредитной политики при условии увеличения объема реализации: ∆Dз = [(DSO1 – DSO0)* По условию задачи S0 = 20 000000руб., V = 0,8, k = 0,08, DSO0 = 30 дн., B0 = 0,03, S1 = 20 500000 руб., DSO1 = 45 дн., B1*S1 = 0,03*S0 + 0,05 *(S1-S0) ∆Dз = [(45 – 30)* Далее оценим влияние кредитной политики на прибыль: ∆P=(S1-S0)*(1-V) - k*∆Dз - (B1*S1 – B0*S0) - (D1*P1*S1 – D0*P0*S0) ∆P=(20500000 - 20000000)*(1-0,8) – 0,08*871232,88 - (0,03*20000000+ 0,05*(20500000-20000000) – 0,03*20000000) = 5301,37 руб. Оценим второй вариант: Уменьшение дебиторской задолженности в результате изменения кредитной политики при условии уменьшения объема реализации: ∆Dз = [(DSO1 – DSO0)* По условию задачи S0 = 20 000000руб., V = 0,8, k = 0,08, DSO0 = 30 дн., B0 = 0,03, S1 = 18 000000 руб., DSO1 = 22 дн., B1 = 0,01 ∆Dз = [(22-30)* ∆P=(18000000-20000000)*(1-0,8) – 0,08*(-526027,39) - (0,01*18000000 – 0,03*20000000) = 62082,19 руб.

Из двух предлагаемых вариантов второй предлагаемый вариант предпочтительнее, поскольку возможно снижение дебиторской задолженности на 526027,39 руб. и увеличение прибыли на 62082,19 руб.

6. Компания реализует товар на условиях 2 ∕10 net 30. Годовой объем реализации составляет 800 000 рублей, 60% клиентов производят оплату на 10 день, 40% - в среднем на 40 день после покупки. а) определите оборачиваемость дебиторской задолженности в днях, б) определите среднюю величину дебиторской задолженности, в) как изменится величина дебиторской задолженности, если компания ужесточит политику в отношении недобросовестных дебиторов, и они начнут производить оплату на 30 день.

Рассчитаем оборачиваемость дебиторской задолженности для существующих условий, учитывая сроки оплаты: Oдз0 = 0,6*10 + 0,4*40 = 22 дн.

Тогда средняя величина дебиторской задолженности составит:

При изменении политики в отношении недобросовестных дебиторов: Одз1 = 0,6*10 + 0,4*30 = 18 дн.

При ужесточении кредитной политики компания добьется уменьшения средней дебиторской задолженности на 8888,89 руб.

7. Компания «Север» желает определить величину приемлемой скидки для покупателей своей продукции, если срок кредита установить в 45 дней, срок действия скидки – 14 дней, ставка альтернативного дохода – 12%. T= 45 дн., t = 14 дн., r = 0,12.

q =

Величина приемлемой скидки составляет 1%.

8. У компании «Юг» имеется возможность получить краткосрочный банковский кредит под 12% годовых или предоставить покупателям существенные скидки при оплате товара по факту отгрузки на условиях net 20. Клиенты готовы оплачивать товар немедленно, если размер скидки составит не менее 2,5%. Выгодно ли это компании? q = Отсюда, r = Таким образом, 12% <46,8% и скидка невыгодна компании. Компании «Юг» целесообразнее воспользоваться кредитом.

9. Фирма осуществляет продажи на условиях net 90. Покупатели в среднем задерживают оплату на 20 дней со срока платежа. Ежегодные продажи 1000 тыс. руб. Коэффициент соотношения себестоимости и цены продукции – 0,7. Определите средние вложения этой фирмы в счета дебиторов.

ВСД = ОРК*КСЦ*(ПК+ПР) ОРК – дневной объем реализации продукции в кредит, руб., КСЦ – коэффициент соотношения себестоимости и цены продукции, дол.ед., ПК – продолжительность кредитного периода, дн., ПР – продолжительность периода задержки платежа, дн. По условию задачи ОРК = 9000000/360=25000 руб., ПК=90 дней, ПР = 20 дней, КСЦ = 0,7.

ВСД = 25000*0,7*(90+20)=1925000 (руб.)

10. Определите продолжительность финансового цикла организации за два года на основе следующих данных:

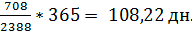

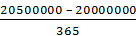

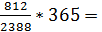

Для расчета продолжительности финансового цикла необходимо определить период обращения средств, вложенных в производственные запасы, дебиторскую задолженность, а также период погашения кредиторской задолженности. 2010 год 2011 год Оз = Одз = Окз = ФЦд (2010)= Оз + Одз – Окз = 122,96+90,73-102,17 = 111,52 дн. ФЦд (2011)= 124,11+100,73-108,22 = 116,62 дн.

Продолжительность финансового цикла возросла, что является негативной тенденцией, поскольку время отвлечения денежных средств из оборота возросло. Тестовые задания с ответами 1. Постоянный оборотный капитал – это: а) величина основных активов, находящихся в постоянном ведении предприятия, б) часть денежных средств, которая относительно постоянна в течение финансового цикла, в) часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение операционного цикла, г) нет верного ответа. 2. Размер оптимальной партии заказа зависит от: а) затрат по размещению и выполнению заказа, б) затрат по хранению производственных запасов, в) размера заказываемой партии запасов, г) всего вышеперечисленного. 3. Операционный цикл – это: а) общее время, которое включает период обращения дебиторской задолженности и кредиторской задолженности, б) общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности, в) время, которое включает продолжительность производственного процесса и периода обращения кредиторской задолженности, г) нет верного ответа. 4. Увеличение продолжительности финансового цикла происходит, если: а) ускорения производственного процесса, б) замедления производственного процесса, в) сокращения периода оборачиваемости кредиторской задолженности, г) нет верного ответа. 5. К признакам агрессивной политики управления текущими активами относятся (Стоянова Е.С.): а) отсутствие краткосрочного кредита, б) наращивание объема денежных средств, увеличение дебиторской задолженности, в) минимальное значение текущих активов, г) нет верного ответа. 6. Умеренной политике управления текущими активами может соответствовать: а) агрессивная политика управления текущими активами, б) умеренная политика управления текущими пассивами, в) консервативная политика управления текущими активами, г) нет верного ответа. 7. Модель Баумоля включает: а) определение максимального остатка денежных средств, б) определение минимального остатка денежных средств, в) определение среднего остатка денежных средств, г) все вышеперечисленное верно. 8. Затраты, связанные с поддержанием запасов, в модели Уилсона делятся на: а) затраты по хранению и затраты по размещению и выполнению заказов, б) затраты постоянные и переменные, в) затраты средние и валовые, г) нет верного ответа. 9. Необходимо принять предложение поставщика по оплате со скидкой при величине банковского процента 20%, если: а) цена отказа от скидки (ЦКК) 10%, б) цена отказа от скидки (ЦКК) 15%, в) цена отказа от скидки (ЦКК) 25%, г) цена отказа от скидки (ЦКК) 30%. 10. Агрессивная кредитная политика предполагает: а) сокращение кредитного периода, б) предоставление возможности пролонгировать кредит, в) снижение стоимости кредита, г) верного ответа нет. 11. Методы формирования резервов по сомнительным долгам: а) метод процента от объема реализации, б) метод учета счетов по срокам оплаты, в) метод учета безнадежных долгов, г) верного ответа нет.

Тестовые задания для самостоятельной работы 1. Модель Миллера – Орра включает: а) определение верхнего предела колебания остатка денежных средств, б) определение среднего остатка денежных средств, в) определение целевого остатка денежных средств, г) все вышеперечисленное верно. 2. При росте величины чистого оборотного капитала: а) степень риска потери ликвидности увеличивается, б) степень риска ликвидности уменьшается, в) риск ликвидности не изменяется, г) верного ответа нет. 3. Финансовый цикл – это: а) время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности, б) время, в течение которого денежные средства отвлечены из оборота, в) время, включающее периоды обращения дебиторской и кредиторской задолженностей, г) нет верного ответа. 4. Сокращения продолжительности операционного цикла можно добиться путем: а) ускорения производственного процесса, б) замедления производственного процесса, в) сокращения периода оборачиваемости кредиторской задолженности, г) нет верного ответа. 5. К признакам консервативной политики управления текущими пассивами относятся (Стоянова Е.С.): а) отсутствие краткосрочного кредита, б) наращивание объема денежных средств, увеличение дебиторской задолженности, в) минимальное значение текущих активов, г) нет верного ответа. 6. Увеличение продолжительности финансового цикла происходит при: а) ускорении производственного процесса, б) замедлении производственного процесса, в) сокращении периода оборачиваемости кредиторской задолженности, г) нет верного ответа. 7. Модель оптимальной партии заказа и ее механизм реализации основаны на минимизации: а) объемов закупки (партии заказа), б) затрат по формированию запасов, в) совокупных затрат по формированию и хранению запасов на предприятии, г) затрат по хранению запасов на предприятии. 8. Какая модель предназначена для определения целевого остатка денежных средств с учетом фактора неопределенности денежных выплат и поступлений: а) модель Гордона, б) модель Уилсона, в) модель Баумоля, г) модель Миллера-Орра. 9. Кредитная политика включает: а) мероприятия по управлению дебиторской задолженностью, б) мероприятия по управлению кредиторской задолженностью, в) все вышеперечисленное верно, г) верного ответа нет 10. Вырабатывая политику кредитования покупателей, организация должна определиться: а) с величиной запасов товарно-материальных запасов, б) величиной страхового запаса денежных средств на счете, в) с системой сбора платежей, г) с системой предоставляемых скидок.

Литература 1. Арутюнов Ю.А.Финансовый менеджмент. М.: Кнорус, 2010, 312с. 2. Балабанов И.Т. Финансовый менеджмент: Учебник. – М.: Финансы и статистика, 2000. – 224 с. 3. Бланк И.А. Финансовый менеджмент. Учебный курс. – Киев: Эльга, Ника – центр, 2007 4. Бланк И.А. Основы финансового менеджмента (в 2 томах). – Киев: Эльга, Ника – центр, 2007, 1248 с. 5. Бобылева А.З. Финансовый менеджмент. Проблемы и решения. - М.: Дело, 2008,336 с. 6. Боди Зви, Роберт К. Мертон. Финансы. – М.: ИД Вильямс, 2004, 592с. 7. Брег Стивен. Настольная книга финансового директора. – М.: Альпина Бизнес Букс, 2008,536 с. 8. Бригхем Юджин Ф., Эрхардт Майкл С. Финансовый менеджмент. - С.Пб.: Питер, 2007, 960 с. 9. Ван Хорн Дж. К., Джон М. Вахович. Основы финансового менеджмента: Пер. с англ. – М.: ИД Вильямс, 2008, 992с. 10. Ковалев В.В. Основы теории финансового менеджмента. М.: ТК Велби, Проспект, 2010, 536с. 11. Ковалев В.В. Финансовый менеджмент. Теория и практика. – М.: ТК Велби, Проспект, 2007. 12. Ковалев В.В. Управление финансовой структурой фирмы.- М.: ТК Велби, Проспект, 2007. 13. Ковалев В.В. Курс финансового менеджмента. – М.: ТК «Велби», изд-во Проспект, 2009. – 480 с. 14. Крейнина М. Финансовый менеджмент: Учебное пособие. 2-е изд. доп. и перераб. – М.: ДиС, 2001, 400с. 15. Перар Ж. Управление финансами: с упражнениями/ Пер. с фр. – М.: Финансы и статистика, 1999. 16. Поляк Г. Финансовый менеджмент. – М.: Юнити – Дана, 2004, 527с. 17. Савицкая Г.В. Анализ финансового состояния. – М.: Издательство Гревцова, 2008, 200 с. 18. Сатклифф Майкл, Доннеллан Майкл. Эффективная финансовая деятельность. Секреты финансовых директоров. - М.: Вершина, 2009, 496 с. 19. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами.2-е изд. М.: Юнити – Дана, 2008, 640с. 20. Семь нот менеджмента. Настольная книга руководителя. – М.: ЭКСМО, 2008, 976 с. 21. Тюрина А.В. Терминологический словарь финансового менеджера (русско-английский). – М.: Кнорус, 2010, 184с. 22. Финансовый менеджмент: Учебник для вузов / Под ред. Павловой Л. – М.: Юнити Дана, 2003, 269с. 23. Финансовый менеджмент: теория и практика // И.Т.Балабанов, Быкова Е.В., Стоянова Е.С.. – М.: Перспектива, 2008. – 656 с. 24. Хруцкий В.Е., Гамаюнов В.В. Внутрифирменное бюджетирование: настольная книга по постановке финансового плана. 2-е изд. М.: Финансы и статистика, 2005, 464с. 25. Четыркин Е.М. Методы финансовых и коммерческих расчетов. – М.: «Дело», «Business Речь», 1992. – 320с. 26. Четыркин Е.М. Методы финансовых и коммерческих расчетов. 2-е изд-е. – М.: «Дело», «Business Речь», 1995. – 320с. 27. Шарп У.Ф., Александр Г.Дж., Бэйли Дж. Инвестиции: Пер. с англ. – М.: ИНФРА – М, 2007г. 28. Шеремет А.Д, Ионова А.Ф. Финансы предприятий. Менеджмент и анализ. - М.: Инфра – М. 2008, 480 с. 29. Шим Джай К., Сигел Джойл Г. Основы бюджетирования и большой справочник по составлению бюджетов. – М.: Вершина, 2007, 368 с. 30. Шохин Е.И. Финансовый менеджмент. – М.: Кнорус, 2010. – 480с. 31. Энциклопедия финансового риск – менеджмента./ Под ред. А.А.Лобанова и А.В.Чугунова. М.: Альпина Бизнес Букс, 2009. – 878 с. 32. Этрилл П., Маклейн Э. Финансы и бухгалтерский учет для неспециалистов. М.: Альпина Паблшерз, 2010, 504 с. 33. Юджин Бригхем, Луис Гапенски. Финансовый менеджмент. Полный курс в 2-х т. – М.: Экономическая школа, 2007, 497с. 34. Журналы: «Финансовый менеджмент» (http://www.dis.ru/), «Финансы» (http://www.dis.ru/), «Финансы и кредит» (http://www.financepress.ru/), «Проблемы теории и практики управления» (http://www.ptpu.ru/) , «Справочник экономиста», «Финансовый директор» (http://www.fd.ru/), «Инвестиции», «Банковское дело», «Деньги и кредит», «Эксперт» (http://www.expert.ru/), РЦБ (http://www.rcb.ru/) и другие.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|

571 шт.

571 шт. 221 шт.

221 шт.

за месяц.

за месяц.

] + V*[DSO1*

] + V*[DSO1*  ]

] ] + 0,8*[45*

] + 0,8*[45*  ] = 871232,88 руб.

] = 871232,88 руб. ] + V*[DSO0*

] + V*[DSO0*  - 526027,39руб.

- 526027,39руб. 0=

0=

0,468

0,468 Оз =

Оз =  124,11 дн.

124,11 дн. , Одз =

, Одз =  100,73 дн.

100,73 дн. Окз =

Окз =