|

|

Финансовые ресурсы предприятия

Финансовые ресурсы предприятия – это денежные средства, которые имеются в распоряжении предприятия.

Финансовые ресурсы подразделяются на: 1. Капитал 2. Инвестиции в непроизводственную сферу 3. Расходы на потребление 4. Финансовый резерв

Капитал – это часть финансовых ресурсов, направляемая на производственно – торговые цели (текущие расходы и развитие)

Капитал - это стоимость, приносящая прибавочную стоимость

Всеобщая формула капитала

Денежные средства, товар денежные средства, полученные авансированные инвестором от продажи товаров инвестором и включающие в себя реализованный доход (прибыль)

По форме вложения различают:

Состав финансовых ресурсов.

В структуру капитала входят денежные средства, вложенные во: · основные фонды · нематериальные активы · оборотные фонды · фонд обращения

Активы – это совокупность имущественных прав, принадлежащих предприятию.

В состав активов входят: · основные средства · нематериальные активы · финансовые вложения · капитальные вложения · доходные вложения в материальные ценности · оборотные активы (средства)

Чистые активы – активы за вычетом долгов

3.Источники финансовых ресурсов. Источники финансовых ресурсов бывают собственные и заемные.

К собственным источникам финансовых ресурсов относят:

I. Прибыль – это конечный финансовый результат деятельности хозяйствующего субъекта; превышение доходов над расходами.

Различают: · Прибыль от обычных видов деятельности (реализация товаров, продукции, работ, услуг) · Прибыль от прочей реализации (продажа ненужных материалов, основных средств, нематериальных и других активов)

Расчет результата хозяйственной деятельности организации:

Прибыль от обычных видов деятельности

- в торговле

- в производстве

В – выручка от реализации продукции (работ, услуг) А – акцизы С - себестоимость

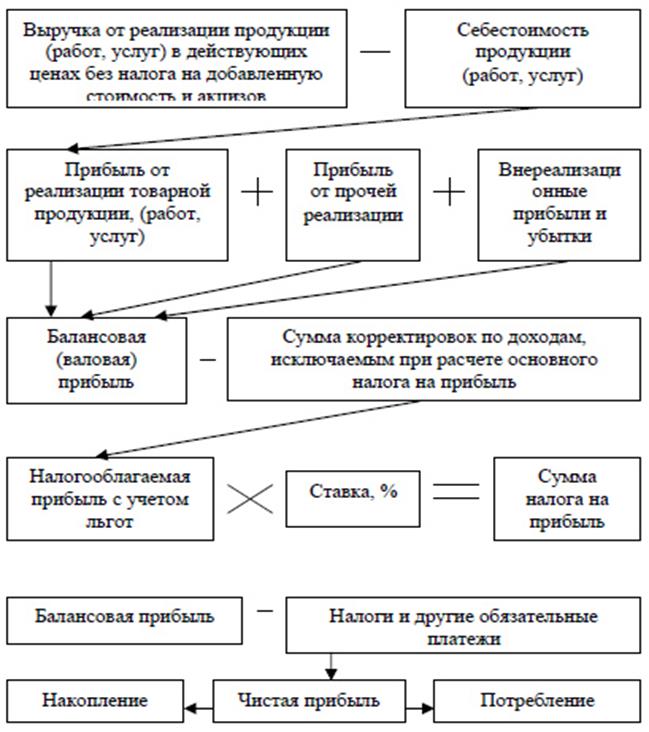

Балансовая прибыль

Прибыль от ОД – прибыль от обычных видов деятельности Прибыль от ПР – прибыль от прочей реализации Прочие доходы - поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам); прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества); поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке; штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма до оценки активов. Прочие расходы - расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; расходы, связанные с участием в уставных капиталах других организаций; расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции; проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов); расходы, связанные с оплатой услуг, оказываемых кредитными организациями; отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности; штрафы, пени, неустойки за нарушение условий договоров; возмещение причиненных организацией убытков; убытки прошлых лет, признанные в отчетном году; суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания; курсовые разницы; сумма уценки активов; перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий.

3) Чистая прибыль

Формирование чистой прибыли происходит по схеме.

II. Уставный капитал – это стартовый капитал организации.

Уставный капитал представляет собой совокупность средств (вкладов, взносов, долей) учредителей (участников) в имущество при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами. Величина уставного капитала определяется с учетом предполагаемой хозяйственной (производственной) деятельности и фиксируется в момент государственной регистрации предприятия. Определенные особенности имеет процесс формирования уставного капитал акционерных обществ (АО). Уставный капитал АО представляет, с одной стороны, собственные средства общества как юридического лица, а с другой – сумму вкладов акционеров. Уставный капитал должен состоять из установленного числа акций разного вида с определенным номиналом. При выпуске акций каждой из них приписывается некоторая денежная стоимость, называемая паритетом, или номинальной стоимостью. Эта стоимость показывает, какая часть стоимости уставного капитала приходится на 1 акцию на момент оформления акционерного общества. Обычно выпускается два вида акций: обыкновенные и привилегированные. Обыкновенные акции дают держателю право голоса на общем собрании акционеров, право на получение дивидендов, право на участие в разделе имущества АО в случае ликвидации. Величина дивидендов, получаемых по обыкновенным акциям, зависит от конечных результатов предприятия. Привилегированные акции не дают право голоса их владельцам, однако предоставляют им определенные гарантированные права, а именно; - фиксированный процентный доход в виде дивидендов; - получение дивидендов до их распределения на другие виды - акций; - предпочтительное право на получение своей доли средств в имуществе АО в случае ликвидации предприятия. Акционерное общество не вправе выплачивать дивиденды до полной оплаты всего уставного капитала, а также, если стоимость его имущества, или чистых активов, меньше уставного капитала. Уставный капитал отражается в двух основных документах АО устав общества и бухгалтерский баланс. В оплату уставного капитала могут поступать денежные и имущественные взносы. К имущественным взносам относятся: - здания, сооружения, оборудование, материальные ресурсы и другие материальные ценности; - имущественные права (права пользования водой, землей, зданиями, сооружениями, оборудованием и т.д.); - интеллектуальная собственность; - ценные бумаги; - средства в иностранной валюте (для акционерных обществ, создаваемых с участием иностранного лица).

III. Добавочный капитал –это капитал, который формируется в результате дооценки внеоборотных активов

Добавочный капитал организации представляет собой часть собственного капитала, который является общей собственностью всех участников организации. Добавочный капитал образуется в основном в процессе деятельности организации. Добавочный капитал включает в себя: сумму дооценки основных средств, объектов капитального строительства и других материальных объектов имущества фирмы со сроком полезного использования свыше 12 месяцев, проводимой в установленном порядке; безвозмездно полученные фирмой ценности; сумму, полученную сверх номинальной стоимости размещенных акций.

IV. Резервный капитал – это часть капитала акционерного общества для покрытия возможных потерь, пополнения основного капитала при его обесценении, выплаты дивидендов, если для этого недостаточно текущей прибыли. Образуется за счет ежегодных отчислений от прибыли.

Резервный капитал образуется за счет отчислений от прибыли в размере, определенном уставом, но не менее 15% его уставного капитала. Ежегодно в резервный фонд должно отчисляться не менее 5% чистой прибыли до тех пор, пока резервный капитал не достигнет установленного уставом размера. Резервный капитал создается для покрытия возможных убытков фирмы, а также для погашения облигаций, эмитированных фирмой, и выкупа собственных акций.

V. Фонды накопления и фонды потребления Фонды накопления представляют собой средства нераспределенной прибыли, зарезервированные (направленные) в качестве финансового обеспечения производственного развития организации или иных аналогичных мероприятий по созданию нового имущества. Фонды потребления представляют собой средства нераспределенной прибыли, направленные (зарезервированные) на осуществление мероприятий по развитию социальной сферы (кроме капитальных вложений) и материальному поощрению работников организации и иных мероприятий, не приводящих к образованию нового имущества организации. За счет фондов потребления оплачиваются: • доходы (дивиденды, проценты) по акциям акционерам организации; • дополнительно предоставленные по коллективному договору (сверх предусмотренных законодательством) отпуска работникам, в том числе женщинам, воспитывающим детей; • надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда; • проезд членов семьи работника и провоз их багажа к месту использования отпуска и обратно (в соответствии с законодательством для организаций, расположенных в районах Крайнего Севера, приравненных к ним местностям и отдаленным районам Дальнего Востока); • стипендии студентам и учащимся, направленным организациями на обучение в высшие и средние специальные учебные заведения; • путевки работникам и их детям на лечение, отдых, экскурсии и путешествия; • удорожание стоимости питания в столовых, буфетах, профилакториях, предоставление его по льготным ценам или бесплатно работникам (кроме специального питания для отдельных категорий работников в случаях, предусмотренных законодательством), а также детям, находящимся в детских дошкольных учреждениях, санаториях, оздоровительных лагерях; • материальная помощь, в том числе на жилищное строительство и частичное погашение кредита, предоставленного на жилищное строительство; • расходы на погашение ссуд (включая беспроцентные), выданные работникам организации на улучшение жилищных условий, приобретение садовых домиков и обзаведение домашним хозяйством; • расходы по благоустройству садоводческих товариществ (строительство дорог, энерго- и водоснабжение, осушение и другие расходы общего характера), строительству гаражей; • расходы по возмещению ценовой разницы на товары (работы, услуги), предоставляемые работникам организации; • расходы по оплате услуг поликлиникам по договорам, заключенным с органами здравоохранения на предоставление своим работникам медицинской помощи, по содержанию детей в дошкольных учебных учреждениях; • стоимость жилья, места в общежитии, квартирная плата; • проезд к месту работы транспортом общего пользования специальными маршрутами, ведомственным транспортом (кроме расходов, включаемых в фонд оплаты труда); • другие льготы (оплата абонементов в группы здоровья, занятий в секциях, клубах, подписки на газеты и журналы, протезирования и т. п.).

К заемным источникам финансовых ресурсов относят:

I. Кредиты банков Банк — это финансовое учреждение, которое открывает расчетные счета и привлекает вклады (депозиты) от одних фирм и граждан и предоставляет средства в виде кредита другим фирмам и гражданам. Такая сделка между банком и фирмой называется банковским кредитом. Главные условия кредитования: Банк выдает фирме средства на какой-то конкретный срок. Кредиты делятся на краткосрочные (сроком до трех месяцев), среднесрочные (сроком до 1 года и долгосрочные (сроком более 1 года). Для этого условия есть своё название — срочность кредита. К концу срока фирма обязана полностью вернуть занятые у банка средства. Это называется условием возвратности кредита. Банк берет плату за свои услуги — платность кредита. Почему банк одалживает (ссужает) фирме денежные средства? Дело в том, что банк, финансируя фирму на определенную сумму, потребует в назначенный срок вернуть ему больше, чем было одолжено. Эта разница, которая определяется как часть от величины ссуды, называется банковским процентом или стоимостью кредита. Банк требует от фирмы гарантий (обеспечения кредита). Как и любая другая фирма, банк рискует, вкладывая свои деньги в дело, поэтому он стремится обезопасить себя от возможной потери. Гарантии, которые фирма дает банку, могут быть разные. Например — залог или страховка. Если фирма хорошо известна и надежна, ей легче получить от банка ссуду — гарантией является имя и репутация фирмы.

Пример. Пусть банк дает в долг фирме 100 млн руб. на 1 год. Стоимость кредита — 22%. Это означает, что через год фирма обязана вернуть банку 100 млн руб. и 22% от этой суммы, то есть 122 млн руб. Разница в 22 млн руб. будет платой фирмы за услугу, оказанную ей банком. У банка тоже есть свой интерес. Для него 22 млн руб. — это доход от совершенной сделки. Вычтем затраты банка (на заработную плату служащим, на использование оборудования) — пусть в нашем примере они составляют 2 млн руб. Тогда оставшаяся сумма (20 млн руб.) — это прибыль банка от совершенной сделки. Таким образом, банк — это фирма, торгующая... деньгами.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|

Финансовые ресурсы используют:

Финансовые ресурсы используют:

Д – Т – Д’

Д – Т – Д’

, где

, где ,где

,где