|

|

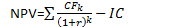

Критерии анализа проектов, основанные на дисконтных оценках.Основаны на дисконтных оценках: Принимается во внимание фактор времени Чистая приведенная стоимость NPV Чистая терминальная стоимость NTV Индекс рентабельности инвестиций Pi Внутренняя норма прибыли IRR Модифицированная внутренняя норма прибыли MIRR Дисконтированный срок окупаемости DPP NPV отражает прогнозную оценку изменения экономического потенциала в коммерческой организации в случае принятия рассматриваемого проекта. . Для NPV верно правило: чем больше, тем лучше. Вместе с тем являясь абсолютным показателем, критерий NPV не дает информации о резерве безопасности проекта, т. Е не отвечает на вопрос на сколько велика опасность, что проект считавшийся прибыльным, вдруг окажется убыточным ввиду ошибки в прогнозных оценках доходов или стоимости капитала.

IC- исходные инвестиции

n-число базисных периодов, в которых будет эксплуатироваться проект Логика применения критерия NPV для оценки проекта такова: NPV больше 0 - принятие проекта, благосостояние владельцев компании увеличивается NPV=0. В случае принятия проекта благосостояние клиентов не изменяется, но в то же время объемы производства увеличиваются. NPV меньше 0. благосостояние уменьшается, проект следует отклонить и искать другие проекты.

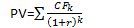

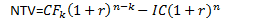

NTV - чистая терминальная стоимость дает прогнозную оценку увеличения экономического потенциала в компании на конец срока действия проекта. Критерии NPV и NTV взаимообратные с позиции алгоритма их расчета. В основе NPV лежит операция дисконтирования, а в основе NTV лежит операция наращения. Логика применения его такова же.

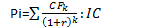

Pi больше 1 - проект принимается. Критерий Pi наиболее предпочтителен при комплектовании портфеля инвестиционных проектов. В случае ограничения по объему источников финансирования. Независимые проекты упорядочиваются по убыванию Pi. Последовательно включаются в портфель с наибольшими значениями Pi. Полученный портфель будет оптимальным с позиции совокупного NPV.

IRR - внутренняя норма прибыли - численно равен ставке дисконтирования, при которой NPV проекта обращается в 0. Экономическое содержание критерия IRR - он показывает максимальный уровень затрат, который может быть ассоциирован с данным проектом. Логика применения проста: если IRR больше СС, то проект рекомендуется принять (стоимость источника финансирования) ли иначе, если стоимость капитала, привлекаемого для финансирования проекта больше IRR, то проект может быть выполнен только в убыток, следовательно его надо отвергнуть.

Поскольку IRR показывает лишь максимальный уровень затрат, который может быть ассоциирован с оцениваемым проектом, то в случае если значение IRR двух альтернативных проектов больше стоимости привлекаемых для их реализации источников средств, выбор лучшего из них по критерию IRR не возможен. Этот критерий не обладает свойством аддитивности, т.е не учитывает существенности величины элементов денежного потока и кроме того, для неординарных денежных потоков IRR может иметь несколько значений. Тем не менее, для "нормальных" инвестиционных проектов , чем больше IRR, тем лучше, так как значительнее резерв безопасности. Однако в общем случае, это правило срабатывает не всегда. В частности оно неверно для проектов с неординарными денежными потоками. Точное вычисление IRR производится в специальной программе или на финансовом калькуляторе. В обычных условиях IRR определяют идеративным способом, методом линейной аппроксимации. Алгоритм метода следующий: 1. Произвольно взятую ставку дисконтирования подставляют в формулу текущей стоимости NPV. 2. Далее ставку дисконтирования изменяют, стремясь получить NPV = 0. 3. Находят две ставки, при которых текущая стоимость принимает минимально положительное и максимально отрицательное значение. 4. Используя =формулу линейной интерполяции, рассчитывают значение IRR

I1 и I2 - дисконтные ставки, положительные , отличающиеся друг от друга не более чем на 1 - 2 пункта

Логика критерия MIRR такова - этот показатель представляет собой коэффициент дисконтирования , уравнивающий приведенную стоимость оттоков денежных средств, те инвестиций и наращенную величину притоков, причем операция дисконтирования оттоков и наращения притоков выполняется с использованием стоимости капиталопроекта. MIRR характеризует эффективность проекта. Этот критерий рекомендуется использовать для оценки проектов с неординарными денежными потоками, поскольку в отличие от критерия IRR критерий MIRR приводит к однозначным оценкам даже для таких потоков. Проект рекомендуется к принятию, если MIRR больше СС.

r - цена источника финансирования данного проекта n- продолжительность проекта в годах Концепции финансового менеджмента: денежного потока, временной ценности денежных ресурсов, компромисса между риском и доходностью, стоимости капитала проектов, имущественной и правовой обособленности субъекта хозяйствования. Концепция денежного потока. Означает, что с любой финансовой операцией может быть ассоциирован некоторый денежный поток, т.е. множество распределенных во времени выплат и поступлений. В качестве элемента денежного потока могут выступать денежные поступления, доход, расход, прибыль, платеж. Концепция временной ценности состоит в том, что денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время, не равноценны. Эта неравноценность определяется действием 3-х основных причин: инфляцией, риском неполучения ожидаемой суммы и оборачиваемостью. В силу инфляции происходит обесценение денег, т.е. денежная единица, получаемая позднее, имеет меньшую покупательную способность. Поскольку в экономике практически не бывает безрисковых ситуаций, всегда существует ненулевая вероятность того, что по каким-либо причинам ожидаемая к получению сумма не будет получена. Концепция компромисса между риском и доходностью. Состоит в том, что получение любого дохода в бизнесе сопряжено с риском. Чем выше обещаемая, требуемая или ожидаемая доходность, тем выше и степень риска, связанного с возможным неполучением этой доходности; верно и обратное. Актуальна житейская мудрость: «бесплатным бывает лишь сыр в мышеловке»; интерпретации этой мудрости могут быть различны- в данном случае плата измеряется определенной степенью риска и величиной возможной потери. Концепция стоимости капитала. Практически не существует бесплатных источников финансирования, причем обслуживание того или иного источника обходится компании не одинаково. Каждый источник финансирования имеет свою стоимость в виде относительных расходов, к-е компания вынуждена нести за пользование им, и, во- вторых, значения стоимости различных источников в принципе не являются независимыми.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|