|

|

Виды и порядок заключения сделок на фондовой биржеСделки на фондовой бирже – соглашение о купле-продаже, взаимной передаче прав и обязанностей между участниками биржевой торговли в отношении ценные бумаги, допущенные к котировке и обращению на бирже, в ходе торгов. Сделки на фондовой бирже делятся в зависимости от срока их исполнения на кассовые и срочные (рисунок 15).

Рисунок 15 – Виды следок на фондовой бирже

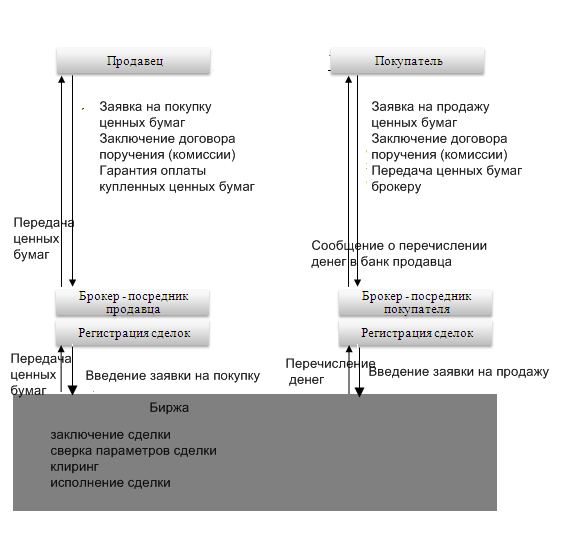

Кассовые подлежат исполнению немедленно (в зале биржи: Т+О, или в течение трех дней после заключения:Т+3, где Т- время заключения сделки). Срочные, по ним продавец обязуется представить ценные бумаги к установленному сроку, а покупатель – принять их и оплатить по условиям сделки. По Российскому законодательству срочные сделки должны быть исполнены в течение трех месяцев: Т+90. Срочные сделки имеют много разновидностей, они различаются: 1) по цене (как будет производится расчет по сделке – по рыночной цене на момент заключения или исполнения сделки); 2) по сроку расчета: – через определенное количество дней, соответствующих сроку исполнения сделки (если установлен месячный срок исполнения, то сделки, заключенные 1 марта, будут исполняться 1 апреля, 2 марта – 2 апреля и т.д.); – сделки могут заключаться на определенный месяц и тогда сроком их исполнения будет либо середина, либо конец месяца (сделка в любой день марта может быть заключена на апрель и сроком ее исполнения будет либо 15 апреля, либо последний день апреля); 3) по механизму заключения: – твердые – сделки, обязательные к исполнению в установленный срок по твердой цене. Такие сделки заключаются на разный объем ценных бумаг и срок исчисляется из реальных потребностей контрагентов; – фьючерсные и опционные – сделки с производными ценными бумагами: фьючерсами и опционами; – пролонгационные сделки. Сделки, заключенные на бирже, оформляются биржевым договором-документом, которым оформляются соглашения контрагентов по условиям продажи (поставки) ценных бумаг в результате сделки, заключенной на бирже, и подлежат обязательной регистрации либо на бирже, либо у профессионального участника биржевой торговли, который имеет на это право. Кассовые сделки - это сделки немедленного исполнения, расчеты по которым производят сразу после их заключения. Целью кассовых сделок является реальный переход прав и обязанностей относительно предмета договора от продавца к покупателю на условиях, предусмотренных в договоре. Предметом кассовых сделок всегда выступает фондовый актив, который на момент заключения договора физически существует и находится в собственности продавца. Техника их осуществления практически одинакова на всех биржах, различие заключается во времени проведения расчета. Так, на немецких биржах расчет по кассовым сделкам осуществляется в пределах двух рабочих дней, на биржах США, Великобритании, Швейцарии - пяти дней. Кассовые сделки могут быть «длинными» и «короткими». «Длинная» сделка (сделка с частичной оплатой заемными денежными средствами) заключается преимущественно игроками на повышение («быками»). Покупка за заемные средства разрешается биржевыми правилами. В этом случае клиент оплачивает только часть стоимости акций, а остальная – возмещается кредитором (брокером или банком). Брокер предоставляет своему клиенту кредит в размере недостающих денежных средств для совершения сделки. Современный механизм фондовых покупок в кредит строится, во-первых, на жестком ограничении его размеров, во-вторых, на внесении залога под полученные средства. Купленные ценные бумаги выступают в качестве залога по кредиту, сумма которого не должна превышать 50% от суммы сделки. Второе название этих сделок– сделки с маржей. Особенностью данного вида сделки является необходимость поддержания установленного уровня маржи в течение всего срока кредитования. Если текущий курс ценных бумаг снижается, брокер требует от клиента пополнения залога наличными денежными средствами либо другими ценными бумагами. Другой разновидностью кассовых сделок является «короткая» сделка, суть которой состоит в продаже ценных бумаг, взятых взаймы. Этот вид кассовых сделок используют игроки на понижение («медведи»). Техника осуществления сделки следующая: инвестор, предвидя падение курса ценных бумаг, поручает брокеру занять их у третьего лица и продать по текущей цене. При действительном падении цены инвестор дает поручение брокеру купить эти ценные бумаги и вернуть их третьему лицу. В результате инвестор получает прибыль, равную разнице в ценах за вычетом оплаты услуг брокера. Сравнивая два рассмотренных вида операций - «короткую» продажу и «длинную» сделку - следует обратить внимание на различный уровень их риска. Риск «короткой» продажи гораздо больше, чем риск «длинной» сделки. При «длинной» сделке риск покупателя ограничен курсом покупки, поскольку при падении цен курс не может быть меньше нуля. При «короткой» продаже неблагоприятная тенденция роста курса акций теоретически не имеет ограничений. Срочные сделки (подразделяются на твердые, фьючесрные и опционные, пролонгационные сделки) – это биржевые операции, условия осуществления которых назначаются в день сделки, но расчет по ценным бумагам и их поставка переносятся на более поздний срок, установленный заранее и называемый ликвидационным днем. Но чтобы не ставить посредников биржевой торговли в зависимость от финансовых возможностей клиентов делается покрытие - гарантия надлежащего закрытия позиций и препятствие для спекуляций. Соотношение между покрытиями и обязательствами не является постоянным, но оно влияет на динамику фондового рынка. Все ценные бумаги, обеспечивающие покрытие, оцениваются 100%-ми от их действительной стоимости. Твердые сделки – биржевая сделка, по которой обязательства должны быть выполнены в определенный срок по курсам (ценам), фиксированным в момент заключения сделки. В отличие от рынка сделок за наличные, клиент не может по своему усмотрению устанавливать количество ценных бумаг для продажи или для покупки. В официальном перечне для каждого вида ценных бумаг устанавливается минимальное их количество (т.е. заказ может содержать только это количество или число кратное ему). Фьючерсные и опционные сделки Опцион - это право, но не обязанность, купить (в случае опциона на покупку) или продать (в случае опциона на продажу) оговоренный в опционе объект (ценные бумаги) по установленной цене в определенный срок или в течение определенного периода в обмен на уплату премии. Продавец опциона обязуется по требованию покупателя обеспечить осуществление этого права, возлагая на себя обязанность передать или принять предмет сделки по фиксированной цене. Опцион может быть прекращен до наступления его срока, если покупатель этого пожелает. Существует два вида договоров: опцион покупателя (сделка с предварительной премией) и опцион продавца (сделка с обратной премией). Фьючерс - контракт на покупку или продажу ценных бумаг с поставкой в будущем по цене, зафиксированной в момент заключения договора. Фьючерсный контракт устанавливает для обеих сторон как право, так и обязательство совершить сделку; его следует отличать от опциона (option), который устанавливает только право совершить сделку для одной из сторон и только обязательство совершить сделку для другой стороны. Фьючерсные контракты являются одним из инструментов снижения риска для участников рынка, которые владеют ценной бумагой и хотят обезопасить себя от падения цены на нее, либо для тех из них, которые знают, что им придется покупать ценную бумагу, и стремятся застраховать себя от повышения цены на нее. Пролонгационные сделки используют биржевые спекулянты. Когда коньюктура рынка не отвечает их планам и они переносят срок исполнения кассовой сделки. Поэтому пролонгационные сделки представляют собой соединение кассовой и срочной биржевой и внебиржевой. Существует 2 вида пролонгационных сделок - репорт и депорт. Репорт - операция по продаже ценных бумаг по текущему курсу с условием их покупки через фиксированное время по повышенному курсу (быки). К таким сделкам относятся, например, сделки по продаже ценных бумаг промежуточному владельцу на заранее указанный в договоре срок по цене ниже цены ее обратного выкупа. Депорт - это операция по покупке ценных бумаг по текущему курсу с условием их продажи через фиксированное время по более высокому курсу (медведи). К торгам на фондовой бирже допускаются только проверенные ценные бумаги. Допуск ценных бумаг эмитента к торгам на фондовой бирже осуществляется путем включения их в котировальный лист. Эта процедура называется листингом. Каждая фондовая биржа самостоятельно устанавливает процедуру листинга и делистинга. Делистинг - исключение ценных бумаг из котировального списка. Инициатором листинга выступают эмитент или участник торговли. Правила листинга/делистинга ценных бумаг должны соответствовать требованиям нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг. Листинг эмиссионных ценных бумаг осуществляется фондовой биржей на основании договора с эмитентом ценных бумаг. Фондовая биржа вправе устанавливать дополнительные требования к ценным бумагам, включаемым в котировальные списки. Делистинг может осуществляться по следующим причинам: – заявление участника торговли; – принятие регулирующим органом решения о признании выпуска ценных бумаг несостоявшимся; – вступление в силу решения суда о недействительности выпуска ценных бумаг; – ликвидация эмитента ценных бумаг; – невыполнение заявителем соглашения о листинге; – несоответствие показателей деятельности эмитента установленным требованиям для включения в котировальный лист. Биржа может временно или совсем лишить компанию привилегий листинга. Это делается с целью защиты акционеров. Порядок проведения сделок на фондовом рынке представлен на рисунке 16.

Рисунок 16 – Порядок проведения сделок на фондовом рынке

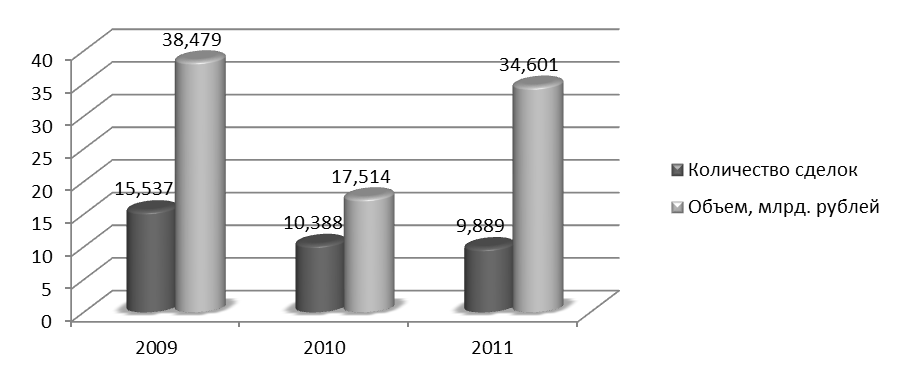

Допустим, покупатель (продавец) желает купить (продать) ценные бумаги. Они обращаются к брокеру. Составляют заявку на покупку (продажу) ценных бумаг, заключают договор-поручение и гарантируют отплату купленных ценных бумаг (или передают ценные бумаги брокеру). Брокер вводит заявку на покупку (продажу) ценных бумаг на биржу. Потом происходит заключение сделки, сверка параметров сделки, клиринг и исполнение. Затем брокеру передают ценные бумаги (либо перечисляют деньги). Далее брокер передает ценные бумаги покупателю, либо сообщает продавцу о перечислении денег в банк. Статистические данные по заключенным биржевым сделкам на ОАО « Белорусская валютно-фондовая биржа» за 2011 год. Снижение объемов эмиссионного кредитования белорусской экономики в 2011 году заставило правительство Беларуси обратиться в поисках средств на финансовый рынок и возобновить размещение государственных долгосрочных облигаций. В результате число выпусков подобных облигаций с процентным доходом, допущенных к обращению на Белорусской валютно-фондовой бирже, в 2011 году выросло с 42 до 60. Увеличилась и активность на вторичном рынке облигаций. По данным БВФБ, в 2011 году суммарный объем торгов государственными ценными бумагами на бирже вырос в 2 раза по сравнению с 2010 годом и достиг 34,6 трлн. BYR. Сектор государственных облигаций оказался самым заметным сегментом вторичного рынка ценных бумаг Беларуси. В то же время количество сделок, заключенных на бирже с государственными облигациями, в 2011 году сократилось на 4,8% - до 9.869 (рисунок 17).

Рисунок 17 – Динамика количества и объема сделок с государственными облигациями на биржевом рынке Вторичный рынок облигаций субъектов хозяйствования намного отстал по темпам роста от рынка гособлигаций. Число компаний, облигации которых обращались на рынке, к концу 2011 года составило около двух сотен, и в начале 2012 года к обращению на бирже были допущены 178 выпусков облигаций 64 эмитентов (в начале 2011 года к обращению на бирже были допущены облигации 147 выпусков 52 эмитентов). Наиболее активно с облигациями юридических лиц на вторичном рынке работали Беларусбанк (лидер по сумме сделок) и МТБанк (по количеству сделок) (рисунок 18).

Рисунок 18 – Динамика количества и объема сделок с облигациями хозяйствующих субъектов на биржевом рынке Усиление роли Минфина в качестве эмитента облигаций в 2011 году сопровождалось снижением активности на этом рынке местных органов управления. Если по состоянию на начало 2011 года к обращению на бирже с включением в перечень внесписочных ценных бумаг было допущено 95 выпусков муниципальных облигаций 49 эмитентов, то в конце прошлого года остался всего 81 выпуск, а эмитентов - 29. Объем вторичных торгов облигациями местных органов управления в 2011 году снизился по сравнению с 2010 годом на 41% - до 1,16 трлн. BYR. Однако количество сделок, заключенных с облигациями местных органов управления, в 2011 году выросло в 2,6 раза - до 238. Абсолютным лидером по работе на рынке муниципальных облигаций в 2011 году был Белагропромбанк (рисунок 19).

Рисунок 19 – Динамика количества и объема сделок с муниципальными облигациями на биржевом рынке

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|