|

|

Статистика фондового рынка и рынка ценных бумаг1. Понятие и задачи статистического изучения фондового рынка. Виды ценных бумаг. 2. Показатели, характеризующие фондовый рынок и доходность ценных бумаг. 3. Показатели фондовых бирж. 1. Под фондовым рынком в широком смысле понимают РЦБ. На этом рынке происходит превращение сбережений населения в инвестиции, и формируются межотраслевые потоки капитала, которые вызывают структурные изменения в экономике. РЦБ – это часть финансового рынка, на котором обращаются средне- и долгосрочные бумаги. Он складывается из спроса и предложения на отдельные виды ценных бумаг и уравновешивающих их цен. В зависимости от типа ценной бумаги выделяют следующие сегменты фондового рынка: 1) Рынок государственных облигаций; 2) Рынок акций муниципальных предприятий; 3) Рынок акций корпоративных предприятий; 4) Рынок корпоративных облигаций и векселей. Развитый фондовый рынок состоит из первичного и вторичного рынка. Первичный рынок занимается начальной продажей ценных бумаг. Вторичный рынок – куплей/продажей ценных бумаг на аукционах, на фондовых биржах в форме дилерской торговли. Задачи статистического изучения фондового рынка заключаются в определении обобщающих показателей его состояния, в определении уровней процентных ставок. Доходности, определении степени риска, определении объемов проводимым операций и вовлеченных финансовых активов. 2. К показателям, характеризующим фондовый рынок, относятся: 1) Удельные веса различных эмитентов в общем объеме выпуска отдельных видов ценных бумаг по количеству и общей стоимости (для анализа структуры первичного рынка); 2) Удельные веса числа брокерских мест, численность занятых отдельных формирований в общем количестве брокерских мест и в общей численности занятых (для характеристики состава вторичного рынка); 3) Показатели размера фондовых бирж и других структурных подразделений фондового рынка: стоимость основных фондов, величина основного капитала, численность занятого персонала, число брокерских мест; 4) Распределение фондовых инструментов по видам (для характеристики уровня развития ценных бумаг: фондовые ценности, т.е. облигации; платежные документы; товарные документы (коносамент и варрант)). Для характеристики процессов, складывающихся на РЦБ, используют показатели их выпуска, размещения и обращения. К показателям, характеризующим качество ценных бумаг, относится реализуемость. Она зависит от количества выпущенных ценных бумаг, кредитоспособности эмитента и общих экономических условий. Основной количественной характеристикой ценной бумаги является ее цена. В зависимости от длительности обращения устанавливают следующие виды цен: 1) Номинальная; 2) Эмиссионная; 3) Рыночная. На каждый момент времени в течение торгового дня фиксируются следующие котировочные цены: 1) Цена покупки; 2) Цена продажи; 3) Цена последней сделки. На основании вышеназванных цен рассчитывают средние цены по формуле средней взвешенной. Динамика цен изучается с помощью индексов. Индекс цены на акции:

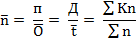

где Индекс средних цен:

Наиболее важной характеристикой ценной бумаги является ее доходность, которая исчисляется исходя из типа ценной бумаги. Доходность акции определяется двумя факторами: 1) Полученной частью прибыли (дивиденд); 2) Дополнительным доходом, который равен разнице между курсовой ценой и ценой приобретения:

Годовая ставка дивиденда рассчитывается:

где Для оценки дохода по акциям, приобретенным по курсу, используют показатель рендит

Совокупная доходность акции исчисляется отношением совокупного дохода к цене приобретения:

Для сравнительной оценки акций используют следующие показатели: 1) Ценность акции: 2) Коэффициент котировки: 3) Ожидаемая доходность акции:

где Доходность облигации определяется купонными выплатами, которые производятся с определенной периодичностью, и разницей между ценой погашения и приобретения бумаги:

где Разница между ценой погашения и приобретения бумаги определяет величину прироста или убытка капитала за весь срок займа. Если погашение производится по номиналу, а облигация куплена с дисконтом, инвестор имеет прирост капитала. При покупке облигации с премией владелец, погашая бумагу, терпит убыток. Облигация с премией имеет доходность ниже указанной на купоне, а сумма купонных выплат и годового прироста или убытка капитала определяет величину совокупного годового дохода по облигациям. Совокупная годовая доходность по облигациям представляет собой отношение совокупного дохода к цене приобретения:

Текущая доходность облигации без выплаты процентов:

где Если облигация приобретена с дисконтом, то курс покупки будет меньше 100. Текущая доходность облигации с выплатой процентов в конце срока:

где Доходность облигации с периодичностью выплатой процентов, погашаемой в конце срока: 1) По формуле сложных процентов: где 2) По формуле простых процентов: Текущая доходность облигации с учетом налоговых льгот:

где Стоимость облигации без обязательного погашения с периодической выплатой процентов: 1) Определяем современную или рыночную стоимость: где 2) Определяем курсовую цену: 3. Самостоятельно

Статистика кредита 1. Понятие и классификация кредита, задачи его статистического изучения 2. Система показателей статистики кредита 3. Показатели эффективности кредитных вложений 4. Процентные ставки, способы их начисления 5. Статистический анализ кредитной активности банка 1.Кредит – экономические отношения, возникающие между кредитором и заемщиком по-поводу стоимости, передаваемой во временное пользование. Кредит является средством межотраслевого и межрегионального перераспределения денежного капитала и позволяет производительно использовать денежные средства высвобождаемой в ходе работы предприятий в процессе использования государственного бюджет, а также сбережения отдельных граждан и ресурсы банков. Основные принципы, на которых строится процесс кредитования и благодаря которым обеспечивается возвратное движение капитала и определяются условия выдачи, являются: · Возвратность · Срочность · Обеспеченность · Платность · Целевое использование Как экономическая категория, кредит – форма движения ссудного капитал. Ссудный капитал – денежные средства, отданные в ссуду за определенный процент при условии возвратности. Основные источники ссудного капитала: денежные средства, высвобождаемые в процессе производства, а именно: · Амортизационный фонд · Часть оборотного капитала в денежной форме, высвобождаемая в процессе реализации продукции и осуществлении материальных затрат · Денежные средства, образующиеся в результате разрыва между получением денег от реализации товара и выплатой з/п · Прибыль, направляемая на обновление и расширение производства · Денежные сбережения всех слоев населения · Денежные накопления государства Функции кредита – самостоятельно Статистика кредита занимается сбором и обработкой информации о кредитных вложениях и кредитных ресурсах, о размере и составе просроченных ссуд, эффективность ссуд в научно-технических мероприятиях, а также оборачиваемость кредитов. В задачи статистики кредита входит характеристика кредитной политики банка, статистическое изучение форм кредита, изучение ссудного процента. Банковские кредитные операции подразделяются на 2 вида: 1) Активные 2) Пассивные Кредитные ресурсы Кредитные вложения Классификация банковских ссуд 2.Для характеристики кредитных отношений статистика кредита использует систему показателей, которая включает: a) Объем и структуру кредитных ресурсов и кредитных вложений Для характеристики объема кредитных вложений используют показатели остатков задолженности и объемов выданных и погашенных ссуд. Остатки задолженности показываются по состоянию на определенную дату, поэтому при расчете используют формулу средней хронологической или средней арифметической. Состав кредитных вложений изучается по различным признакам: по целевому использованию, по формам собственности, по отраслям в экономике, по участию в процессе воспроизводства и т.д. Для характеристики уровня кредитных вложений с учетом их колебания во времени рассчитывают средние величины: средний срок ссуды, средний размер ссуды, средний остаток по задолженностям, среднее число оборотов по кредиту. Средний срок пользования ссудой может быть рассчитан двумя способами: При условии непрерывной оборачиваемости, т.е. времени, в течение которого ссуды оборачиваются один раз:

Где К – размер по отдельному кредитному договору, t – срок пользования суммой Без условий непрерывной оборачиваемости:

Где О – средний остаток ссуд, П – оборот по погашению ссуд, Д – число календарных дней в периоде Расчет среднегодового остатка ссудной задолженности производится по формуле средней хронологической или средней арифметической в зависимости от имеющихся исходных данных. Иногда возникает ситуация, когда заемщик берет несколько различных по размеру, срокам погашения и уровню процентов ссуд. Для определения оптимального срока уплаты процентных платежей с учетом интересов кредиторов и заемщиков рассчитывают средний срок погашения ссуд. При этом сумма процентных платежей, начисленных на n – ссуд на начальных условиях равна одному процентному платежу, начисленному на сумму ссуд при средней процентной ставке и среднему сроку t. Исходя из этого рассматриваются несколько ситуаций: Ø Если полученные на разные сроки ссуды имеют одинаковую величину и даны под одинаковые процентные ставки:

Ø Если выданные ссуды различной величины на разные сроки, но под одинаковые проценты:

Ø Если ссуды различной величины выданы на разные сроки и под разные процентные ставки:

Для определения календарного дня одновременного погашения всех займов необходим срок погашения ссуды, вычисленной по одной из вышеперечисленных формул, и его необходимо прибавить ко дню первого планового платежа. Средний размер ссуды:

Средняя процентная ставка:

b) Объем и структуру просроченных ссуд Самостоятельным объектом в статистике кредита является изучение просроченных ссуд. Статистика кредита изучает их динамику, состав, а также показатели их оборачиваемости, долю несвоевременно возвращенных ссуд и долю просроченной задолженности в общем объеме задолженности по ссудам. c) Среднюю длительность просроченных ссуд Средняя длительность просроченной задолженности в днях исчисляется как отношение среднегодовых остатков просроченных ссуд к сумме погашенных просроченных ссуд.

d) Удельный вес несвоевременно возвращенных ссуд в общем объеме задолженности по ссудам Определяется как отношение суммы просроченных кредитов к общей сумме просроченных кредитов. Позволяет учесть внутримесячные колебания соотношения между просроченной и срочной задолженностью, что не учитывают показатели доли остатков просроченной задолженности и показателей длительности просроченных кредитов. e) Удельный вес просроченной задолженности в общей сумме задолженности по ссудам f) Уровень процентной ставки за пользование ссудой и др. 3. Наряду с изучением объема состава и динамики кредитных вложений статистика кредита занимается анализом эффективности использования ссуд, характеризующихся их оборачиваемостью. Уровень оборачиваемости кредита измеряется двумя показателями: средней продолжительностью оборота и средним числом оборотов. Средняя продолжительность оборота кредита характеризует среднее число дней пользования кредита:

где m–однодневный оборот по погашениям

Среднее число оборотов характеризует число оборотов, совершенных с ссудной задолженностью за изучаемый период. Число оборотов ссуд относится к прямым характеристикам оборачиваемости кредита.

Где n – число оборотов ссуды по отдельному кредитному договору. Показатели оборачиваемости для просроченной ссуды тоже самое. Для анализа отдельных факторов на изменение отдельных факторов оборачиваемости, применяется факторный метод: Индексные системы 1.Индексная система средней длительности пользования кредита –влияние на изменение средней длительности пользования кредитом в отдельных отраслях и предприятиях и структурных сдвигов в однодневном обороте. 2.Индексная система среднего числа оборота кредита –определяет изменения среднего числа оборотов за счет изменения числа его оборотов по отраслям и структурных сдвигов в средних остатках кредита. 3.Индексная система среднего остатка кредита –определяет влияние на изменение среднего остатка кредита, длительности пользования кредита и однодневным оборотом по погашению. 4. Индексная система оборота кредита по погашению –определяет изменение оборота кредита по погашению за счет изменения числа оборотов и средних остатков кредита. Рассмотрим Индексную систему оборота кредита погашения. Оборот по погашению найдем из предыдущей формулы: П=пср*О Общее изменение кредита по погашению показывает Индекс переменного состава

Дельты П = Сумма П1- сумма п2 Индекс числа оборотов кредита (Индекс постоянного состава)– показывает изменение оборота кредита по погашению за счет изменения его оборачиваемости. Iпост = Сумма n1*О1/сумма n1 * О0 Дельта Iпост = Сумма n1*О0 – сумма n1 О0 Индекс средник остатков (структуры) – показывает изменение оборотов по погашению за счет изменения суммы средних остатков. I ср. ост. = Cуммаn1 * O0 / Сумма n0 *O0 Дельта П = Сумма n0 O1 – Сумма n0 O0 Iпер.сост = Iпост * Iстр. сдв !!!!! Дельта П = Дельта П пост + Дельта П стр. сдв. В качестве показателя эффективности кредитных вложений используют Коэффициент эффективности использования привлеченных средств – отношение суммы привлеченных средств к общей сумме кредитных вложений.

Не нашли, что искали? Воспользуйтесь поиском по сайту: ©2015 - 2024 stydopedia.ru Все материалы защищены законодательством РФ.

|

,

, – курсовая цена акции.

– курсовая цена акции.

, где

, где  – цена приобретения акции.

– цена приобретения акции. ,

, – размер дивидендов,

– размер дивидендов,  – наличная цена акции.

– наличная цена акции. , который характеризует процент прибыли от цены акции:

, который характеризует процент прибыли от цены акции:

, где

, где  ;

; ,

, – ожидаемая цена акции,

– ожидаемая цена акции,  – срок операции.

– срок операции. ,

, – годовая купонная ставка.

– годовая купонная ставка. (в расчете на год)

(в расчете на год) ,

, ,

, – это объявленная годовая норма доходности по облигациям.

– это объявленная годовая норма доходности по облигациям. ,

, – рыночная цена облигации,

– рыночная цена облигации,  – цена номинала.

– цена номинала.

,

, – ставка налоговых льгот,

– ставка налоговых льгот,  ,

, – доходность облигации;

– доходность облигации;

,

,  ,

,